私募的十二万亿时代:未来的主战场在哪儿?

摘要 私募的十二万亿时代:未来的主战场在哪儿?来:宜信财富微助手今年2月底,私募基金的总规模首次突破12万亿,与公募基金旗鼓相当。在大资管领域,包括公募基金、基金专户、基金子公司专户、私募基金、银行理财产品、信托产品、券商资管和保险资管等在内的8大类别中,过去两年体量增幅最大的无疑是私募基金,规模2年增长

私募的十二万亿时代:未来的主战场在哪儿?

来:宜信财富微助手

今年2月底,私募基金的总规模首次突破12万亿,与公募基金旗鼓相当。

在大资管领域,包括公募基金、基金专户、基金子公司专户、私募基金、银行理财产品、信托产品、券商资管和保险资管等在内的8大类别中,过去两年体量增幅最大的无疑是私募基金,规模2年增长近两倍!

两会上,“新经济”一词大热,经济转型升级带来的股权投资东风,为私募再添一把火,也引起了众多投资者的关注和追随。

私募股权市场目前的发展状况是怎样的?未来的增长空间如何?哪些领域值得关注和投资?投资者又应该以何种方式参与进来?带着这些投资者最为关心的话题,我们和清科集团管理合伙人符星华聊了聊。她运用大量的数据信息,将整个行业的发展变迁清晰地描绘出来。

宜信财富私募股权母基金管理合伙人廖俊霞对话清科集团管理合伙人符星华:

从2018年两会看私募股权投资机遇

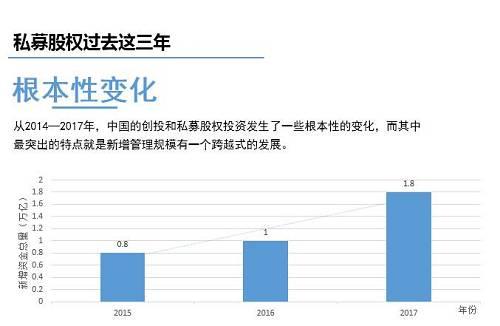

私募股权市场过去几年:

44%;9万亿;338万户;40年

符星华认为,这一突破性的变化背后主要有四大推手。

44%—得益于双创,仅2014—2017年这四年,国家新增的企业注册数量占到了建国以来的44%,为创业投资的私募股权投资提供了大量的战略性新型产业投资标的。

9万亿—过去几年间,政府引导基金的规模已经突破了九万亿,这有效的推动了社会资本进入到实体企业投资和扶持实体企业,也进一步推动了私募的发展。

338万户—据波士顿咨询预测,到2020年,中国高净值客户家庭达到388万户,高净值客户的财富投入到私募股权投资中,同样有效的带动了其增长

40年—改革开放40年,中国经济飞速发展,在全球体现出了领先趋势,这也吸引了全球的投资人,广泛的关注中国市场,更多的资金投向中国市场。

近年来行业平均回报:超过19%!

关于行业的投资回报,根据成立时间2004年—2012年的基金跟踪数据,国内早期投资、VC/PE机构总体的收益率中位数为19.2%。

不同的投资项目和投资方式得到的收益差异也很大。2006年到2017年上半年IPO项目的IRR中位数达到了33.4%,同一时期并购退出的IRR中位数大概是18.5%。从项目来看,互联网项目的退出收益率是最高的,IRR中位数能够达到53.7%,但此数据也呈现出逐年下降的趋势。

股权创投基金的未来增长:

3.6% VS 1.5%

过去三四年间,股权创投资金在规模上有较大的增长,投资者关心的是,那未来发展会是怎么样呢?符星华说,用两个国家的数据做一对比可能会更加客观。

美国每年的早期投资,包括创业投资和私募股权投资,从金额来看,每年的投资金额大概占到GDP比重的3.6%,即使是在十年前,这个比例基本也保持在2.3%到2.7%之间,只有金融危机时期的2009年,这个数值低于2%。

而中国的这一数据,2017年是1.5%,2016年不到1%,再往更早期看的话,仅为5‰左右的水平。因此,股权创投资金的规模虽然在飞速增长,但从长期总量上来说,仍然处于一个需要发展的阶段。

复盘2017,2018的机会在哪儿?

中国私募股权投资的发展在2017年迎来了一个历史高峰。

根据清科研究中心统计,2017年中国股权投资基金募集总基金数量达到3574支,已募集完成基金规模达到17888.72亿元人民币,同比增长分别达到30.5%、46.6%。截止2017年底,中国股权投资市场资本管理量接近8.7万亿人民币。

投资方面,2017年全年的股权投资市场的投资案例数达到了10144起,涉及投资金额总额1.2万亿,占GDP的比重是1.5%,投资金额和占GDP比重的增长分别达到了11.2%和62.59%,可见投资方面的活跃度。

退出方面也同样达到历史高峰。2017年的退出案例总数达到3409笔,其中IPO退出案例数量达到1,069笔,中企境内外IPO总数达504家,VC/PE渗透率达56.5%;除了IPO退出以外,股权转让、并购和管理层收购分别达到756笔、451笔和107笔,退出市场同样活跃。

至于2018年乃至未来五至十年的投资机会,符星华说,机构首先还是会关注到规模比较大的行业。尤其是在高端装备制造领域、生物技术领域、大消费和消费升级的领域、以及互联网技术和科技。

从以上四个板块来看,机构在每个大的板块里面关注的东西也不太一样。例如在互联网科技领域,会更多关注大数据相关的和物联网相关的应用领域;在高端装备、制造领域,则会更关注于像军工,军民融合行业和新材料领域在制造行业的应用;在生物技术医疗健康领域,会更多关注细胞科技技术和医疗服务行业结合这方面的一些应用。

投资人该如何参与?

今年的两会让一个原本就很火热的词更多的被市场讨论,“新经济”。

“新经济”是指新产业、新业态和新的商业模式。在不同的行业,用新的方法来改造传统行业,都有可能会成为新经济的一份子。而很多传统经济的受益人,都在探索如何才能分享新经济的成果。

母基金无疑是一个很好的答案。据符星华描述,根据中国人民银行的官方统计和清科研究中心统计,2010年到2014年,中国直接融资总额仅为同期债券融资总额的4.2%,整个资本市场的直接融资能力极其有限,潜在金融风险很大。

而在股权投资高速发展的2015—2017年,这个融资比例直接提升到了11.2%,市场化的母基金在其中扮演了非常重要的作用。

对于投资人来说,如果直接将资金投资到实体企业,冒的风险还是比较大的,因为对各行各业和每个项目的情况并不一定了解,所以资金输送的效率比较低。

至于投资到VC和PE机构,对于1.3万家已经备案的私募股权投资机构和创业投资机构,投资人的选择会非常的痛苦和盲目。而母基金,正是解决了信息不对称和专业化管理的问题,帮助投资人筛选出优质企业进行投资,在降低投资风险的同时,也确保资金能够确实发挥出增配实体经济的作用。

2017年,无论从监管层面,还是市场竞争、行业投资趋势方面,中国股权投资市场都开始走向成熟与理性。

接下来行业也会进入一个调整、盘整、业绩检验的周期,越来越需要去寻找有专业投资能力和管理能力的优秀基金,这是保证在未来持续获胜。取得良好业绩的基础。

现在,手握12万亿流动资金的私募基金带着政策支持进入快车道,投资人选择则在合适的时机,以恰当方式进入市场,方就能获得时间的复利回报。

风险提示:投资有风险,选择需谨慎。本文仅作为知识分享,不构成任何投资建议,对内容的准确与完整不做承诺与保障。过往表现不代表未来业绩,投资可能带来本金损失;任何人据此做出投资决策,风险自担。

责任编辑:石秀珍 SF183