中国私募基金趋势报告:规模突破10万亿,股权类为主要推动力

摘要 摘要:近年来,私募基金迅猛发展,已然成为资本市场的一支重要组成力量!天启资本投研学院通过对私募基金发展情况进行梳理,对未来中国的私募基金发展方向进行了深度思考,全面展望2017年下半年的投资趋势。1、微聚焦:私募基金发展情况私募规模爆发式增长,已成为资管行业不可忽视的力量。数据来源:中国证券投资基金

摘要:近年来,私募基金迅猛发展,已然成为资本市场的一支重要组成力量!天启资本投研学院通过对私募基金发展情况进行梳理,对未来中国的私募基金发展方向进行了深度思考,全面展望2017年下半年的投资趋势。

1、微聚焦:私募基金发展情况

私募规模爆发式增长,已成为资管行业不可忽视的力量。

数据来源:中国证券投资基金协会

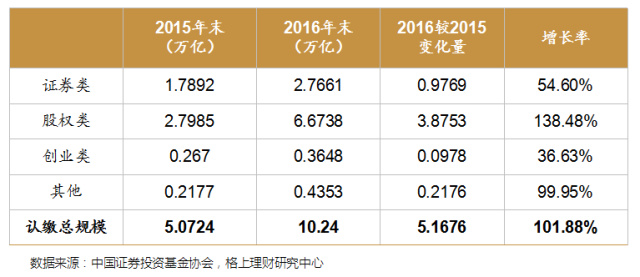

私募基金规模突破十万亿,股权类是主要推动力:

根据基金业协会数据显示,截至2016年12月底,私募基金行业认缴规模为10.24万亿,较2015年底增长了5.17万亿,增幅为101.88%,其中股权类私募为主要推动力,2016年私募股权管理规模增加了3.88万亿,增幅达138.48%。

天启资本结合数据分析得出,2016年以来A股市场整体较为低迷、期货市场虽然出现了一些投资机会但市场波动的加大也加剧了投资风险、而债市信用风险的逐渐暴露也让部分投资者异常谨慎,在这种情况下,一些投资者开始转向股权类基金的投资,以期通过长期投资来获取一个相对稳健的收益。

证券类私募基金规模逐月递增:

基金业协会数据显示,2016年以来,私募基金规模呈逐月递增之势,并于年底认缴规模突破十万亿大关。其中证券类私募基金从2015年末的1.79万亿元增长到2.77万亿元,增长超过54%。

产品备案持续火热:

2016年末备案的私募产品总数较2015年末增加数量超过了三万只,增长率高达126%。在新增加的备案产品中,超过一半(17056)为证券类私募产品,股权类私募产品增加了超过7000只,其他类产品虽然从增量看位列第三,但是增幅却最大,同比增长了506.88%。

102家证券类私募机构规模超50亿,其中90%集中在北上广:

截至2016年四季度末,共有102家私募证券基金管理人的规模达50亿以上,较三季度增加了15家。从协会备案数据来看,有6家为四季度新晋50亿以上机构。

行业由乱而治,走规范发展道路:

监管环境日趋严格,行政处罚与自律管理双管齐下。

2016年以来,证监会组织各证监局对305家私募机构开展了专项检查,涉及基金2462只,管理规模0.9万亿元,占行业总规模的14%。此外,天启资本调查到,自2016年以来证监会对74家私募机构发出了行政处罚决定,对相关责任主体均处以相应的行政处罚。

监管政策日趋完善,“7+2”自律体系护航私募行业健康发展。

2016年私募管理人同比减少7576家:

截至2016年末,协会备案的私募管理人共17429家,其中证券类私募管理人7783家(占比44.66%),股权类私募管理人7504家(占比43.05%),在历经多次清理后,2016年新备案私募共3602家。

天启资本投研学院调查得出,2016年以来,协会开始执行新的备案登记管理办法,并对之前成立的一批“壳私募”进行了清理。截至年末,协会备案私募管理人总数较2015年末减少了7000多家,除股权、创业类外其余各细分类别私募管理人数都有不同程度的减少,其中股权类私募管理人减少数量最多。

2016年新成立私募管理人数量同比下降76%:

从已备案私募管理人的成立时间来看,之前除2012年新成立私募数量出现了小幅下降外,其余各年新成立的私募管理人均处于逐年上升趋势,并在2015年达到顶峰。但该数据却在2016年遇冷,目前已备案的私募管理人中2016年新成立的机构仅1477家,为2013年以来新低。

私募拥抱新三板,股权投资前景广阔:

从国务院明确其定位开始,3年时间,新三板挂牌企业的家数已超过一万家,2016年新三板的融资量已经超过创业板,超300家新三板企业拟IPO。

天启资本在调研过程中发现,在股票二级市场发展起来的阳光私募,这几年开始将眼光放到更广阔的新三板市场,做起了股权投资。上海呈瑞投资、上海鼎锋资产、上海朱雀投资、北京和聚投资、北京神农投资等均是投资新三板规模较大的阳光私募,他们成立专门的股权投资公司或部门、队伍,发行新三板投资基金,大举进军股权市场。

资金来源多元化,机构资金引向私募:

私募成立之初,多以自有资金、散户资金为主,但近几年来,银行、信托等机构资金开始越来越青睐私募机构,把钱交给私募打理,尤其在2016年以来,在资产荒的背景下,以银行委外资金为代表的机构资金向外配置的意愿非常强,私募也希望能对接这部分资金,目前基金业协会等机构均在积极推进此事。但作为私募中体量非常大的股票私募,却难以得到委外资金等风险偏好较低的机构资金青睐,只有部分常年来业绩较好、风格稳健、风控完备的私募才能得到机构的资金。

因此,天启资本认为,未来如何设计适合机构的产品和投资形式,形成稳健的投资风格,成为私募对接机构资金的关键。

2、锐观察:私募股权基金蓬勃发展

私募股权基金对经济发展起到重要作用

推动产业升级,发展创新型的企业,培育战略性新兴产业,以及传统产业的调整,都需要股权融资和资本市场;

支持实体经济,把全社会的资金通过专业化的管理投入到实体经济中去,同时提升资源配置的效率;

银行业资产规模增速减缓,股权融资的规模大幅增长,有利于降低杠杆和金融风险。

私募股权基金募集规模大幅增长

在“十三五”开局之年,中国私募股权投资市场基金募资活跃度不降反升,新型国家队产业基金与并购基金频繁设立拉高了市场整体募资规模,单支基金募资额也较上年同期有所增长。

根据清科集团私募通数据显示,2016年中国私募股权机构新募基金共计1,675支,与2015年募集基金数量相比下降25.5%;从基金规模上看,2016年共募集完成9,960.49亿元人民币,约为2015年全年募资额的1.76倍,募资增长率上升至76.3%。

天启资本投研专家认为,就平均募资额来看,披露金额的1,358支基金平均规模在7.33亿元人民币左右,约为2015年平均募资额的2.05倍。

PE基金是私募股权基金的主力

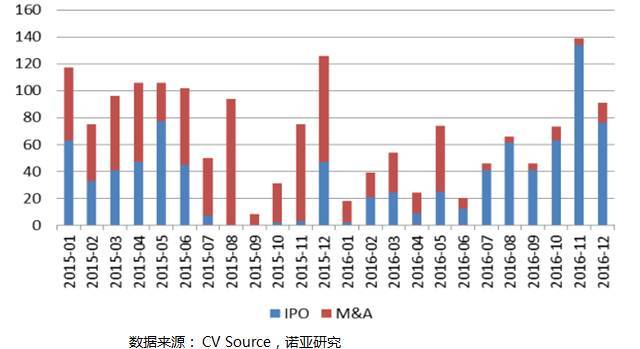

如图,2016下半年开始,企业IPO 的数量明显较上半年增多。全年IPO 的企业共350 家,发行规模484 亿美金。

2016年IPO退出明显增加

2016年通过IPO 退出的机构数量509 个,同比上升40%

2016年IPO退出规模 234亿美金,同比上升294%

2016全年看,上半年与下半年呈现明显不同的风格。上半年PE/VC机构以并购退出为主,下半年证监会加快 IPO 审核速度,IPO退出明显增加,成为退出的主要途径。退出数量和规模从9月份开始双双齐升,于11月达到峰值。

IPO 退出回暖。2016年通过IPO退出的机构数量509个,同比上升40%,退出规模234亿美金,同比上升294%。受到政策监管趋紧的影响,并购退出的渠道也受到影响。 2016年并购退出的机构数量 181 家,同比下降 71%;规模45亿美金,同比下降 51%。

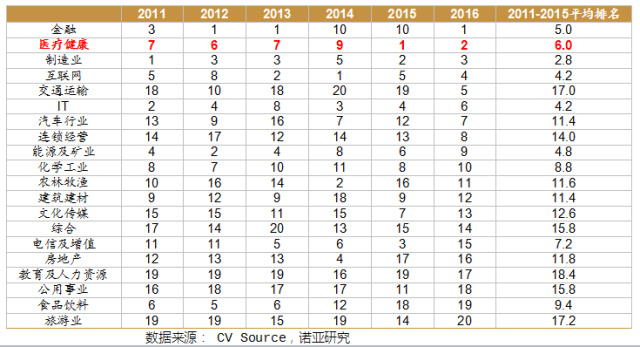

PE/VC机构各行业退出项目数量与规模排名

天启资本调查发现,从退出数量上看,2016年,IT、制造业、医疗健康和化学工业退出排名靠前,化学工业集中出现了一批企业IPO,PE/VC 机构实现退出,推高了该行业的排名。

从退出规模上看,金融、医疗健康、制造业行业位列前三。今年几家较大规模的商业银行扎堆上市,推高了金融行业的整体退出规模。

PE/VC机构IPO退出回报良好

根据投中信息旗下金融数据产品CVSource统计显示,2016年共164家具有VC/PE背景的中企实现上市,共511家VC/PE机构基金实现退出,合计账面退出回报1565.99亿元,与2015年相比上升75.04%;平均退出回报率为2.45倍,较2015年上涨18.2%。整体而言,2016年VC/PE机构IPO账面退出回报与平均退出回报率均表现良好,其中账面退出回报的增长尤为显著。

PE/VC机构各行业退出回报倍数排名

如图,在退出回报倍数的排名上,2016年汽车行业位列第一,主要原因是由于杰发科技的退出,拉高了平均回报收益。同样的,微距广告的退出拉高了文化传媒行业的平均回报倍数,张家港医药的退出拉高了金融行业的平均水平。从2011-2015年退出回报倍数的平均排名看,排在前三位的行业分别是互联网、电信及增值、医疗健康。

天启资本投研学院深度总结:

私募基金规模爆发式增长,已成为资管行业的重要力量!

监管趋严,行业由乱而治,走规范发展道路。

无论从规模还是发展速度看,私募股权基金都高于证券类私募基金。

从退出回报看,证券类基金收益低于指数,而2016年VC/PE机构IPO平均退出回报率为2.45倍。

IPO提速的大背景下,私募股权基金发展空间广阔!

此报告数据来源已标明出处,如有疑义请留言联系;其他报告部分系天启资本投研部发布,如需转载请联系本公众号授权,侵权必究。

关于来源:

北京富国天启资本管理有限公司,是以行业龙头企业股权投资为核心,兼顾上市公司投资的投融资一体化的PE机构。