A股深度调整,私募圈众生相

摘要 今日私募圈众生相:有人7点到岗严阵以待,有的取消休假安抚投资人“今天就是潮水退去的观察日,海岸线画风突变。”有私募感叹!谁也没想到潮水退得这么快,本周市场的大幅下跌,不仅超出普通投资者的预期,更是让大部分私募摸不着头脑。隔夜美股大跌,有私募感觉市场不对劲,要求投研人员早上7点就到岗,严阵以待;上午,

今日私募圈众生相:有人7点到岗严阵以待,有的取消休假安抚投资人

“今天就是潮水退去的观察日,海岸线画风突变。”有私募感叹!

谁也没想到潮水退得这么快,本周市场的大幅下跌,不仅超出普通投资者的预期,更是让大部分私募摸不着头脑。

隔夜美股大跌,有私募感觉市场不对劲,要求投研人员早上7点就到岗,严阵以待;上午,记者采访某私募欲了解情况时,私募负责人正忙着开会和操盘,应对急速下跌手忙脚乱。一些投资者因恐慌情绪,开始致电私募表示春节要用钱要求赎回资金,而原本准备周末就开始休假的私募,只能取消休假连忙安抚。

产品的高止损线再加上仓位重,让年初信心满满的私募经历严重考验,无奈清盘或将成为很多私募最不愿面对的难关。

无法利用期指套保,也成为一些大型私募难以规避风险的一大因素,有私募再次发出松绑期指的声音。

这是今天市场暴跌之下,私募圈的众生相!

7点到岗严阵以待 交易拥挤多头踩踏

“我们今天要求全员在7点就到岗。对于前几天的下跌我们并没有特别处置,但昨晚美股再次大跌让我感觉市场有些不对劲。”上海一家中型私募负责人向记者表示。

记者今日恰巧走访这家私募,发现公司内弥漫着紧张气氛。对于今天的股市波动,公司甚至有点严阵以待的感觉。

在该负责人看来,目前市场已经出现了巨大的尾部风险。“我们原本以为今天上午的指数跌幅可能在3%左右,但实际波动已经超过7%,最近几天的市场波动率甚至超过2015年股灾和2016年熔断时的水平,这是非常出乎意料的。投资者的交易很拥挤,据我们了解,大多数机构的持仓水平还是很高,市场呈现出多头踩踏现象。”他说。

整个上午,该公司投研团队都在对持仓进行分析和适当调整,尽管该公司的实际敞口并不大,仍非常警惕。此外,公司市场人员还与渠道和客户就市场波动及产品表现积极沟通。

“未来市场会如何演变现在还很难说。”该负责人称。中午,该私募投研部门召开紧急会议,下午继续密切关注市场并调整了部分仓位。

投资者赎回 私募取消休假忙安抚

“本来这周末我们就开始放假了,现在不行了,下周还得盯着产品以及安抚投资者。”深圳一家管理规模为50亿左右的私募负责人告诉记者。作为一家专注于中长线的股票多头私募,近两年他们的业绩一直表现突出。然而本周市场开始大跌,他们的多只产品也遭受较大损失。这两天他们并没有对产品进行任何操作,主要忙着安抚投资者。

“多个投资者打电话过来问能否赎回,说春节要钱用,可过几天就是春节了,之前也没有说要赎回,主要还是恐慌。当然赎回产品是他们的权力 ,但是如果不进行安抚和管控,加上我们账上本来流动性资金就不多,一旦形成全面赎回,局面就不好控制了。”上述私募负责人表示。

市场大跌导致情绪恐慌,投资者纷纷要求赎回,这或许是国内部分私募本周遭遇的一个缩影。

在市场暴跌的当口,更多的股票私募今日都在忙着开会和总结。

高止损线仓位重,清盘预言竟一语成谶

2017年以来,随着股票市场的回暖,无论是公募基金还是私募基金,产品发行均呈现良好态势。2018年,更有不少公私募产品成为爆款。开年A股11连阳,使得机构信心满满,产品发行上台阶的同时仓位也开始持续攀升。

据记者调查了解,目前市场上知名私募的仓位普遍较高,其中多家百亿私募的仓位均在8-9成,有的甚至接近满仓;多家50亿左右的私募仓位大概在5-7成左右。

比仓位重更可怕的,一些私募为了扩规模接受高清盘线的资金,在风险面前苦不堪言。

1月,在“金长江”私募论坛上,一位规模超过50亿的私募大佬告诉记者,“私募无论做到多大规模都要战战兢兢,如履薄冰。如果大部分产品是从渠道募集来的资金,清盘线为0.8或者0.85的话,仓位重一轮暴跌或者两三个跌停,大多数产品都将面临清盘的风险,无论他曾经规模多大,无论他曾经做的多好,都抵挡不住市场的恐慌。”

没想到的是,暴跌来得如此之快,而他的话也一语成谶。

周二晚间,明星私募神州牧辛宇旗下的鸿运神州牧11号产品被清盘引爆私募圈,有私募人士告诉记者,这个时候清盘还算及时也比较有勇气,幸运地躲过了这两天的大跌。

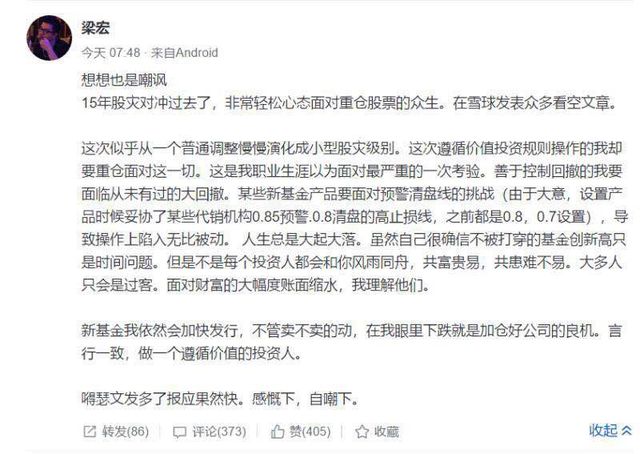

今天,上海希瓦资产梁宏发文称,设置产品的时候妥协了某些代销机构0.85预警0.8清盘的高止损线,导致操作陷入无比被动,将经历严重考验。

“虽然自己很确信不被打穿的基金创新高只是时间问题。但不是每个投资人都会和你风雨同舟,共富贵易,共患难不易。大多人只是过客,面对财富的大幅度账面缩水,我理解他们。”梁宏称,并认为这是他职业生涯面对最严重的考验。

期指再贴水,量化对冲基金显优势

“今天就是潮水退去的观察日,海岸线画风突变。”深圳一家量化私募厚石天成总经理侯延军表示。行情好市场都关注股票多头,但风险突然来临时,股票多头一般很难规避风险,而量化对冲基金的优势就显现了出来。

记者采访多家量化私募,纯对冲产品(股票与期指等比例对冲)均表现出不错效果。但大部分产品都无法做到绝对对冲,会有一定敞口,市场跌成这样净值都在回撤,只是比股票多头的回撤幅度要小很多。

侯延军告诉记者,今天厚石天成的产品净值逆势上涨1%,使得周回撤在2%左右。

“我们本身有一部分灵活对冲,在美股暴跌那天系统发出了增加对冲的信号。因为下跌太快,我们开始增加人为对冲,使得在美股第二天暴跌时已实现了全对冲,整体净值有一些损失,但损失不大。反而今天市场继续暴跌的时候,因为股指期货贴水的增加,我们反而赚了钱。”侯延军表示。

市场下跌前,股指期货一度升水,随着市场大幅下跌,期指再度转为贴水。截至今日收盘,沪深300期指主力合约贴水现货66.05点,贴水幅度接近2%。

急速下跌,私募摸不着头脑

据私募排排网数据显示,截至1月底,8116只产品中,有58%的私募产品实现正收益,38%的产品为负收益。目前已有350只产品的净值跌幅超过10%,而近期市场开始连续大跌,大部分产品的业绩或将大幅波动。

“我们本以为周二是风险最大的一天,到了昨天市场差不多已经稳住了,创业板甚至逆势上涨,说实话今天的大跌有点出乎意料。”深圳一家私募负责人表示。

“朋友圈全是关灯吃面,我想现在应该做的事情是多健身,出去走走看看,上半场是智力,下半场得靠体力获胜!”上海一家私募负责人说道。

“经此一役,深南大道上,做基的会少一片,上班的路上不会再堵车,深圳空气里将会少些浮躁虚荣的气息,踏实保守的氛围将会弥漫,开口一个亿的喝茶客将会消逝,成功的道路上,一定不会太拥挤。”一位做私募朋友在朋友圈感叹。

“我们的观点并没有变,精选的个股相对指数跌幅也要小一些。近期和主要客户进行了沟通,还是会坚定自己的投资理念。”上海某大型股票私募表示。据了解,该公司近期持仓并未进行调整,整体仓位在8成左右,少数产品仓位超过9成。

大多数百亿级股票私募持仓都在偏高水平,与2015年去杠杆调控引发股灾的阶段不同,这次市场似乎并没有明显的一致性预期。市场的急速下跌让很多私募仍然摸不着头脑。

北京某股票私募认为,这次A股连续调整,一方面是受美股大跌的影响,市场情绪在发生变化;另一方面去年大盘股上涨幅度较大,因此有所回调。该私募管理规模超过百亿,短期内仓位没有明显调整,主流产品仓位在8-9.5成。“我们会对投资组合做一些调整,增持一些投资价值显现的个股。我们暂时认为市场并非系统性风险,但在极端变化中,观点也可能发生变化。”

“我们还没有看得很明白,短线交易也并不擅长,因此持仓没有特别大的调整。”某知名股票私募人士向记者表示。该公司产品持仓大多也在8-9成,最近几日净值有所回撤。去年四季度后发行的新产品正在建仓期,受到的影响相对小一些。

另一上海百亿级股票私募表示,本轮A股急跌受到国内金融去杠杆和美股大跌影响。

该私募认为市场还是短期调整。“经济还是向好的,利率上升空间也不大,我们仍然看好股市的结构性机会。”

私募:保持乐观 关键要选对公司

和聚投资认为,今天A股再次大幅下跌的主要原因还是来自于海外市场的影响,道琼斯指数在昨日继续下跌超过1000点,市场的恐慌情绪再次放大,带动全球股市下行。上证指数在这10个交易日内的震荡幅度超过了500点,在历史上也不多见。春节 前市场再次大幅下跌的可能性已经大大减小,对于美股和港股,由于持续上涨 时间更久、空间更大,进入中期调整的概率更大,A股总体而言可以更乐观些。

在出人意料的大跌面前,我们总体保持一定的持仓定力,并没有做大幅度的加 减仓动作,核心在于这次下跌更多是来自于情绪面的影响,对我们重点关注的 品种而言,并没有基本面的重大变化。

朱雀投资认为,中国经济去杠杆初见成效、复苏周期滞后于美国、内需及数字经济等经济增长新动能不断强化,并率先进行了金融紧缩和监管整肃,改革红利不断,因此慢牛逻辑没有破坏。后续投资方向上应该选择未来有业绩的龙头成长股。暴跌往往是机会,关键要选对公司。

重阳投资发布文称,次贷危机后,在全球极度宽松的货币政策下,股票市场波动率持续下降,2017年以来VIX指数多数时间位于10附近,12月甚至创下了8.56的历史新低。在持续的低波动率下,许多采取风险平价(Risk Parity)策略的基金不断加大对股票及其他风险资产的配置力度。美股短期内市场上涨的速度显然超过了经济和企业盈利提升的速度。但过低的波动率不可能永远持续。

就A股而言,在目前的经济、监管和市场条件下,市场的结构性分化可能进一步加剧。市场在经过一定的风险释放后,为价值发现提供了更好的机会。

私募呼吁期指放开

“前几年,传统的股票多头一般都没有对冲意识,近几年部分私募开始有了一些对冲意识,但很多机构都把收益率放在第一位,因为常年来看对冲会影响收益率导致赚钱效率低。另外这两年随着股指期货的受限,对冲也受到一定影响。”侯延军表示。

随着市场大跌,近期股指期货再度大幅贴水,而在大跌之前股指期货是升水状态。侯延军认为,这就说明这两天有大量的人开始对冲,所谓对冲就是大量卖出期指,最后把期指价格打到了深度贴水状态。同时,现在股指期货的依旧受限,对一些几十亿规模和百亿级别的股票多头而言,利用股指期货对冲显得力不从心,所以大跌只能以卖股票为主来规避风险。

从这个角度出发,侯延军认为股指期货的限制对整个市场而言不利,比如说对于持仓几亿、几十亿甚至上百亿的机构而言很难有效对冲,规避风险时只能选择卖出自己的股票,造成资金涌出对本来脆弱的大盘造成影响。如果期指不受限制,机构可以只需要做空股指期货,不用卖出股票达到规避风险的效果。侯延军呼吁,尽快放开股指期货,松绑手数限制。

百万用户都在看

36万证券从业者,可知正面对一个怎样的证券业?平均年薪31万,这些"看天吃饭"业务挑战再升级

强势人民币突然大跌了!警钟敲响,这几个逻辑必须理清

A股又跌出一头雾水?忍不住抄底却抄在了半山腰?理清这六个"为什么",保卫我们的资产

证金增持!年报首见证金身影,连续三季度增持成第二大股东

爆仓遭强平,股东称遭"随意减持",两信托独家回应:这个锅绝不背

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

&nbp;