丰岭、兴聚、望正、汉和等,何以被青睐

摘要 好买说私募圈,永远有一些人在闷声发大财。2017年价值投资大获全胜,机构投资者更加重视盈利的确定性和稳定性,不少股票私募表现优异。但由于私募的非公开特性,若非景林、淡水泉、高毅、源乐晟这些已享誉市场的顶尖私募机构,有很多优异的中小型私募并不为市场普遍所知。更重要的是,它们未来很可能大概率持续表现优异

好买说

私募圈,永远有一些人在闷声发大财。

2017年价值投资大获全胜,机构投资者更加重视盈利的确定性和稳定性,不少股票私募表现优异。但由于私募的非公开特性,若非景林、淡水泉、高毅、源乐晟这些已享誉市场的顶尖私募机构,有很多优异的中小型私募并不为市场普遍所知。更重要的是,它们未来很可能大概率持续表现优异,快速实现规模攀升。这样的私募机构有哪些?

根据深入调研分析,好买基金研究中心选取了几家私募机构:丰岭资本、兴聚资本、望正资产、汉和资本、观富资产和域秀资本。

丰岭资本是个长跑型健将,非常注重对回撤的控制。基金经理金斌也被誉为“灵活的价值投资者”,泡沫市中既不要踏空又不要套牢,由此成功躲过2015年的股市异常波动。

兴聚投资成立三年,由原兴全基金投资总监王晓明创办,精英团队,虽然规模尚且不大,但净值稳定向上还是让很多投资人充满信心。

望正资产聚焦产业研究二级变现的投资思路,深入研究新能源汽车和数据化社会投资机会,2017年业绩非常喜人。

观富的詹凌蔚偏自上而下,宏观视角驱动下的价值投资,在各行业中寻找被低估的股票。万定山偏自下而上,基于公司基本面、寻找估值层面均值回复效应的企业。

域秀的产品刚成立不久便经历了2015年股市大型异常波动和2016年初熔断的检验,基金经理冯刚吸取2015年的经验教训,后期展现出对仓位和投资的优秀判断能力。

汉和资本追求长期持续的绝对收益,希望寻找未来三年大概率翻倍的投资标的,公司建立了高效的投研机制,2017年为投资者赚取了丰厚的收益。

这些私募机构多是在2014年前后成立的,时间不算长,但却是新锐私募机构中备受投资者青睐的一批,这些私募机构有何独特之处呢?

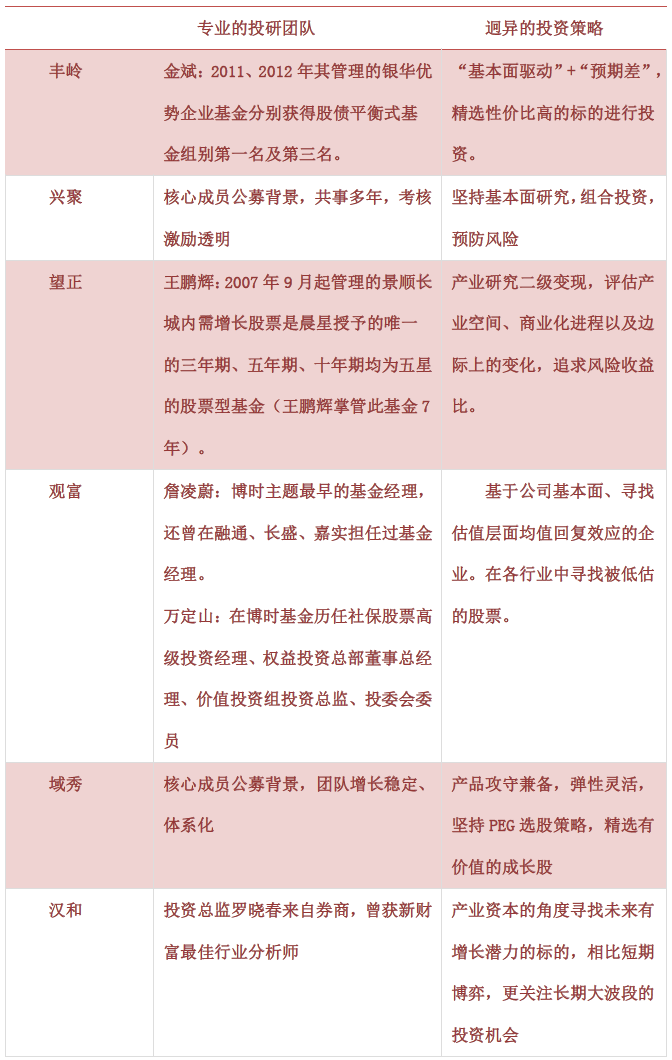

我们先来看下这六家私募的具体情况。

从上图可以看出,这些私募的核心人员都是投研专业出身,汉和罗晓春来自券商,其它是公转私背景。关键的是,他们过往都有丰富的投研经验,实力经过充分验证。这也是六大私募的共性。

丰岭资本金斌从业17年,2001年国泰君安(香港)研究大宗,2003年国泰君安研究家电,2004年在银华基金分别担任股票分析员、研究部总监、基金经理、投资决策委员会委员等职务,经历过几乎所有投研岗位,对A股和港股均有深入研究。2011、2012年,其管理的银华优势企业基金分别获得股债平衡式基金组别第一名及第三名。金斌曾亲自研究过包括大宗商品 、家电、电力、煤炭、食品、饮料、金融等多个行业,可谓实战经验丰富。

其他合伙人包括罗鹏巍、周强松、曹勇志等,都有券商、公募工作背景,从业平均16年以上,分别擅长海外、周期、策略等,团队实力雄厚。

望正投资经理王鹏辉具有10多年证券、基金行业从业经验,投资风格”攻守兼备”。自2007年9月起担任基金经理,其管理的景顺长城内需增长股票是晨星评选的唯一十年期五星基金,同时也是晨星授予的唯一的三年期、五年期、十年期均为五星的股票型基金(王鹏辉掌管此基金7年)。其他7名投研人员都是资深公募派出身,投研体系强大。

观富主要有2位核心投资经理,总经理詹凌蔚从业超过20年,是资历非常老的公募基金经理,博时主题最早的基金经理,还曾在融通、长盛、嘉实担任过基金经理。投资总监万定山从业也超过了13年,在博时工作超过11年,历任权益投资总部董事总经理、价值投资组投资总监、投委会委员,管过很长时间社保基金(一零二组合)和企业年金,两位投资核心人物履历比较久,经验都非常丰富。

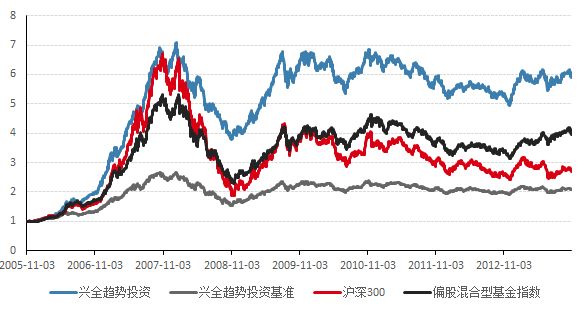

兴聚投资成立于2014年4月,核心创始人王晓明来自兴全基金,公募时期与王亚伟齐名。兴全基金成立于2003年9月,而王晓明于2004年加入兴全并担任投资总监,2014年离职开启私募生涯。在兴全效力近10年,可以说王晓明对兴全基金曾经的辉煌起到了至关重要的作用。其管理的“兴全趋势投资基金”近8年时间累计回报超过500%,规模最大时接近300亿。兴聚投资另两位核心人物赵枫和张惠萍曾分别担任过交银施罗德专户投资总监、兴全基金兴全合润基金经理。2005到2008年,赵枫操盘的交银施罗德首只旗舰股票基金交银精选,获取超过400%的靓丽业绩;2008年,所在部门实现正收益,个人管理产品获取超过10%的绝对收益。赵枫和张惠萍都曾是王晓明在不同时期的同事,彼此有良好的合作基础。

域秀资本创始合伙人之一便是原华宝兴业投资部总经理、上投摩根副总经理兼投资总监冯刚。冯刚曾经带领上投摩根基金业绩突飞猛进,2011年上投摩根旗下偏股型基金排名全线上升 ,2013年上投摩根获“金牛基金公司”,股票投资能力排名第二。 冯刚个人荣获5座金牛奖,率领团队获得另外7座金牛奖,在不同公司、不同时间、不同市场环境下管理的华宝收益增长、华宝大盘精选基金、上投行业轮动基金、上投双息平衡基金,穿越牛熊市、历经大小盘风格,业绩均排名靠前1/4,每只基金都获得了60%以上的正收益,均大幅跑赢同类平均水平。除冯刚外,域秀还有一位专注获取绝对收益的券商投资高手陈晓栋,在担任兴业证券高净值客户部投资经理期间所负责的投资组合业绩优异,产品净值回撤极小。

不同于以上公奔私的基金经理,汉和资本创始人罗晓春曾是券商行业知名分析师,在中金任机械行业及中小盘首席分析师,还获得过“新财富最佳行业分析师”。汉和资本内部建立了精细严密的投研体系,研究员通过晨会制度、研报采选制度、公司调研制度、周例会制度等机制从中选出待研究的股票池,再通过对这些股票进行深入的研究后进行级别划分。通过这种制度的建立,罗晓春希望让每一位研究员都清楚自己每天、每周的任务和工作重点,在研究上能做到有系统、有方法、有强度,如此形成的聚合效应会更显著。为了保证投资理念的有效贯彻和传承,汉和资本坚持自主培养研究员。

什么是好的资产管理公司的模式?

高毅资产邱国鹭曾说,一个成功的资产管理公司一定是先有个好的机制,有了好的机制就有了好的团队,有了好的团队就有了好的业绩,有了好的业绩才有大的规模。

投研机制和团队才是业绩和规模的核心推动要素。规模是结果,选私募看的是投研团队。即使规模不够大,丰岭、兴聚、望正、汉和、观富和域秀依然获得了诸多投资人认可,这和投研团队号召力不无关系。

复杂的市场上,每个人都有自己的生存之道。整体看,这六家私募机构投资策略上大多都有考虑“基本面”因素,但具体实施上也各有侧重。这也是各自的独特所在。

丰岭:基本面驱动+预期差

丰岭资本的整体投资策略为“基本面驱动”+“预期差”,避免价值陷阱和增长率陷阱,具体方式如下。

第一步判断是否是好行业和好公司

1、有独特的竞争优势,财务表现为高ROIC;

2、有可复制性,财务表现为有增长空间。

第二步是否是好价格(是否有预期差,是否price in) ,投资预期差方面,金斌是17年最早一批看好保险股并坚定持有的私募基金经理,事后证明非常具有预见性。

落实到未来投资思路为“一个回避+三个重点 “,回避过去几年被热炒的伪成长股。过去IPO受阻,市场又鼓励做并购重组,这些壳资源比较值钱,而现在市场环境已发生变化。丰岭希望在大概率能赚钱的方向上寻找投资机会。三个重点方向:1、受益于企业部门资产负债表改善的公司;2、市场竞争及结构性改革导致市场份额的变化;3、具有全球竞争优势的工业企业。

金斌评价自己就是胆子小,偏稳健、偏保守,追求长期持续的绝对收益,像2015年和2016年的极端行情下,金斌的预见性和回撤控制能力都比较突出。

仓位和换手率方面,如果对于市场环境、行业和个股情况看的比较清楚时,会高仓位,低换手率操作,如果在有一定风险的情况下,会采用灵活仓位和高换手率的策略。

兴聚:关注格局、逻辑和数据

兴聚投资坚持自下而上地去挖掘投资机会,不大关注具体风格,更多的是从长期来看,它的企业价值能够达到一个什么样的高度。兴聚比较强调这个企业的格局、逻辑以及它的数据是不是相匹配。格局就是看这个公司的行业天花板,判断其未来发展潜能。逻辑更多的是一个中短期层面,判断它的收入是否能够持续快速的增长,毛利率会提高还是费用率会下降等。数据指的是短期之内,跟踪的季度、年报甚至是月度的数据,是否有超预期的表现,是否能达到兴聚的预期。从长期、中期、短期层面匹配起来的公司,兴聚会比较放心的进行投资。

王晓明认为价值股和成长股之间没有明确的界限,很多价值股具有非常好的成长性,而投资成长股的最终目的,是因为要通过成长成为一个价值股,如果光有成长和数据、没有现金流和利润支撑,这个成长就是伪成长,长期要被证伪。兴聚会优先通过个股研究和筛选和控制净值回撤,其次是行业配置和仓位,基本上仓位会维持在6至9成之间。

望正:产业研究,二级变现

望正长期看好新能源汽车和数据化社会两个产业链,数据化社会即大的TMT产业链,包括5G、苹果产业链等。认为未来2-3年这两个产业链会持续出现机会,在其中不同的细分领域根据基本面和行业景气度、估值等因素进行切换投资。另外也看好消费升级的大趋势,也会在其中选取合适标的进行投资。

望正擅长先选好跑道,再选好选手,先寻找有成长性的细分行业中,再选择具体标的。在选择好标的后会通过不断地上下游产业链尽调和数据跟踪等维度来验证。因此不太会选择行业增长放缓,行业内有龙头或者竞争博弈的投资机会。

仓位方面主要是根据持有个股的流动性来做的调整。所以仓位不会固定,相对比较灵活。集中度方面,持股相对集中,一般5-10只。

观富:宏观视角下的个股精选

基金采取多空仓策略,会灵活运用股指期货。重选股,其次是行业配置。选股时会注重估值,通常选取的股票单年PE不超过25倍。选股时会考虑商业模式和护城河。此外,关注公司长期治理结构。

区别的地方在于,詹凌蔚会更加偏自上而下定位自己的策略寻找投资标的,仓位相对会比较灵活,詹凌蔚落实在选择各股有一套532打法,其中持仓中50%为有一定护城河且估值较低长期跟踪的个股;30%为詹凌蔚认为成长型不错、估值也尚可的个股;20%会适度参与主题性的投资机会但也是会基于基本面的选择。

而万定山会偏重自下而上,寻找“护城河”较宽存在一定行业壁垒并有一定安全边际的企业,因而长期仓位较高。

域秀:自下而上+自上而下

域秀资本冯刚的投资风格比较稳健,认为投资是长跑而非赌博,公司及个股研究是重中之重。冯刚坚持PEG选股策略,选择PEG<1的个股,看估值和业绩是否相匹配,比较看重公司长期的成长性而不是短期数字上的增长。

投资策略上以自下而上为主,不断寻找价值低估的优秀公司,同时综合使用多种策略顺势而为,自上而下为辅,捕捉行业轮动的阶段性机会,寻找细分行业及个股线索。冯刚强调如果长期跟踪某个好行业,研究透了定能发现更多好的股票,该行业的配置比例自然就上去了。域秀持仓组合中持有个股数量众多,不过一般前十五大重仓股的占比在75%以上,这主要是基于冯刚保留了之前在公募管理大资金的习惯,在抛售个股的时候不会进行完全清盘,一般会留有1-2手个股进行后期跟踪,整体来说冯刚目前单票的持仓集中度和之前在公募相比更为集中。

汉和资本:价值博弈,追求长期确定性

在汉和看来,价值是获得长期回报及风险控制的核心,汉和以产业资本的眼光寻找有价值的标的。在此基础上加入博弈的因素(不涉及内幕消息等违法违规行为),利用二级市场的流动性优势,来获得更高的回报,并尽量缩减回报的时间。相比短期的博弈,罗晓春更关注大白马股未来三年、五年大波段的投资机会。“低风险、高确定性”是罗晓春的核心选股逻辑。他希望能够找到长期大概率上涨而且能翻1倍的公司,比如持有三年、五年。

所以,这些小私募为何受青睐?

市场上做私募的不计其数,各种背景出身的都有,券商、公募、民间、期货、保险、海外、实业、媒体、学者等等。不过,你观察当下大的绩优私募,比如我们在之前的文章(《投资顶尖私募的信心来自哪里?从景林、高毅、淡水泉说起》)的比较中,卓越的私募基金经理大多出身公募和券商,此前已经具有行业研究或者产品投资管理经验,并且研究和投资能力经过了市场的验证。统计各派系的私募业绩表现时,公募和券商背景的普遍领先。公募派出身的基金经理一般都具有严格的投资逻辑体系,善行业配置,持股周期长,换手率低,比较适合趋势性或结构性的牛市市场。券商的研究员能覆盖主要行业及大部分上市企业,研究力量十分雄厚。投资决策人能拿到最及时的行业报告,便于投资决策。

上述提到的丰岭、兴聚、望正、观富、域秀和汉和等私募机构,他们成立时间不算长,规模也不算大,但核心投研人物在做私募前就已经名声在外,转做私募后,普遍有两年以上完整的业绩记录,而且成绩都还不错。最最关键的是,它们拥有优秀的投研团队,并且通过最初的摸爬滚打,找到了适合自己的、可以专注的投资策略。相比其它中小型私募,这些私募机构更有机会长大。在大私募纷纷“限购”下,找到具有成长性的绩优中小型私募,提前埋伏,财富增长空间更具象限力。

好买提醒:非经授权,不得转载。转载请在文章下方留言,联系我们。