易善资产:四季度投资策略报告

摘要 主要观点:1. 全球市场已经达到高点,加之波动率偏低,后市潜在风险较大,而与国外市场走势相关度较低的国内市场成为了此时最具价值的投资配置标的;2. 美元弱势推动人民币持续走强,并正在成为新的避险资产,进一步增加了国内市场人民币资产的投资价值;3. 量化宏观和CTA策略相比传统投资策略,在风险、

主要观点:

1. 全球市场已经达到高点,加之波动率偏低,后市潜在风险较大,而与国外市场走势相关度较低的国内市场成为了此时最具价值的投资配置标的;

2. 美元弱势推动人民币持续走强,并正在成为新的避险资产,进一步增加了国内市场人民币资产的投资价值;

3. 量化宏观和CTA策略相比传统投资策略,在风险、收益等多方面具有显著优势;

4. 即使短期可能受到一些噪声的影响,但是从长周期来看,中长周期的量化宏观与CTA策略是当前最具配置价值的策略。

2017年以来,全球市场波动率始终处于低位,伴随而来的却是股市不断走高的奇特景象,其中蕴含的风险不言而喻;同时,截止到2017年8月,美元指数持续下跌已达6个月,从9月初的市场表现来看也依然没有反弹的迹象。海外市场不断积累的风险、人民币的强势等种种因素均表明,当前是以中国市场为标的的CTA与量化宏观策略最佳的配置时点。

海外市场风险不断积累

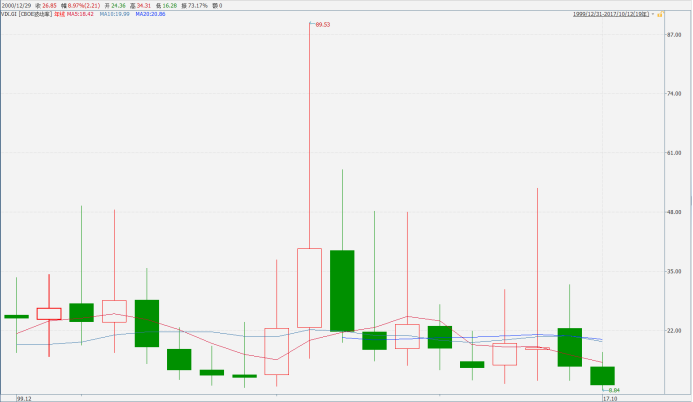

9月5日,CBOE波动率指数(VIX)再次大幅飙升,2017年内这已经是第四次出现日内波动幅度超过30%的情形,平均来说每42个交易日VIX指数就会有一次巨幅波动,频率相当于1990年VIX指数开始统计以来平均水平的五倍,也是最高纪录。下图为1999年至今的VIX走势图。

虽然2017年迄今VIX指数的收盘位平均值报11.0,仍然是有史以来的年度最低值,但是波动率的爆发还是突显出市场的高度焦虑情绪:尤其是近来地缘政治紧张局势和围绕美国总统特朗普的争议,令投资者对于股票估值心存戒惧,而后者正处于信息技术泡沫破灭以来的最高水平。

我们曾经指出:2017年1月以来,权益类资产是全球范围内表现最好的标的:标准普尔500指数涨幅达到了13.94%,香港恒生指数更是大涨29.37%;而A股市场的涨势相对温和,波动率也较低,截止9月末,创业板更是下跌了4.85%。与海外市场较低的相关性使得国内A股市场在当前全球股市都已触及高位后成为非常自然的保护性选择。

美元弱势推动人民币成为新避险资产

美元的持续下滑促使投资者寻求其替代品,日本极易遭受朝鲜导弹攻击的现实也削弱了日元的避险资产地位;与此同时,国内资本管制遏制资金流出、近段时间国内股市大幅上扬均在不断增加中国资产的吸引力,而中国政府支撑人民币的假定、白宫与平壤之间紧张关系的不断升级都促使有意规避风险的投资者将大量资金投入了人民币。

受以上因素影响,人民币在过去一个月内无视朝鲜半岛紧张局势,表现傲居所有亚洲货币榜首;而在8月15日至9月4日期间,离岸人民币更是创纪录地连涨14个交易日。人民币的强势表现也会吸引大量海外投资资金通过各种渠道(沪港通、QFII等)进入国内市场。下图为离岸人民币近一年来的走势图。

CTA与量化宏观策略的优势

对于四季度投资策略来说,我们仍将建议超配CTA策略和量化宏观策略。单从CTA投资策略来说,真正的趋势往往是月度甚至年度级别频率的中长周期现象;从长周期角度来看,国内商品市场并没有低迷的迹象。虽然国内金融环境长期以来的不规范催生了市场中一些非理性现象,导致投资者耐心有限,对策略观察周期过短,从而容易得出错误结论,但是这样的市场环境同样会给CTA策略带来大量机会:作为中长周期的趋势跟踪策略,CTA的收益来源主要是市场的趋势性行情;而趋势行情往往又是由市场中信息传递速率差异、参与者不理性等因素形成的,换句话说,CTA策略的收益在很大程度上来源于市场的无效性或低效性。

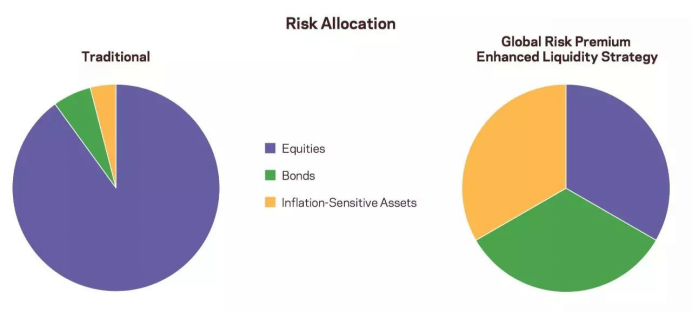

除了CTA投资策略,量化宏观策略也是未来将受到重点关注的策略。在传统的60-40股债投资组合中,我们往往会发现高风险资产(股票)贡献了几乎80%的风险,这还是在国外相对成熟市场体系下的结果,国内则更不必说。

因此,我们需要用风险调整收益的概念来代替简单的收益;而量化宏观策略则可以提供比传统资产配置方法表现优秀得多的风险调整收益。

该策略是通过合理资产配置平抑风险,降低策略组合的年化波动率以获取稳定的收益。再从国内投资环境来看,机构投资者受到短期业绩考核等因素影响,对策略观察周期过短,从而容易得出错误结论,但是这样的市场环境同样会给量化宏观策略带来大量机会:作为中长周期的资产配置策略,量化宏观策略的收益来源主要是合理的资产配置;复杂的多市场多信号所产生的多空方向足以覆盖多个市场的反转与趋势行情。

国内CTA与量化宏观策略后市展望

由于去年11月以来涨幅过快,美股目前已经到了一个明显昂贵的点位;而受美元疲弱和美国经济政策推行不力影响,美债在未来的不确定性更大;其他发达国家市场也多是如此,因此在接下来一段时间,资金很可能从成熟市场流向新兴市场;而人民币的强势表现、A股与国际市场的低相关性都使得国内市场成为其中最具保护性特点和投资价值的标的。

而在国内可供投资的标的中,房地产目前已经到了非常高的位置,甚至透支了居民日常消费,继续上涨的可能性已经不大;而债券市场除国债外,地方债和企业债由于地方政府信用不佳、企业复苏状况存疑,也有较大的不确定性;因此国内股市和商品市场是当前最佳的投资标的。

作为全球大部分大宗商品的计价货币,美元的持续走弱大概率将会推动大宗商品价格的不断攀升;而国内各个行业的供给侧结构性改革、环保治理又非一朝一夕之功;尽管由于本轮商品市场和股票市场的上涨行情已经持续了3个月,短期可能出现一定程度的回调,但是从长期观点来看,国内各类资产还将继续走出趋势性行情。

说回国内资本市场环境,现阶段的国内市场,虽然相对封闭,投资标的不如海外市场丰富,参与者也多以投机为主,但是这种不完全市场往往能够加剧趋势走势并延长趋势周期,造成国内市场相对较高的阿尔法。

当前,全球市场波动率处于历史低位,后期有较大概率将迎来波动率修复行情;根据历史经验和内部研究,我们对于CTA投资策略和宏观策略在今年四季度乃至2020年期间的表现有很强的信心。