准备多少资金跟投?发行人竟对保荐机构如此“拷问“

摘要 科创板项目承销保荐费率与A股IPO费率基本持平。至第九批受理名单公布,科创板受理企业已达52家,上市业务被24家保荐机构承担。券商中国记者了解到,大部分科创板项目的承销保荐费率在6%-8%之间,视不同情况,一些项目的费率会低至3%或高于10%。跟投机制是科创板的全新尝试,也是各界关注的焦点。券商人士

科创板项目承销保荐费率与A股IPO费率基本持平。

至第九批受理名单公布,科创板受理企业已达52家,上市业务被24家保荐机构承担。券商中国记者了解到,大部分科创板项目的承销保荐费率在6%-8%之间,视不同情况,一些项目的费率会低至3%或高于10%。

跟投机制是科创板的全新尝试,也是各界关注的焦点。券商人士对记者表示,监管要求的跟投比例可能为2%(或3%)-5%,考虑到风险控制因素,即便是好项目,券商也不会大比例跟投。

承销保荐费率普遍在6%-8%有参与科创板项目的大型券商保荐代表人对记者表示,大部分科创板项目承销保荐费率在6%-8%之间,与主板、中小板创业板过去几年的费率整体持平。不过也有一些融资额规模较大的项目费率低至3%左右,同时,视保荐机构与发行人的谈判地位,有些项目承销费率高于10%。

“据我了解,募资额超10亿的科创板项目,承销保荐费率在3%左右。券商做每单科创板项目的保底收入在2500万到3000万之间,可以覆盖成本。 10亿以上的融资项目,4%以内的费率基本可以保证保底收入。”

上述保代人还表示,“有些企业规模比较小,又想聘请一流券商确保上市成本,愿意多付出一点成本,毕竟这些费用是募集资金到位之后才扣付的。”

记者还了解到,除了融资规模、企业优质与否等因素外,增值服务是影响承销保荐费率的重要变量。

“正常情况下,券商会履行证监会要求的核查程序,不过也有一些保荐机构等中介能提供一些增值服务,企业就愿意多付出一些费用,这是行业共识。”有保代人对记者表示,中介机构与发行人后期甚至会根据增值服务的情况,提升承销保荐费率等。

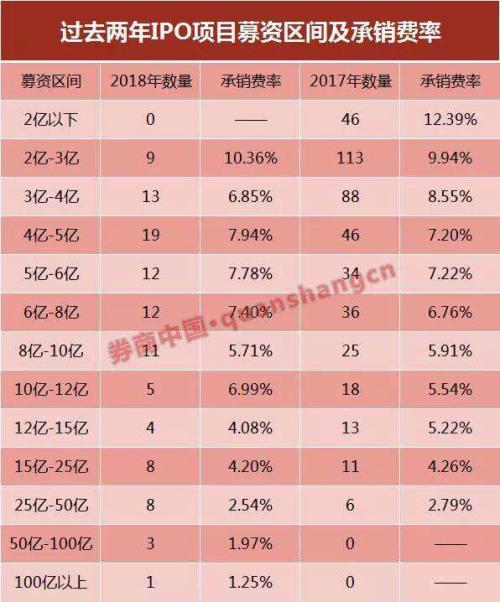

募资3-8亿的A股IPO项目费率为6%-8%券商中国记者统计,2018年,A股IPO的承销保荐费率为4.01%,2017年的IPO承销保荐费率为6.78%,2016年的IPO承销保荐费率为5.49%,2015年为5.33%,2014年为7.35%,2013年IPO暂停,2012年IPO承销保荐费率为6.63%。

近两年来,投行价格战的声音屡见不鲜。就费率来看,2018年的承销保荐费率似乎在下滑。不过有大型券商投行部总监对记者表示,按照募资金额区间来对比承销保荐费率, IPO承销费并没有明显下降迹象。

券商中国记者根据各区间募资额,对比2018年和2017年的承销保荐费率。发现募资额3亿至8亿间的IPO项目,承销保荐费率均在6%至8%之间,并无大的差异。

不过,募资额低于2亿元的IPO项目,承销费率会明显增加;募资额高于50亿的IPO项目,相应的费率会降至2%以下。

2018年的A股IPO市场,承销保荐费率整体较此前下降,在于募资额小的项目极少,而募资额多于50亿的项目明显增多,拉低了平均费率。

记者发现,科创板项目向大券商集中的趋势非常明显。就目前披露的52家科创板受理企业来看,据中证协日前公布的《2018年证券公司业务数据统计排名情况 (证券承销业务)》,68%的受理企业都被去年股票主承销家数排名前十的保荐机构包揽。

52家科创板受理企业的上市业务被24家保荐机构承担,其中,市场普遍看好的“三中一华”承揽近半,中信建投(601066,诊股)有7.5单,中信证券(600030,诊股)有7单,中金公司有5单,华泰联合证券与3.5单,排名前四。

据中证协日前公布的排名数据,2018年度证券公司股票主承销家数排名中,中信、中信建投、国泰君安(601211,诊股)、华泰证券(601688,诊股)、海通证券(600837,诊股)、中金公司、广发证券(000776,诊股)、东兴证券(601198,诊股)、招商证券(600999,诊股)以及国信证券(002736,诊股)排名前十。

而这前十名均在科创板项目中有优于同行的收获,除了“三中一华”外,海通、招商各有3单,国君、广发各2单,东兴、国信分别1单。

不会大比例跟投多位投行人士对记者表示,科创板企业有往大券商集中的趋势,其中很重要的指标就是跟投制度。 “跟投政策考验券商的资金实力、定价能力、价值判断。”有参与科创板项目的中等券商投行部总裁助理对记者表示。

《科创板股票发行与承销实施办法》规定,科创板试行保荐机构相关子公司跟投制度,并对获配股份设定限售期。

有保代人对记者表示,据说监管要求的跟投比例为2%(或3%)-5%,据券商内部掌握的标准,应该是不能超过承销保荐费率。而考虑到风险控制因素,即便是好项目,券商也不会大比例跟投。

“理论上科创板项目还属于投行的保荐业务,不能作为自营业务来做,券商内部有风控要求。”上述保荐代表人对记者表示。

“我们在开拓科创板项目时,明显感受到很多发行人对券商资本实力很看重,普遍都会问保荐机构准备了多少资金去跟投。从理论上讲,科创板就是利好头部券商,小券商很难说服发行人选择其作为保荐机构。”上述保代人对记者表示。

据记者了解,多家大型券商都拿出数十亿自有资金做跟投科创板项目之用。“一家企业跟投5000万到8000万的话,也就只能投几十个项目,但科创板市场肯定不只几十家的容量,科创板企业会越来越多,对券商的资本实力要求越来越高。”有资深投行人士表示。