私募业“下半场”:新平台或将改变行业生态

摘要 2016中国私人银行财富报告,中国未来五年高净值家庭增速领先全球,2020年高净值家庭数量将达到338万户,将占据个人财富的半壁江山。同时,品类丰富多元、持仓限制较少、策略灵活多样的私募越来越多地受到高净值人群青睐。数据来源:中国基金报私募行业迎来大爆发的同时,也受到了行业现状的一些限制。行业数据显

2016中国私人银行财富报告,中国未来五年高净值家庭增速领先全球,2020年高净值家庭数量将达到338万户,将占据个人财富的半壁江山。同时,品类丰富多元、持仓限制较少、策略灵活多样的私募越来越多地受到高净值人群青睐。

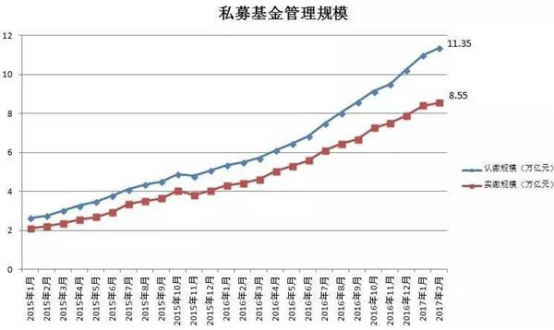

数据来源:中国基金报

私募行业迎来大爆发的同时,也受到了行业现状的一些限制。行业数据显示,中国私募基金行业两极分化十分明显,中大型私募(管理规模50亿以上)仅3.8%,中小型私募占据绝大部分。集中度偏低,中小型私募占比较大的市场结构,导致整个行业往往随股市牛熊呈现较强的周期性特点,抵御风险能力有待加强。

业绩方面来看,刚开头的2017年,整体私募业绩回暖,但由于策略及投研能力的差距,私募产品呈现冰火两重天的业绩分化,有私募业绩节节攀升,但同样有私募损失惨重,亏损超过30%。

自2002年第一只私募证券基金诞生以来,对于已经走过了14个年头的私募基金行业,行业洗牌正在来临。2016年基金业协会先后发布了一系列新规,《私募投资基金管理人内部控制指引》、《私募投资基金信息披露管理办法》、《公告》等多个重磅文件接踵而至,洗掉了一批不合格、不合规的私募。

而在今年的业绩压力下,私募行业集中度进一步提升,绩优大型私募日子越过越滋润,风险抵御能力较弱的中小型私募往往首先“熬不住”、入账稀薄渐入窘境。据统计,管理规模越过20亿元大关的私募基金管理人数量一直呈上升趋势,尤其是管理规模在100亿元以上的私募数量上升最快。

本轮私募行业洗牌呈现三大特征,首先,新旧面孔更迭,一部分知名私募在2016年A股调整过程中亏损严重,元气大伤,一批私募新秀出现;其次,私募行业的主要管理办法都已到位,私募‘牌照’监管时代正式来临。最后,运营成本不断攀升,私募行业迎来“下半场”。

首先,新旧更迭方面,北上广深等地作为国内私募的主要聚集地,集经济环境、扶持政策、高净值客户群等优势于一身,因此在私募行业发展的十几年来,来自上述地区的私募几乎一直是私募行业关注的重心,当然主要业绩也一度是由上述地区私募贡献,而其他地区(剔除北上广深等地区)私募表现却始终难以与之抗衡。不过2016年形势却略有不同,来自其他非传统地区的私募开始逐渐崛起,也陆续贡献出十分亮眼的业绩。随着中国城市化进程加快,在一线城市投资服务趋于饱和的同时,二三四线城市的投资理财需求日渐旺盛。

从全国地区来看,2016年中国分地区私募排行榜纳入排名的八大策略私募产品共计3696只,其中:上海地区达到1233只,在全国地区中占比最高;北京地区达到632只,在全国地区中占比最低;广深地区达到1103只;其他地区728只。其他地区私募产品占比尚不足全国的20%,成长空间巨大。

其次,2016年4月15日,中国基金业协会正式发布了《私募投资基金募集行为管理办法》,标志着私募“牌照”监管时代来临。《办法》第二、四条规定了私募基金募集主体只有两种,登记的私募基金管理人直销;具有基金销售业务资格且为基金业协会会员的机构代销。且私募基金管理人只能为其自行设立的私募基金募集。此外,募集从业人员应当具有基金从业资格。实践中,很多不具资质、条件和能力的募集机构和人员违规销售的情况屡禁不止。本规定界定了私募基金募集的合法主体,有利于市场甄别。

数据来源:中国基金业协会

数据来源:中国基金业协会

截至2017年2月底,中国证券投资基金业协会已登记私募基金管理人18306家。已备案私募基金48626只,认缴规模11.35万亿元,实缴规模8.55万亿元。私募基金从业人员28.23万人。如此大规模的私募基金行业看似风光无限,然而,隐藏在数字背后的绝大多数基金管理人却充满着艰辛与不易。

据了解,私募证券管理人的主要收入为管理费和后端的业绩提成。在目前股市震荡市的背景下,鲜有私募能获得后端的业绩报酬,绝大多数私募管理人能取得的确定性收入仅为管理费用。目前私募管理费大多按照1%~1.5%来计算。假设管理费按照1.5%来算的话,刨去支付给通道和渠道各方的费用,实际到手的大概为1%。这种背景下,5个亿以下规模的私募大多亏本运作。

2016年整个圈子都在讨论的互联网“下半场”,互联网的人口红利消失,互联网公司的发展从追求速度和规模,转向追求纵深和创新,这就是互联网的下半场。对于发展了14个年头的私募行业来说,经历了私募诞生、阳光私募规范发展、注册制等红利之后,行业已到达发展的瓶颈期、分水岭,下一步该往何处去?

私募“下半场”,中小私募机构面临六大“成长的烦恼”:

烦恼一、信息披露,根据中基协信披新规,私募基金在运作期间应当每季度向投资者披露信息,单只规模在5000万元以上的私募证券投资基金应每月向投资者披露上述信息。

烦恼二、合法合规,避免公开宣传、严格把关募集对象、严控投资者人数等诸多合规要求。

烦恼三、投资者教育,中基协自律管理的各类资产管理产品总规模超过50万亿元,其中近70%是个人投资者,投资者教育任重道远。

烦恼四、起步难,从业人员素质良莠不齐,对于私募法规一知半解,成本覆盖捉襟见肘。

烦恼五、低效路演,私募机构99%的精力浪费在普及入门知识及各种琐碎问题。

烦恼六、为了生存的规模而奔波,都说有了业绩钱就会找上门,但私募机构首先要能在险恶的行情中生存下来。

“对于私募基金来说,系统建设成本和中后台人员成本压力大。举个例子来说,我们仅系统累计投入就超过2亿元。通过中后台业务的剥离,私募基金公司能够将有限的资源集中到投研上,而专业的中后台服务可提升私募投资客户的服务体验和满意度,提高募资和运营效率;专注投资为客户创造更多财富,从而提升基金的价值,在激烈的竞争中脱颖而出。”一位来自广发基金的业内人士一语道破私募困境。

有需求的地方就会有市场,私募机构各项服务外包正在成为大趋势。早在2014年11月份,中基协就发布了《基金业务外包服务指引》,提出外包服务是指外包机构为基金管理人提供销售、销售支付、份额登记、估值核算、信息技术系统等业务的服务,但不涉及投资决策等核心业务。“把苦活累活交给更专业的机构,集中精力在投资与产品研发上”这大概标志着私募机构的效率时代来临。

值得关注的是,虽然私募“外包”业务热度正在升温,但却很难找到一家公司能够承接所有的“外包”需求。这或许表明,虽然私募“外包”业务仍是一片蓝海,未来却不大可能会出现一家“包所有”的超大型平台,saas类型的私募外包服务将是一个更合理的未来发展方向。

以2012年成立的金斧子为例,私募机构们可以通过创始团队多数来自互联网的金斧子云平台获得信息展示、合规管理、路演服务、投资分享,售后服务系统等免费外包服务。金斧子为私募行业“技术赋能”,将近5年来在网站、微信、APP极致的用户体验与CRM和ERP等管理系统能力开放给私募行业,努力“将私募机构们拉上网”,这一举措带来了金斧子管理资产规模的迅速攀升突破200亿,服务高净值客户超过15万名。

除了有创业公司早早布局,老牌金融机构也瞄上了私募外包服务的蛋糕,2017年3月16至18日,第十一届中国(深圳)私募基金高峰论坛上,陆金所联席董事长兼CEO计葵生亦表示对私募行业发展的强烈看好,并提出了五大关键举措,包括发行FOF基金、建立直播内容引客、私募数据信息服务、构建投资人适当性体系、共同举办线下活动。这家估值百亿、即将IPO的公司建立优质线上私募平台的决心可见一斑。

“老司机”陆金所的强势入局并非孤例,外包服务机构按照股东背景大致可以分为五大类型——证券公司、商业银行、基金公司、IT公司和独立外包机构。包括中信证券、工商银行、华夏基金、恒生网络等大量行业龙头和新进入者纷纷“入局”。

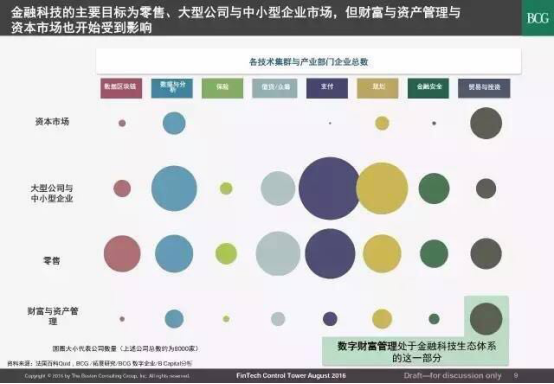

一方面是私募行业节约成本、聚焦资源的需求带来的服务外包化大势所趋,另一方面,全球范围内,金融科技从零售、移动支付等领域扩散到财富管理、资产配置,正在成为私募行业效率变革的外在冲击力。

数据来源:BCG

2016年毕马威发布中国金融科技50强,上榜的50家公司中,几乎所有企业都在一定程度上运用了大数据和数据分析技术,其中超过半数表示大数据及其应用是其核心技术之一。而移动计算、机器学习和云计算也同样是金融科技公司采纳的主流技术。这些上榜公司的业务多样化,涵盖了大数据及征信、网络借贷、支付服务、综合金融服务、智能投顾及互联网保险等多个领域。

上榜企业业务集中在支付、征信这两个基础设施类领域,例如蚂蚁金服、京东金融、财付通,将金融科技利用于智能投顾、综合金融领域的上榜企业不多,作为私募外包服务的承接方,背靠平安集团的陆金所与浓厚互联网基因的金斧子,更将金融科技的更新迭代视为行业效率改善的利器。

金融科技意味着利用金融技术创新金融服务、提高服务效率,主要改造的关键词就是交易、服务、链接、决策、分析、智能、核身、信任、体验等。近几年,活跃在私募圈的第三方理财机构如雨后春笋般出现的现实已无法改变,第三方机构作为基金与客户之间的重要桥梁,是否健康高效关系着整个行业的发展速度。而金融科技在私募行业的聚焦与衍生,基本上往目前市面上低效、不合规小三方的最痛处扎去。

良莠不齐的第三方机构参与者容易积聚行业风险,“通道+投顾”模式泛滥而默许潜规则、产品运作权责不清、销售环节乱象丛生,令投资者陷入维权无门的窘境。

金斧子CEO张开兴表示,笃信“科技提升投资品质”的使命,让他有充足的信心成为私募行业的革命者与先行者。“金斧子本质也是在革命,革落后的线下第三方财富公司的命。让零散的、没品牌、没牌照、没底线、没前途的模式消失掉,让优秀的、专业的、前瞻的理财师人群加入金斧子更高效率服务好客户。”

金斧子2017年1月提出的“5年1000亿”计划已经在业内掀起了一场效率革命,平台将为2万家私募机构提供信息披露服务;为3000-5000家私募提供直播路演引客服务;为2000-3000家私募机构提供线上私募微店服务;为500-1000家私募机构提供至少1000亿私募基金产品发行服务;在资产管理端发行200亿元FOF基金产品及50亿元种子基金的FOF服务。

“陆金所一直在想把金融DNA、大数据、O2O模式和高端客户做一个比较好的连接”,计葵生表示。依托平安集团雄厚的金融资源,P2P起家陆金所已经形成了风控严谨、大数据丰富、O2O模式和高质量客户四大优势,目前。在大数据的丰富积累和处理技术方面,在陆金所平台自身拥有的丰富用户数据基础上,借助平安集团积累的大数据,陆金所大数据应用能力具有先天优势,业内认为这将成为陆金所打造线上私募平台的优势。

早在2015年,陆金所旗下私募基金开放平台即有所行动,曾与重阳投资、敦和资管、华夏未来资本、景林资管、星石投资等近30家知名私募基金公司签署合作备忘录,正式建立合作关系。

私募行业“下半场”,中小私募呼唤更专业化的、精细化的、规模化的外包服务平台,“老司机”与“新进入者”都为该方向提供了自己的路径,“赢家通吃”的游戏规则或将再次上演。