私募周报:收益超股票策略4% 阿尔法策略或将迎来春天?

摘要 【行业数据】今年以来阿尔法策略平均收益超股票策略4%,私募大佬谈阿尔法策略发展机遇【调研动向】春节前后调研步伐减慢,医药生物行业受关注【市场观点】暖流资产:两会时间持股安全性较高,成长股整体行情启动仍需等待;重阳投资:美国加息预期修复已经基本完成,市场后续走势仍需观察;弘尚资产:A股新估值体系重构依

【行业数据】今年以来阿尔法策略平均收益超股票策略4%,私募大佬谈阿尔法策略发展机遇

【调研动向】春节前后调研步伐减慢,医药生物行业受关注

【市场观点】暖流资产:两会时间持股安全性较高,成长股整体行情启动仍需等待;重阳投资:美国加息预期修复已经基本完成,市场后续走势仍需观察;弘尚资产:A股新估值体系重构依然在进程中,收益率值得期待;朱雀投资:悲观情绪出尽,优质创业板龙头股值得关注

【行业动态】私募春节后专项检查,7地69家机构被抽中;注册制改革授权期限延至2020年;百亿级大型私募超200家,沪私募公司数量居首;私募2018首月成绩单出炉,受益开年行情股票策略收益遥遥领先

【周度业绩】股市连续上涨后遭遇股灾,股票策略收益最惨

【备案数据】本周新备案证券类产品80只,无新备案私募管理人

一、收益超股票策略4%,阿尔法策略或将迎来春天?

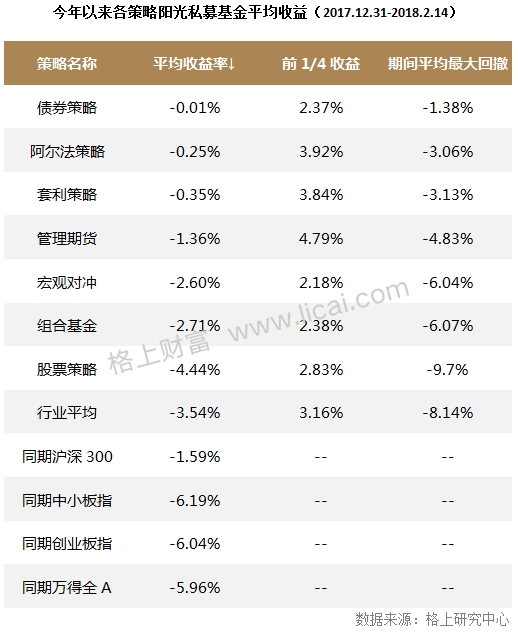

2018年初始,股票市场经历了一轮“过山车”行情,1月份漂亮的“11连阳”之后,短短的半个月内各大指数涨幅全部回吐,年初至2月14日,上证综指累计下跌3.27%。据格上研究中心统计,年初以来,债券策略以平均微亏0.01%的收益水平在所有策略中表现最好,而受市场大幅调整影响最大的股票策略表现最差,平均收益为-4.44%。值得注意的是,去年一直盈利困难的阿尔法策略今年以来表现却是可圈可点。

据格上研究中心数据显示,2017年全年阿尔法策略的阳光私募基金平均收益仅为-0.04%,在所有策略中排名倒数第二,其中获得正收益的产品占比不足50%。进入2018年以来,阿尔法策略的产品相比去年开始有所表现。截至2018年2月14日,今年以来平均收益为-0.25%,仅次于债券策略,前1/4收益为3.92%。

据格上研究中心统计,规模以上的阿尔法策略主流机构也取得了不错的收益,其中灵均投资旗下的代表产品安进13期壹心1号年初以来收益率将近3.5%。

为什么近两年阿尔法策略表现不佳?

决定阿尔法策略是否有效主要取决于:股票多头组合的有效性、对冲成本(期指的基差)和对冲工具等几个主要因素,近两年阿尔法策略表现不佳主要因为:

一方面,从股票多头的有效性来讲,由于之前阿尔法策略的选股模型偏好小市值股票,而在去年白马蓝筹领涨、中小盘个股整体走弱的分化行情下,阿尔法策略的股票多头难有出色表现。

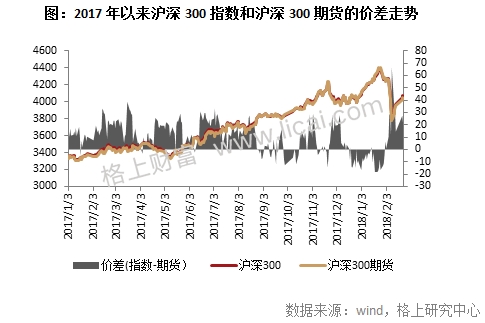

另一方面,从对冲成本的角度来看,2015年9月股指期货受限以来,各股指期货长期处于贴水状态,对冲成本较大,股期期货对冲头寸开仓即需要承担亏损,使得阿尔法策略盈利愈加困难。在这样的市场环境下,部分做阿尔法策略的机构纷纷转向做指数增强策略,还有部分机构尝试通过日内策略来增厚组合收益。

为什么2018年以来阿尔法策略开始有所表现?

一方面,经历了17年的“一九行情”后,大多数量化机构都开始进行选股范围和因子的调整,逐渐加大基本面因子在模型中的比重,故虽18年以来市场整体还是蓝筹白马强势的分化行情,而阿尔法策略的股票多头却一改2017年的颓势,开始有所获利。

另一方面,2018年开年以来,沪深300期指和中证500期指都出现了不小的股指期货升水的现象,这为股指期货空头部分的仓位带来了部分“免费的收益”。

此外,在对冲工具方面,从去年开始有很多管理人通过融券和场外期权等创新产品的应用来丰富对冲工具,有效管理对冲成本,来增加超额收益。

私募大佬谈2018阿尔法策略发展机遇

据格上研究中心了解,在期指升水的环境下,叠加年初受外围影响市场大幅调整的冲击后,投资者对抗风险产品偏好提升,很多做指数增强的量化机构开始纷纷看好阿尔法策略,部分甚至由指数增强策略转回做阿尔法策略,一些知名量化私募也对阿尔法策略在2018年的发展表示看好。

从当前的节点看,泓信投资董事长&投资总监尹克认为,2018年量化投资将迎来机遇。他认为2018年的股票市场大概率为短周期震荡的结构市,以人工智能为代表的、对数据进行更深层次挖掘的算法优势将逐渐显现,量化选股策略可以更加稳定地获取超额收益。中国市场投资者机构散户比例较高的特点,比较适合挖掘超额收益,他认为未来阿尔法收益将成为重要收益来源。

具体到超额收益来源,认为经过2017年的调整,大盘蓝筹股的估值优势已经消失,市场的风险偏好在2018年大概率向以中证500为代表的二线蓝筹转移。值得注意的是,随着海外机构投资者更深入地介入中国市场,将不断加剧资金及策略之间的博弈,一些简单的、能够被风险模型解释的风格因子难以持续创造超额收益,因此,对管理人而言,需要及时发现、适应新的趋势,不断进行智能化模型的迭代更新,最终实现模型因子权重的最优化配置。

明?K投资总经理兼投资总监裘慧明认为,尽管在过去的2017年,大部分量化市场中性产品表现不佳,但在2018年,随着整体股票市场的走高,市场情绪大幅改善,持续了很长时间的股指贴水也有较大变化,目前非常有利于市场中性产品建仓。相信在现有的市场条件下,在2017年已经证明了自己投研实力的量化投研机构,将会在市场中性这个产品类别上为客户带来非常满意的收益。

二、阳光私募机构调研动向:春节前后调研步伐减慢,医药生物行业受关注

本次调研统计周期横跨春节假期,前后共5个交易日,股市在经过前期大幅下跌后一路上扬,5个交易日内上证综指上涨5.09%,深证成指上涨6.61%。横跨春节假期的股票市场成交量较小,同时机构无心调研,期间私募机构共调研上市公司8家,分别为亿帆医药(002019,诊股)、科华生物(002022,诊股)、盈趣科技(002925,诊股)、绿盟科技(300369,诊股)、中颖电子(300327,诊股)、拓日新能(002218,诊股)、顺网科技(300113,诊股)和艾比森(300389,诊股)。其中对亿帆医药的关注度最高,有32家机构参与调研,包括朱雀投资、景泰利丰投资、凯丰投资等知名私募。

本次私募机构参与调研最多的两家公司均为医药生物行业上市公司,受益于需求的增长以及政策的扶持,医疗生物行业整体维持较快的业绩增长,在2017年年报预告中超8成预喜。

据格上研究中心了解,亿帆医药是创新药及优质仿制药龙头企业,有望受益于仿制药一致性、医保目录调整等政策持续推进。2018年初,亿帆医药被纳入中小板指成分中。此次调研时机构较为关心公司国际化进程、F-627、F-652等在研项目的进展情况、血液肿瘤产品线团队建设和市场布局、公司新进医保产品导入情况等问题。

同为医药生物行业的科华生物是国内外诊断龙头企业,逐步布局形成生化、酶免、光免、POCT及分子诊断五大产品线。在2017年业绩快报中,营业收入同比增长15.37%,同时,近期公司发布第二期股权激励计划(草案),拟向公司各层级人员授予权益总计 540 万份。股权激励的具体细节也是此次调研投资者主要关心的问题,除此之外,投资者还关心公司产品和研发方面(包括化学发光、分子诊断、POCT等方向)的整体布局等问题。

三、阳光私募机构最新市场观点

1)暖流资产:两会时间持股安全性较高,成长股整体行情启动仍需等待

受到美股暴跌以及国内监管因素的综合影响,A股市场在春节之前经历了短期小型股灾。从目前到3月上旬,市场将会进入三中全会和两会时间,维稳情绪浓厚,持股安全性较高。

成长股方面,一些低于25倍、内生增长30%以上的成长股,可以纳入关注,在这个位置具备较强的安全性。但是,鉴于2017年创业板的业绩增速呈现逐渐回落态势,更是频频爆雷,对于整体行情启动,需要继续等待。在年中之前,很难看到创业板成长股出现趋势性的连续反弹。对于一些估值高企、盈利不佳、成长难判的垃圾股,仍然需要远离。

市场机会上来看,从中央经济工作会议提供的“高质量”和“创新”的关键词线索来看,主要机会在两个方面:一是换同行业的产能整合和集中度提升带来的机会,龙头企业将会享受估值和盈利提升的戴维斯双击;二是新兴行业技术创新带来的机会,包括芯片半导体、5G、物联网、人工智能、创新药、智能制造和军民融合等。

2)重阳投资:美国加息预期修复已经基本完成,市场后续走势仍需观察

美联储政策方面,一月FOMC会议再次释放了鹰派信息,多名联储官员上调了经济增长预期,且几乎所有官员对实现通胀政策目标感到乐观。经济预期上调是对前期强劲数据的反应。同时,油价上升推高了通胀预期,这也使得联储官员对实现2%的中期通胀目标更加乐观。但从现实层面来看,仍未看到消费品通胀加速的迹象。

加息预期修复已经基本完成,市场后续的走势需要新预期的建立,未来重点需要关注以下几个方面。一是美国乃至全球经济的强度。1月以来包括美国在内的全球经济数据出现了边际走弱的迹象。这究竟只是经济数据正常的高位回落,还是会对原油和其他工业品的需求形成明显的抑制,需要进一步观察。美国税改对美国经济的刺激作用也需要时间见效。二是通胀的上升速度。在经济上行周期的后半段,可能出现经济走弱但通胀继续上升的情况,迫使央行快速加息。因此,未来原油、农产品(000061,诊股)价格走势及工资的增速对加息前景极为关键。

3)弘尚资产:A股新估值体系重构依然在进程中,收益率值得期待

市场方面,A股以前对短期的盈利和信息变化较为敏感,对波动性的偏好更甚。2017年外资大量进入A股市场,对整个市场估值体系产生了较大的冲击,预计随着外资后续的持续进入,新估值体系的重构依然在进程中,最终会形成新的均衡。

风险层面,2018年在全球经济增长良好的前景下,如果通货膨胀上行加速,将会导致货币政策紧缩进程加快,最终对实体经济产生拖累,进而波及到金融市场。但目前尚未有清晰证据显示何种因素将美国通胀推升到很高水平,美联储过往的加息一直在有序推进,预计失控的概率不高。

预计2018年的市场的整体波动性会有所提升。看收益率,2018年依然是值得期待的一年,因为全球经济不管是美国、欧洲还是日本,以及中国目前的基本面依然保持良好的态势,企业的盈利依然较为健康,估值虽然不便宜,但肯定也没有泡沫化。

4)朱雀投资:悲观情绪出尽,优质创业板龙头股值得关注

近期市场大跌从表面看,市场风格发生转化,但实际是由于此前受到市场追捧的股票持有者获利卖出,造成股票下跌带来的被动影响,并非市场风格真正的变化。当悲观情绪出尽,海外影响弱化的情况下,市场将重新回归对业绩优、低估值和高股息股票的追捧。随着高估值的消化,创业板中的优质龙头股值得关注;经济延续温和增长及需求旺季到来,周期类中优势的板块及个股也值得关注。

中长期看,我们仍将专注于在代表未来方向的成长性行业中寻找较为确定性的投资机会,包括代表全球新科技新产业方向的行业龙头,如新能源、新能源汽车、人工智能等;以及代表中国产业升级及消费升级的行业龙头,如高端装备、消费、医疗等。

四、私募行业动态

1、私募春节后专项检查,7地69家机构被抽中

上海、福建、四川、山西、宁夏、大连、陕西等7个地区的证监局已经发布通知,近日启动辖区内私募基金现场检查随机抽查工作,已有69家私募被抽中,包括?打?资管、富善投资、映雪投资、巨杉资产、国富投资等知名机构,将在节后陆续接受监管检查。

2、注册制改革授权期限延至2020年

2月24日,十二届全国人大常委会第三十三次会议决定,2015年12月27日十二届全国人大常委会第十八次会议授权国务院在实施股票发行注册制改革中调整适用《中华人民共和国证券法》有关规定的决定施行期限届满后,期限将延长两年至2020年2月29日。该决定自2018年2月25日起施行。

3、百亿级大型私募超200家,沪私募公司数量居首

中国基金业协会最新数据显示,截至2018年1月底,私募管理基金规模突破11.76万亿元,管理私募基金规模在100亿元及以上的达到208家,相较2017年12月底增加21家。

区域来看,已登记私募基金管理人数量从注册地分布来看,主要集中于上海,有4639家,其次为深圳(4446家)和北京(4158家)。

4、私募2018首月成绩单出炉,受益开年行情股票策略收益遥遥领先

2018年1月开年,A股市场持续上涨,但月末开始回调,同时内部分化较为严重,全月上证综指上涨 5.25%,深证成指上涨 1.08%,创业板指下跌1%,中小板指下跌1.78%。受18年开年行情的带动,1月份与A股市场相关度较高的股票策略、定向增发、组合基金表现较好,分别以2.69%、2.19%、2.10%的平均收益位列前三。千合资本、尚雅投资、涌峰投资等知名私募单月收益超10%。

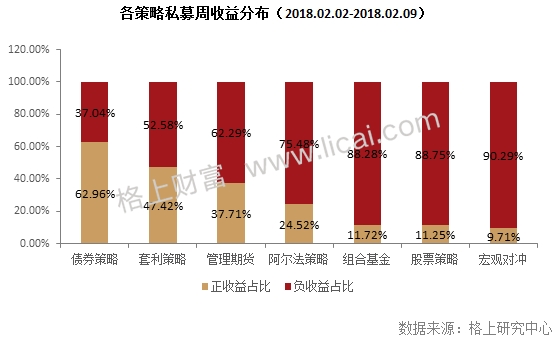

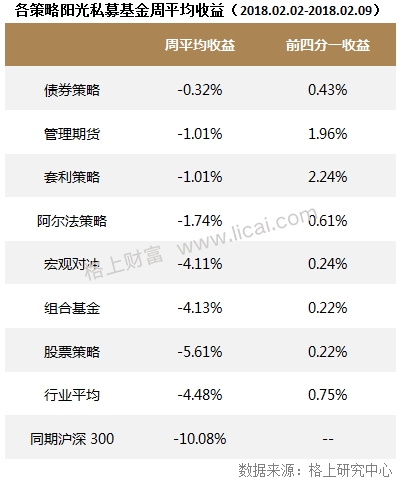

五、阳光私募周度业绩表现:股市连续上涨后遭遇股灾,股票策略收益最惨

六、阳光私募行业数据:本周新备案证券类产品80只,无新备案私募管理人