融智•宏观策略私募基金2016年行业报告

摘要 摘要由于国内对冲基金尚在起步阶段,再加上宏观策略对基金管理团队的要求较高,目前宏观策略产品的发行量相对较少。在国内市场中,专注在宏观策略的私募基金管理团队可谓是沧海一粟。从历史发行情况来看,宏观策略私募基金产品累计发行348只,但发行高峰在2014年以后,占累计发行量的94.22%以上。得益于201

摘 要

由于国内对冲基金尚在起步阶段,再加上宏观策略对基金管理团队的要求较高,目前宏观策略产品的发行量相对较少。在国内市场中,专注在宏观策略的私募基金管理团队可谓是沧海一粟。

从历史发行情况来看,宏观策略私募基金产品累计发行348只,但发行高峰在2014年以后,占累计发行量的94.22%以上。得益于2015年牛市行情,宏观策略私募基金产品迎来发行高峰,在2016年共有144只产品发行。从发行规模的角度来看,十年间中国宏观策略类基金累积发行规模为162.56亿,近三年发行量为152.23亿,占比为93.56%。但2016年宏观策略的发行量有下降趋势,2016下半年的发行量共6.13亿,甚至不及近三年季度发行量平均值(12.69亿)的一半。从宏观策略产品规模的存量上来看,但是在2013年之后,宏观策略产品的规模开始爆发式增长,并在2016年第三季度达到峰值,为161.30亿。

从收益率的角度来看,2016年融智宏观策略指数今年上涨3.57%,同期沪深300指数下跌11.28%。2016年宏观策略类产品(满一年的产品)平均收益为8.48%,与此同时,受年初熔断影响,上证指数下跌-12.31%。宏观策略中,仅7.14%的产品跑输上证指数,收益率为正的产品比例高达69.64%,

然而,收益与风险并存,从整个2016年来看,宏观策略私募产品最高收益率为67.89%,最低收益为-19.73%,极差为87.62%; 尤其是最近一个月,宏观策略12月份最低收益为-23.69%,12月的首尾差高达33.01%。

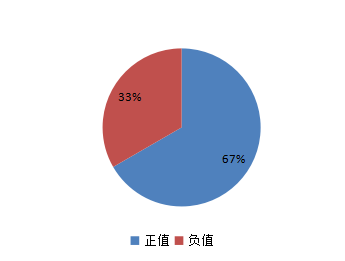

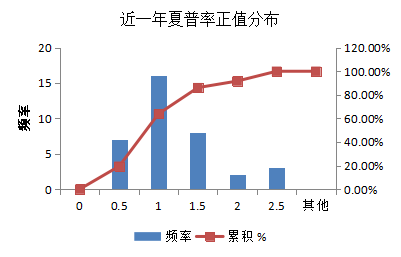

从夏普比率表现来看,近一年宏观策略产品的夏普比率为正值的私募产品接近七成,但低于1正夏普比率占比也达到了63.89%。换言之,虽说近一年宏观策略产品多数都能超越无风险收益率,但表现特别优秀的产品数量并不是很多。

风险控制方面,宏观策略私募基金近一年最大回撤平均水平为9.31%,最大回撤幅度之最为23.49%,其中在过去一年中最大回撤幅度超过10%的宏观策略私募基金占比为42.11%。受到国内市场行情波动影响,宏观策略私募基金在风险控制方面总体上并不理想。

尽管近两年大盘走势非常极端,然而宏观策略中依然不乏表现优质的产品,其中宏观策略一年收益率排名前三的产品分别是91金融环球时刻2号、

华溢冥王星、以及从容全天候1期;宏观策略两年年收益率排名前三的产品分别是尊嘉新盈冲、容全天候1期,向量ETF创新稳增一期;2016年宏观策略夏普率排名前三的产品分别为91金融环球时刻2号、帝树君临天下与华溢冥王星。

其中,值得注意的是从容投资旗下的从容全天候1期。该产品在一年收益排名和两年收益排名中都进入了前三,且无论在牛市还是在熊市中表现都很亮眼。该产品成立于2012年底,在2015年牛市期间,该产品收益率为300%,大幅超越沪深300的涨幅;在经历三次股灾的时候,该产品回撤仅仅为33.3%,低于沪深300约50%的回撤。在经历了四季度的行情之后,该产品的净值再创新高,目前为4.6474。

一、宏观策略发行及清算情况

与海外相比,国内的宏观策略产品发展较为缓慢。宏观策略要求基金管理人必须熟知政府金融政策和全球经济形势,运用广泛的投资工具和交易工具进行投资(无论做多或者做空)。从国外的发展经验来看,国外许多优秀的对冲基金都属于宏观策略, 索罗斯 量子基金和罗伯逊的老虎基金便是其中的典型代表。诚然,由于国内对冲基金尚在起步阶段,再加上宏观策略对基金管理团队的要求较高,目前宏观策略产品的发行量相对较少。在国内市场中,专注在宏观策略的私募基金管理团队可谓是沧海一粟。

1.1 发行规模

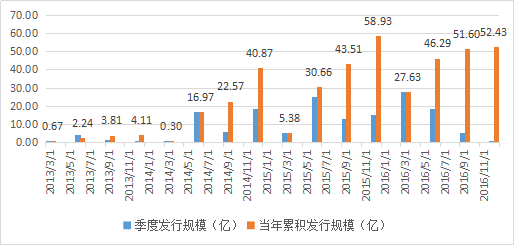

从宏观策略发行规模来看,根据私募排排网数据统计,从2006年到2016年间,十年间中国宏观策略类基金累积发行规模为162.56亿,近三年发行量为152.23亿,占比为93.56%。

受益于股票市场的牛市,宏观策略发行量于2015年二季度达到一个峰值,约25.29亿元;今年上半年,受私募新规的影响,宏观策略加快产品的发行,半年发行量为46.29亿元。

2016年宏观策略的发行量有下降趋势,2016下半年的发行量共6.13亿,甚至不及近三年季度发行量平均值(12.69亿)的一半。

图1: 2013-2016年中国宏观策略私募基金发行规模统计

数据来源:私募排排网,截至2016年12月底

1.2 存量规模

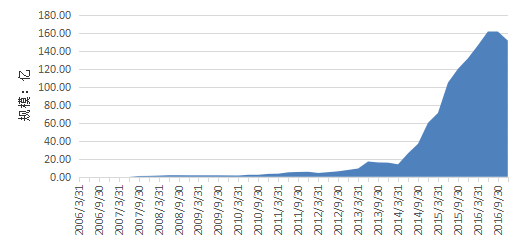

从宏观策略产品规模的存量上来看,自2007年第一只宏观策略产品优素资产的优素片叶1号成立以来,宏观策略产品的规模增长十分缓慢。但是在2013年之后,受益于股票市场上的一波牛市,宏观策略产品的规模开始爆发式增长,并在2016年第三季度达到峰值,为161.30亿。虽然其增速很快,但相对于整个私募市场的2.3万亿的规模来说还是很小的,这是由于宏观策略对基金管理团队的要求较高,在国内市场中,专注在宏观策略的私募基金管理团队还是非常少的。

图2:历年宏观策略私募基金运行中的总规模

数据来源:私募排排网,截至2016年12月底

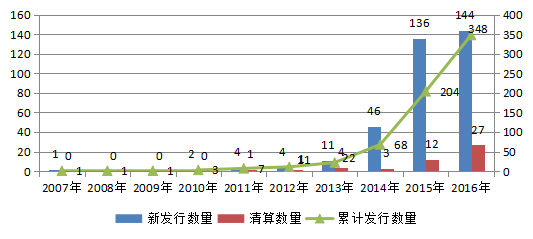

1.3 产品数量

从历史发行情况来看,宏观策略私募基金产品累计发行348只,但发行高峰在2014年以后,占累计发行量的94.22%以上。得益于2015年牛市行情,宏观策略产品迎来发行高峰,在2015年共有136只产品发行。从历史清算情况来看,截至2016年年底,共有48只宏观策略产品被清算,其中2015年和2016年清算产品分别为12只和27只,占比81.25%。尽管在2014年以后宏观策略产品私募明显增加,但是数量上依然与其他策略产品相去甚远。

图3:历年宏观策略私募基金发行及清算数量

数据来源:私募排排网,截至2016年12月底

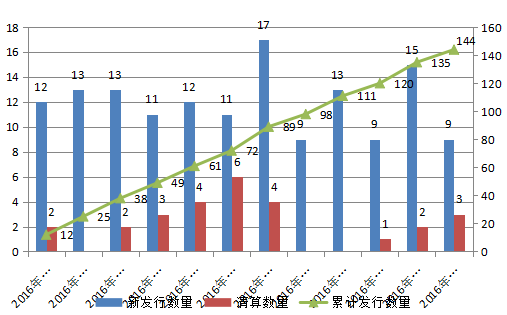

从2016年来看,截至2016年年底,今年以来宏观策略私募产品发行总量为144只。上半年发行数量相对平稳,月度发行数量能维持在10只以上,但在7月之后显然发行速度放缓,而且在8月、10月、12月份单月仅9只宏观策略产品发行。产品清算方面,今年共有27只宏观策略产品清算,大多集中在4-7月份之间,八月之后宏观策略产品清算情况仅有6例。

图4:2016年宏观策略私募基金发行及清算数量

数据来源:私募排排网,截至2016年12月底

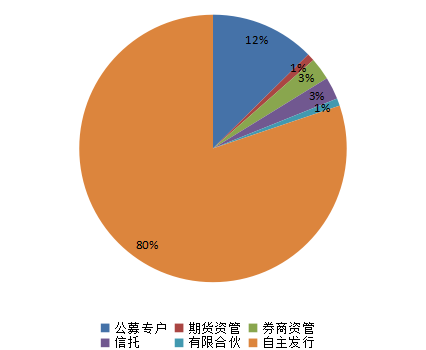

从产品发行主体来看,自主发行、券商资管、信托、公募专户、期货专户、有限合伙类产品的发行占比分别为80%、3%、3%、12%、1%、1%。在2016年宏观策略私募产品的统看,大多数私募倾向于自主发行来成立新产品。

图5:2016年宏观策略私募基金按发行主体分类统计

数据来源:私募排排网,截至2016年12月底

二、2016年宏观策略风险收益情况

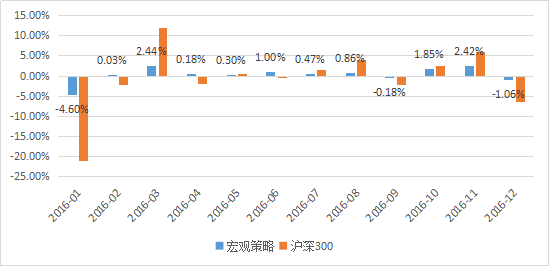

私募排排网编制的“融智·宏观策略指数”今年上涨3.57%,与此同时,受到年初熔断的影响,沪深300指数收益分别为-11.28%。

除此以外,可以看到,三年以来,融智宏观策略指数一直能够稳定跑赢沪深300指数,且根据只是历史表现,发现其波动率与回撤都相对较小,是一类非常好的投资标的。

表1: 2015-2016年宏观策略私募基金年度平均收益

年份宏观策略沪深300指数

20163.57%-11.28%

2015

2014 48.35%

51.74%5.58%

51.66%

数据来源:私募排排网,截止2016年12月底

2016年宏观策略类产品(成立满一年)平均收益为8.48%,与此同时,受年初熔断影响,上证指数下跌-12.31%。宏观策略中,仅7.14%的产品跑输上证指数,收益率为正的产品比例高达69.64%,整体来看,宏观策略类产品的业绩是非常亮眼的。

然而,收益与风险并存,从整个2016年来看,宏观策略私募产品最高收益率为67.89%,最低收益为-19.73%,极差为87.62%; 尤其是最近一个月,由于期货市场短期风格的转换以及股票市场上的一波回调,宏观策略12月份最低收益为-23.69%,12月的首尾差高达33.01%。

表2:宏观策略私募基金收益情况

近一个月近三个月近六个月今年以来

沪深300指数(%)-6.441.754.95-11.28

平均收益率(%)-0.95 3.23 5.57 8.48

标准偏差(%)4.05 8.16 10.92 16.09

最高收益率(%)9.32 41.82 49.86 67.89

最低收益率(%)-23.69 -29.63 -10.90 -19.73

首尾差(%)33.01 71.45 60.76 87.62

数据来源:私募排排网,截至2016年12月底

图6: 2016年宏观策略私募基金月度收益

数据来源:私募排排网,截至2016年12月底

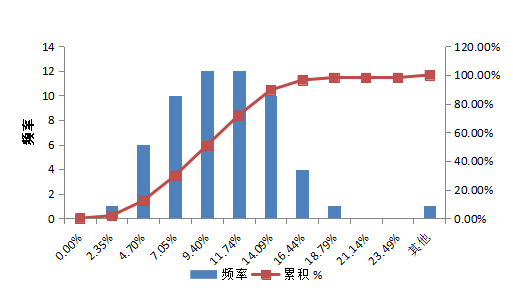

风险调整后收益方面,我们通过近一年宏观策略产品的夏普比率分布情况可以了解宏观策略产品的整体业绩表现。近一年宏观策略产品的夏普比率为正值的私募产品接近七成,说明在过去的一年中,大多数私募产品的收益能够战胜无风险收益率。但从正夏普比率分布来看,情况却并不乐观,从图8可以看出,低于1正夏普比率占比达到了63.89%。换言之,从夏普比率表现来看,虽说近一年宏观策略产品多数都能超越无风险收益率,但表现特别优秀的产品数量并不是很多。

图7:宏观策略私募基金近一年夏普比率分布情况

数据来源:私募排排网,截至2016年12月底

风险控制方面,宏观策略私募基金近一年最大回撤平均水平为9.31%,最大回撤幅度之最为23.49%,其中在过去一年中最大回撤幅度超过10%的宏观策略私募基金占比为42.11%。受到国内市场行情波动影响,宏观策略私募基金在风险控制方面总体上并不理想。

图8:宏观策略私募基金近一年最大回撤分布情况

数据来源:私募排排网,截至2016年12月底

三、2016年宏观策略私募基金年度收益排名情况

从今年的收益情况来看,宏观策略私募整体表现比较亮眼。今年是股灾第二年,大部分产品受熔断的影响出现了大幅回撤。然而下半年股票市场还是存在很多的机会,与此同时,期货市场上的高波动给宏观策略带来了机会与挑战。私募排排网数据显示,宏观策略产品今年平均收益为8.49%,宏观策略排名前十位的在2016年的收益在20.40%-67.89%之间。

91金融环球时刻2号在本期年度排名中以67.89%的收益率排名第一。该产品成立于2015年5月,虽然经历了三次的股灾,但其最大回撤仅仅为11%。自从今年以来以来该产品净值稳步增长,净值从0.9191稳步提升到1.6167。除此以外,环球时刻公司旗下其它的产品都有比较亮眼的成绩,净值都在1以上。

排名第二的是华溢冥王星,该产品成立于2015年8月底,不仅成功避开了熔断的影响,而且在今年2月之后净值稳定上升。目前该产品收益率为58.50%,最大回撤仅为8.1%

第三的都是从容投资旗下的产品,从容全天候1期。该产品成立于2012年底,在2015年牛市期间,该产品收益率为300%,大幅超越沪深300的涨幅,在经历三次股灾的时候,该产品回撤仅仅为33.3%,低于沪深300约50%的回撤。在经历了四季度的行情之后,该产品的净值再创新高,目前为4.6474。

表3:2016年宏观策略私募产品收益前十排行榜(成立满一年)

排名产品名称投资顾问基金经理成立日期累计净值收益率%

191金融环球时刻2号环球时刻孙奎2015/5/281.620567.89

2华溢冥王星华溢资产李雯2015/8/261.58553.44

3从容全天候1期从容投资 吕俊 2012/12/254.647434.05

4和盈片叶和信盈通李灵活2016/1/51.30130.1

591环球一号环球时刻孙奎2015/5/141.176426.3

6凯丰宏观对冲9号深圳凯丰投资吴星2015/7/291.40625.99

7帝树君临天下帝树资产梁凯歌2015/7/151.32923.51

8第一滴水私募学院菁英30号沙漠文明张弛2015/11/21.179923.12

9泊通2号展期泊通投资卢洋2015/12/141.20720.7

10和聚基金财富11号和聚基金申龙2015/12/81.20420.4

数据来源:私募排排网,截至2016年12月底

从近两年的收益情况来看,宏观策略私募整体很好,融智宏观策略指数的收益为54.95%。私募排排网数据显示,宏观策略近两年排名前十位的产品收益在43.7%-185.96%之间。

尊嘉新盈冲在近两年的宏观策略排名中以185.96%的收益率排名第一。该产品的基金经理为尊嘉资产的宋炳山,有着十余年的公募从业背景。该产品成立于2014年10月 ,无论在牛市还是在股灾期间,该产品都能持续盈利,并在今年年初获得了187.67%的收益。但今年以来该产品的业绩平平,目前该产品净值为2.8831。

排名第二的是从容全天候1期,该产品今年收益率排名也进入了宏观策略榜单的第三名,是一只能够稳定盈利的产品,进攻和防守能力都很强。

第三名则为是向量ETF创新稳增一期,该产品成立于2012年7月。产品成立后,净值一直在1附近徘徊。在牛市期间,其收益率为90.1%,然而,在股灾1.0与2.0期间,其净值不仅没有下降,反而逆势增长75%。但是,在股灾3.0期间,该产品回撤幅度很大,约33%。截止2016年底,其总收益率为212%。

表4:2016年宏观策略私募产品收益前十排行榜(成立满两年)

排名产品名称投资顾问基金经理成立日期累计净值收益率%

1尊嘉新盈冲尊嘉资产宋炳山2014/10/232.8739185.96

2从容全天候1期 从容投资吕俊(专栏) 2012/12/254.6474161.31

3向量ETF创新稳增一期向量多维 侯玉成(专栏) 2012/6/82.814127.1

4熵一2号全球宏观配置基金熵一资本谢东海2014/11/212.1545117.19

5熵一1号熵一资本谢东海2014/6/272.767102.12

6中融信托-泊通1号泊通投资卢洋2014/5/292.480286.63

7永隆宏观对冲呈瑞投资王欣艺2014/8/131.63254.99

8元葵复利3号元葵资产施振星2014/9/151.629849.11

9泓湖宏观对冲泓湖投资 梁文涛 ,李蓓2014/10/221.606245.89

10乐瑞宏观配置1号乐瑞资产唐毅亭2014/4/163.475843.7

数据来源:私募排排网,截至2016年12月底

从成立未满一年的宏观策略类产品的收益率情况来看,排名前三的分别是向量ETF量化5期、优素片叶2号与思考20号A2全市场策略,其中向量ETF量化5期以35.8%的收益率排名第一,其投资顾问旗下的多只产品都表现非常不错,净值都在1以上。

表5:2016年宏观策略私募产品收益前十排行榜(成立未满一年)

排名产品名称投资顾问基金经理成立日期累计净值收益率%

1向量ETF量化5期向量多维侯玉成2016/1/251.35835.8

2优素片叶2号优素资产李灵活2016/4/221.27927.9

3思考20号A2全市场策略台州思考投资陈良斌2016/2/151.2424

4泊通泊远1号泊通投资卢洋2016/1/61.21721.7

5国金永续1号国融翰泽唐凯2016/8/51.20320.3

6泊通3号泊通投资卢洋2016/2/181.17417.4

7金舆宏观配置1号金舆资产孟平2016/2/221.147314.73

8庐雍绝对优势6号庐雍资产李思思2016/3/101.113111.31

9环球宏观对冲二号环球时刻孙奎2016/3/181.106310.63

10动滑轮稳进1号动滑轮投资李永顺2016/5/311.09249.24

数据来源:私募排排网,截至2016年12月底

四、宏观策略私募基金夏普比率排行榜

从2016年宏观策略夏普率排名前十的榜单看,排名前三的产品分别为91金融环球时刻2号、帝树君临天下与华溢冥王星。

91金融环球时刻2号以2.2的夏普率排名第一,该产品在今年收益率排名中也是第一名。排名第三的华溢冥王星夏普率为2.13,同时它也是2016年收益率排名的第二名。

排名第二的产品帝树君临天下的夏普率为2.14,其2016年收益排名为第七名。从该净值走势可以看出,其回撤非常小,近一年最大回撤仅有3.45%。该产品成立于2015年7月,但并且受到股灾的影响,净值稳定上升,从历史业绩看,是一只很好的高收益低风险的产品。

表6:2016年宏观策略私募产品夏普率前十排行榜

排名产品名称投资顾问基金经理成立日期累计净值夏普率

191金融环球时刻2号环球时刻孙奎2015/5/281.62052.22

2帝树君临天下帝树资产梁凯歌2015/7/151.3292.14

3华溢冥王星华溢资产李雯2015/8/261.5852.13

4和盈片叶和信盈通李灵活2016/1/51.3011.81

5元葵复利3号元葵资产施振星2014/9/151.62981.58

6凯丰宏观对冲9号深圳凯丰投资吴星2015/7/291.4061.47

7第一滴水私募学院菁英30号沙漠文明张弛2015/11/21.17991.41

8梵基一号梵基股权投资张巍2011/4/12.88361.36

9从容全天候1期从容投资吕俊2012/12/254.64751.33

1091环球一号环球时刻孙奎2015/5/141.17641.31

数据来源:私募排排网,截至2016年12月底

免责声明:本报告信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证。报告中的内容和意见仅供参考,并不构成对所述相关产品购买的依据。我公司及其雇员对使用本报告及其内容所引发的任何直接或间接损失概不负责。