做市改革:私募的力量

摘要 运作两年有余的做市机制,被指为新三板流动性不足的“罪魁”之一。而今,私募做市将启动,这能扭转做市颓势吗?12月27日,全国股转公司副总经理隋强就鼓励关注新三板市场的人士称,相对于主板、中小板和创业板,新三板还很年轻。“对于新三板的制度改革,应该要多一点耐心。”对于做市改革,隋强着重指出,既需要丰富做

运作两年有余的做市机制,被指为新三板流动性不足的“罪魁”之一。而今,私募做市将启动,这能扭转做市颓势吗?

12月27日,全国股转公司副总经理隋强就鼓励关注新三板市场的人士称,相对于主板、中小板和创业板,新三板还很年轻。“对于新三板的制度改革,应该要多一点耐心。”对于做市改革,隋强着重指出,既需要丰富做市商的类型和数量,也需要加大对做市商的引导。

值得一提的是,12月13日,全国股转系统公布首批进入私募做市业务试点专业评审现场验收环节的私募机构名单。

这十家机构分别是:深圳市创新投资集团有限公司、山东省高新技术创业投资有限公司、广东中科招商创业投资管理有限责任公司、上海复星创富投资管理股份有限公司、敦和资产管理有限公司、江苏毅达股权投资基金管理有限公司、盛世景资产管理集团股份有限公司、朱雀股权投资管理股份有限公司、浙商创投股份有限公司和深圳同创伟业资产管理股份有限公司。

“这标志着相关私募机构参与做市业务试点进入实质性操作阶段。”据股转公司透露,目前研究确定了私募做市试点业务运营管理模式,制定了私募做市试点技术方案,并于11月7日-18日开展了由14家主办券商参加的第一轮私募做市技术系统仿真测试。

“下一步,股转系统将指导、督促深创投等10家私募机构,加快各项业务、技术准备工作进度,按要求参加后续私募做市技术系统测试。”股转公司指出,要尽快完成有关组织、制度、证券、资金、人员及相关交易基础设施准备;会同有关单位及时组织对深创投等10家机构的现场验收,确保私募机构做市业务试点平稳顺利实施。

东北证券新三板研究中心指出,名单出炉说明私募做市进入最后确认阶段。“预计最终首批私募做市商即为现有名单中的十家机构,私募做市正式实施应该在2017年初。”

有进入名单的私募机构相关人士对新三板在线透露,原本预计私募做市业务会在2017年1月份开展,但现在保守估计在明年第一季度实施。

黑马出线:九鼎、思考、天星等暂“出局”

资本实力、资产管理规模、业务人员数量及经验、监管及处罚记录、业务及风险控制制度等内容,是评审会议的关注点。据悉,参与私募机构评审的有证监会有关部门、中国证券投资基金业协会、中国结算以及全国股转公司的评审专家。

评审团队认为,这十家进入验收环节的私募机构实缴注册资本较参评机构平均高近30%;近3年年均实缴资产管理规模较参评机构高出39.9%;计划及承诺实际使用做市资金分别较参评机构平均高出74%、45%;计划配备及目前已到位做市人员数量较参评机构平均高出近23%、30.77%。

“深创投等前10家私募机构均在业内具有较大影响力和较高知名度,各项评审指标远优于参评机构平均水平。”股转系统认为,这些机构类型丰富、性质多样,既涵盖创业投资、私募股权、证券投资等全部私募机构类型,又兼具国资及民营资本背景,具有广泛代表性。

的确,扫描此次公布的私募机构做市业务试点名单,除了山东高新创投、敦和资管资产管理规模未知外,可查的上述机构的资管规模最低的复星创富也有60亿元,更别提深创投的资管规模已经达到1862.3亿元级别。

再看各家背景,深创投、山东高新创投、毅达投资等是“国字头”VC机构,而复星创富则有郭广昌的复星集团背书,朱雀投资是业界知名“大拿”。此外,中科招商、同创伟业、浙商创投也是挂牌新三板的重量级投资机构。

比较而言,盛世景资管和敦和资管可说是此次评审出现的“黑马”。据新三板在线了解,这两家“名不见经传”的机构背后也有“业界大牛”支撑。

值得一提的是,盛世景资管董事长吴敏文,1993年曾先后任职于中国人民银行、证监会基金管理部、世纪证券等机构。资料显示,盛世景于2006年开始从事资本市场资产管理业务,形成以私募股权、产业并购和策略投资业务为主,覆盖一二级市场的业务架构,以大健康、TMT、先进制造、环保能源等为主要投资行业。截至2016年第三季度,该机构在管基金75只,认缴总金额350亿元,实缴金额150亿元。

而敦和资管成立于2009年7月4日,是中国本土为数不多的投资领域涉及债券、货币、股票、大宗商品及其衍生品等跨类别资产的私募机构。新三板在线了解到,该机构董事长叶庆均被市场成为“叶大户、中国的 索罗斯 ”,上世纪90年代起家于期货生意。此外,原中金公司固定收益研究组带头人徐小庆现在是这家机构的宏观策略总监。

有“黑马”的惊喜,便有“失望”机构。九鼎集团、思考投资和天星资本等便是典型代表。今年9月12日上午,私募机构做市业务试点工作部署会议召开。当天下午,天星资本高调宣布,其参加了本次部署会议。九鼎集团也在9月28日于其官方微信中称,正在积极申请做市业务资格。

11月2日,思考投资突发公告称,10月31日股转系统接受其竞争做市业务试点资格。11月4日,思考投资称,要“秉承取之于新三板,用之于新三板的理念”,拟将做市业务投入资金上限提高到30975.5万元,与公司在新三板挂牌后募集资金的总额相等。然而,11月25日,因为资金占用、信息披露和违规买卖股票问题,思考投资、董事长钱湘英、董事会秘书徐铭崎被股转系统通报批评,此外其实际控制人 岳志斌(专栏) 还被处于公开谴责的纪律处分。

这之后,思考投资的“首批做市业务试点”黄了。随着私募机构做市业务试点名单正式出炉,九鼎集团、天星资本等也与之失之交臂。

首批私募做市:大概率在创新层

值得一提的是,首批做市的私募机构,大部分是私募股权投资机构。有分析认为,这意味着新三板以股权投资为主的一级或一级半市场属性得到进一步的体现。

事实上,众所周知,作为以机构投资者为主体的市场,新三板的发展得益于私募机构的支持。证监会副主席李超此前曾透露,近万家新三板挂牌公司中,有私募股权基金投资参股的占比约60%。

事实上,首批获得做市业务的私募机构均是新三板股权投资大户。比如,新三板在线曾在今年8月底统计,深创投重点投资了超过60家新三板公司,涉及资金近15亿元。而中科招商截止今年10月21日也参投近60家新三板公司,投资额达18亿元。浙商创投则至少耗资3.1亿元投资13家挂牌公司。此外,复星创富投资了11家新三板公司。而朱雀投资等其它机构也布局新三板已久。

对此,中科沃土基金董事长朱为绎发文称,“私募股权机构天然的具有对创新型、成长性中小企业进行估值定价的能力,因此私募机构开展做市业务有利于推动做市企业交易价格的公允。”

如今私募机构做市已经要进入“实操”阶段,但相应的做市模式却仍未知。股转公司虽然称,研究确定了私募做市试点业务运营管理模式,制定了私募做市试点技术方案。但新三板在线咨询名单之中的私募机构相关人士却获悉,目前其也不知道私募做市具体的操作细节,“我们也想知道,不过现在基本应该是参考券商做市模式。”

当然,不容忽视的是,包括监管层在内,都对私募做市的合规问题万分担忧。股转公司将做市业务试点机构控制在十家,也是出于这个原因。可以预见,私募做市开展初期,合规问题将是管理层最关注的焦点。

朱雀投资新三板团队日前曾坦言,私募作为做市商未来发展前景如何,取决于试点能否顺利推进并取得较好效果。试点推出,一方面可以使私募机构积累做市业务经验,进一步规范内部管理和风险控制;另一方面也使监管层对私募做市有了更强的信心,为下一步扩大试点范围打下基础。

值得一提的是,隋强此前曾言:“新三板所有制度改革和试点优先在创新层企业实施。”鉴于此,朱为绎认为,试点期间私募机构只能给创新层企业做市,这样能改善创新层企业的流动性。

做市改革:任重而道远

私募做市确实任重而道远。市场也很明白,区区10家私募机构进行做市业务,新三板做市商也不过98家而已,要带动一万家挂牌企业规模的新三板市场流动起来,也是任务艰巨。

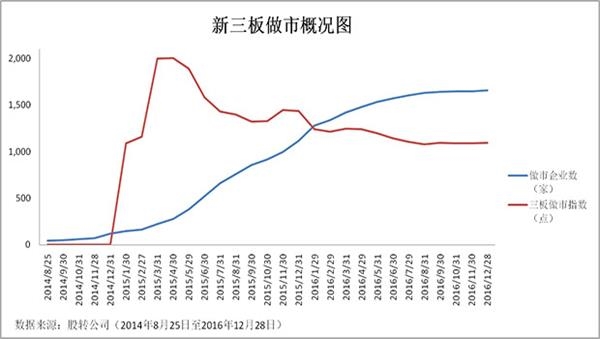

据新三板在线统计,截至2016年12月28日,新三板挂牌企业数总计10129家,其中做市转让企业1653家。虽然,相对而言,做市企业数增速已经开始放缓,但相对于目前88家做市券商而言,两者仍有不小的差距。

choice数据显示,截至2016年12月28日,88家做市券商中,54家做市商的做市股票数量在50家以上,其中32家做市股票超过了100家,第一名的广州证券的做市股达307家。如今,即便算上将要开始做市的十家私募做市试点机构,98家做市商,平均每家便要分摊至少17家做市企业。而且,这个前提是,做市企业数依旧徘徊在当前规模基础上。

显然,对于做市商而言,面对几十家、上百家的做市股票,也是不小的压力。今年以来,新三板市场走弱,做市商们也承受资金压力。仅就三板做市指数而言,2015年,指数一路高歌,从年初的1087点飙至1438点。进入2016年,这一趋势急转而下,从年初的1400多点跌至10月底的1086点。

时至年底,在新三板进入“万家灯火”时代后,三板做市指数方恢复至1096点,只比2015年年初146家做市股时稍高点而已。鉴于此,不少观点就认为,首批私募做市启动,是改善新三板市场流动性系统性方案具有里程碑意义的第一步,但目前意义大于实质。

当然,这只是做市改革的开始而已。12月27日,全国股转公司副总经理隋强称,相对于主板、中小板和创业板,新三板还很年轻。“对于新三板的制度改革,应该要多一点耐心。”对于做市,隋强表示,接下来既需要丰富做市商的类型和数量,也需要加大对做市商的引导。

东北证券新三板研究中心的研报认为,随着政策的实施与推进,私募做市会从试点的象征性意义成长为具有投资属性的流动性增量。该机构分析称,从成长潜力角度选择三板企业,集中大额与小额分散做市相结合,可能是私募做市的方向。

“长期而言,私募做市会从投资端改善新三板的总量与结构,促进新三板市场发展。”东北证券认为,短期而言,市场预期的兑现可能会助推新三板市场反弹,私募做市股可能成为概念投资主题;中期而言,过高预期与流动性补充有限之间的矛盾,可能会使三板市场行情技术性调整。