年报行情来袭 一份私募经理加班总结的擒牛秘诀

摘要 年报行情来袭,这是一份私募经理加班总结的“擒牛”秘诀又到了被私募人士称为“调仓换股窗口”的年报披露季。截至中国证券报(ID:xhszzb)记者发稿时,已有过半A股上市公司披露了业绩快报,多数公司预喜。“节后加班就多了,主要是分析师和基金经理,回家还要做研究。”深圳某私募人士向记者“吐槽”,年报披露季

又到了被私募人士称为“调仓换股窗口”的年报披露季。截至中国证券报(ID:xhszzb)记者发稿时,已有过半A股上市公司披露了业绩快报,多数公司预喜。

“节后加班就多了,主要是分析师和基金经理,回家还要做研究。”深圳某私募人士向记者“吐槽”,年报披露季,公司很忙。

年报行情来袭

“3月进入年报披露高峰期,是有效甄别上市公司成长的一个重要窗口。特别需要留意‘主业增长’和‘持续增长’。”长红资本总裁丘建棠表示。

Wind数据显示,截至记者发稿,已有131家上市公司披露了年报,1760家公司披露了业绩快报,其中1678家归属母公司的净利润为正,占比达95%。

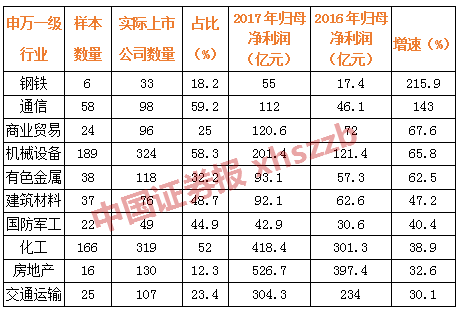

钢铁和通信两个行业归属母公司的净利润增速排名靠前,都超过了100%。

各行业利润总额及归属母公司股东净利润一览

(基于1670家上市公司业绩快报)

冬拓投资研究员刘金亭表示,年报、半年报、季报披露季都是调仓换股的时间窗口,在这个时间段,私募可能会调入业绩超预期的更具性价比的股票。

私募在持仓上也表现出分歧,大致分为三类:调仓、不调仓、关我啥事。

私募A:

近期仓位上会有一些调整,重点关注银行板块。“虽然一直有去杠杆、调控风险的压力存在,但对于优秀的银行反而是一个优胜劣汰的好机会,比如拨备率区别对待就有利于内部治理优秀的银行脱颖而出。”

私募B:

近期会关注上市公司年报,但不会单纯为年报行情而关注。“近期持仓不会有太大变动,还是坚持以业绩为基准寻找优质标的。”

私募C:

年报行情只是部分关注,大部分股票在平时的工作中已经排除了,“没想象的那么忙”。

“对于年报的解读,除了寻找具有较好成长性的上市公司外,还要注意回避业绩‘地雷’或者业绩明显低于市场预期的个股。”伊洛投资总经理冀烁文表示。

多主线“擒牛股”

年报披露如火如荼,那么如何“擒牛股”?

冀烁文表示

“寻找绩优股,主要还是看其业绩是否具有相对的持续性,产品是否具有较强市场竞争力,是否有一定的壁垒,主营业务是否稳中有升,以及管理层是否稳定并且具有较好的经营理念和战略规划等等。”

丘建棠认为

自上而下选股,而非选好股再去补充选股的理由。

“擒牛”的秘诀是“三步走”:

NO.1 寻找绩优股必须从行业出发,寻找景气周期行业中持续增长的龙头公司。

NO.2 深入理解政策导向下的产业布局方向,产业扶持与产业升级,把景气度高的行业圈起来。

NO.3 将龙头公司近三年的产业经营以及公司产品的供求环境相结合,综合审视公司是否拥有持续增长的潜力,并估算业绩测算背景下的合理估值。

银叶投资认为,配置绩优股可以从两个主线出发:一是大消费领域,即关注人们消费升级和美好生活需要的领域;另一个是周期类行业,比如化工、有色等,供给侧结构性改革和环保推动下,这些行业格局发生改变,带来产品价格上涨。

大唐财富首席策略分析师郭现孟表示

“擒牛”重点关注三个方向:

一是周期股方向,以资源品和大金融为主,部分公司业绩预期差的修复可能带来阶段性机会。

二是高成长个股,比如优质的TMT类股票,目前公募基金在TMT上的整体仓位配置较之两年前已经大幅降低,环保、医药等板块也是经过了长时间的调整,但是要远离带有商誉减值、配资、解禁以及股权质押等风险的个股。

三是以消费品为主,这是过去两年的主线,现在仍然没变,依然是行业龙头为主。

刘金亭认为,传统的绩优蓝筹股,从业绩、分红、增长的稳定性角度看,各行各业都存在一个或几个龙头股,这些都是“明牌”。在他看来,只关注“明牌”是不够的,还要关注“暗牌”,“阶段性爆发的品种多存在于周期股中,需要重点关注产品涨价等信息。”

超跌错杀还有机会?

“在市场调整周期,‘跌时重质’是市场的通行逻辑,有时因为场内资金链出现问题,亦或是公司处于业绩拐点,接下来3-5年的业绩预期被市场忽视,可能形成错杀。”丘建棠表示。

在他看来,错杀的股票虽然表外估值不如白马股靓丽,但巨大的跌幅可能对应着严重的低估,配置时需要多注意底部构筑的确定性,底部足够的能量以及扭转下跌趋势的拐点形态是否已成型。

冀烁文认为,一般而言,错杀的股票有以下特征:一是基本面较为优良的个股;二是估值相对偏低;三是公司本身具有较好的成长性。“具备以上特征,对于被错杀的个股进行配置,是值得考虑的。”不过,他提醒,如果公司本身估值高,下跌只是本身估值的回归,就要谨慎对待了。

“值不值得配置要看造成业绩不符合预期的原因是什么,是否是持续的、不可逆转的,如果是偶然的、不可持续因素造成的业绩短暂下滑,反而可能是很好的买入机会。”刘金亭表示。