徐洁:期货上行动力或减弱 谨防过山车行情

摘要 私募排排网专访上海古木投资管理有限公司总经理徐洁徐洁简介:经济学硕士,高级理财规划师,中级经济师。精研各类策略,多年的阳光化产品管理经验和丰富的FOF和MOM产品管理经验,在资本市场有十年的投资经历,对市场有深刻认识,并有一套成熟的投顾及策略分析评价系统和完善风险管理控制系统。发展规划:以服务银行、

私募排排网专访上海古木投资管理有限公司总经理徐洁

徐洁简介:

经济学硕士,高级理财规划师,中级经济师。精研各类策略,多年的阳光化产品管理经验和丰富的FOF和MOM产品管理经验,在资本市场有十年的投资经历,对市场有深刻认识,并有一套成熟的投顾及策略分析评价系统和完善风险管理控制系统。

发展规划:以服务银行、保险、期货资管等机构委外资金或超高净值人员为主要目标,专注于二级市场、以量化对冲策略为核心优势的阳光化私募产品提供方,致力于成为中国最专业、专注的资产管理机构。第一阶段,2017年底,搭建更强的量化对冲管理团队,,进一步巩固在对冲领域的优势,完成新增产品规模20亿元,累计管理规模超40亿。第二阶段,至2018年,陆续进入各银行、保险白名单,实现与其资金池委外资金对接。公司主动管理资产规模将达到20亿,公司累计规模超60亿。

公司优势:专注于二级市场、以量化对冲策略为核心优势,风格稳健。追求交易绩效的稳定增长,专注于客户的全方位需求,提供专业的投资计划,以求真务实的态度服务客户。产品可以根据资金方需求量身定做,同时古木产品创新能力强,能结合当前市场热点和自身策略优势设计出适合风险收益比较高的产品。如今年主打产品线有商品套利+CTA策略产品、线下打新加阿尔法策略加股票日内择时策略,能满足不同机构或资金配置的需求。

精彩语录:

私募排排网:请问贵公司的管理规模有多少?

徐洁:目前公司累计管理规模超过20亿。

私募排排网:可以介绍下贵公司团队情况吗?研究员有多少人?

徐洁:古木拥有经验丰富的证券、期货产品管理团队,团队成员对金融证券市场有深刻理解,拥有证券、期货市场的丰富投资管理经验和良好职业道德。同时,团队成员都是具备团队精神和创新意识的资深投资管理人才,擅于把握先机,擅长量化对冲、跨市套利、跨品种对冲、趋势投资、跨期套利等多种投资策略,坚持严格的风险控制,以长期稳定的优秀投资业绩回报投资人。目前公司基金经理有3人, 研究员有5人。

私募排排网:贵公司的投资理念是怎样的?投资决策流程是怎样的?

徐洁:古木的投资理念是为客户创造持续、稳健的收益。古木致力于成为量化投资领域最具工匠精神的品牌私募基金管理公司,为客户提供长期可持续的绝对收益的量化投资解决方案。

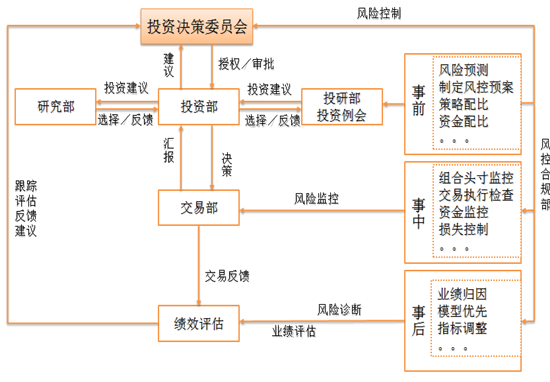

投资决策流程如下:由研究部或投研部投资例会向投资部提交投资建议,投资部根据建议方案给出反馈方案,方案经过投研例会和投资部讨论统一后会上报投资决策委员会审批,审批的投资方案通过后由投资部移交交易部执行,同时抄送风控部监督交易过程及结果,最终交易结果会反馈给绩效评估部门进行跟踪、评估,形成一个风险诊断和业绩评估结果给投决会。

私募排排网:贵公司的风险控制是怎样的?

徐洁:风险管理与投资流程是紧密结合的,具体可见下图投资流程图中风险控制的部分。风险管理的最高职能部门为投资决策委员会,具体执行层面在风控合规部。风险管理分为事前风控、事中风控和事后风控三个大部分。事前风控包括风险预测、制定风控预案、确定策略配比和资金配比等,这部分是风控部根据即将要上线的产品来确定风控细则和风控方案,上报投研部例会讨论。事中风控是风控监控环节,包括交易过程中的组合头寸监控、交易执行检查、资金监控、损失控制等;事中风控是与交易部实时对接的,出现异常及时提醒并监督交易部风险处置情况,如未及时处置,则按公司风控细则规定由风控部进行风险处置,处置结束后向相关部门提交风险事件处置说明;事后风控是风险诊断和业绩评估的过程,具体内容包括业绩归因、模型优先和指标调整等。事后风控是对整个产品运行过程中的风险评估、风险监控和处置环节进行一个总结,对未来的风险管理提出优化方案,完善风险管理流程。总之,风险管理需要与各部门紧密配合,也需要根据公司管理规模不断进行优化调整。

私募排排网:贵公司的发展规划是怎样的?

徐洁:以服务银行、保险、期货资管等机构委外资金或超高净值人员为主要目标,专注于二级市场、以量化对冲策略为核心优势的阳光化私募产品提供方,致力于成为中国最专业、专注的资产管理机构。

第一阶段,2017年底,搭建更强的量化对冲管理团队,,进一步巩固在对冲领域的优势,完成新增产品规模20亿元,累计管理规模超40亿。

第二阶段,至2018年,陆续进入各银行、保险白名单,实现与其资金池委外资金对接。公司主动管理资产规模将达到20亿,公司累计规模超60亿。

私募排排网:贵公司优势、产品优势有哪些?

徐洁:专注于二级市场、以量化对冲策略为核心优势,风格稳健。追求交易绩效的稳定增长,专注于客户的全方位需求,提供专业的投资计划,以求真务实的态度服务客户。产品可以根据资金方需求量身定做,同时古木产品创新能力强,能结合当前市场热点和自身策略优势设计出适合风险收益比较高的产品。如今年主打产品线有商品套利+CTA策略产品、线下打新加阿尔法策略加股票日内择时策略,能满足不同机构或资金配置的需求。

私募排排网:目前贵公司有哪些产品线?设置这些产品线的初衷是?

徐洁:目前产品线有商品套利+CTA策略产品线、量化对冲策略产品线、股票多头产品线及FOHF产品线。商品套利+CTA策略是公司最擅长、也是产品历史时间最长的产品线,是公司的特色也是优势,会继续强化。量化对冲策略符合公司的绝对收益理念和稳健持续的投资风格,也是公司未来会持续加强的产品线。此策略相关的人员配置越来越多,配置的资金容量上已经超过公司总管理规模的50%。股票多头产品线是针对单一高净值客户量身定制风险和收益的产品线。FOHF产品线是对量化对冲策略新领域的一种尝试。

私募排排网:贵公司目前采取怎样的投资策略?

徐洁:公司主要策略有期货套利策略、CTA策略、阿尔法策略及股票日内择时策略。

私募排排网:请问贵公司交易品种涵盖哪些?

徐洁:公司交易品种涵盖商品、股指、股票、分级基金等。

私募排排网:交易品种持有周期多长?主要以哪些品种为主?

徐洁:商品不同策略持仓周期差异比较大,从几天到几个月不等。商品交易品种以成熟品种为主,如铜、大豆系、黑色系金属等;股票有日内策略,也有价值投资策略,持仓周期可长达数月。阿尔法对冲策略持仓周期一般为一个月左右,也在开发周期更短的对冲策略。

私募排排网:你认为在期货市场做到持续盈利,需要具备哪些因素?

徐洁:在期货市场做到持续盈利,需要具备这些因素:丰富的策略组合;灵活应对市场变化的能力;合理有效的风险控制能力。

私募排排网:如何构建量化投资模型?需要考虑哪些因素?

徐洁:我们的量化模型是基于市场中性来构建的,主要借助现代统计学和数学方法,辅以计算机技术,从金融市场中庞大的历史数据中海选出高成功率的规律信号,并在其中加入具体操作策略,然后严格执行已经固化的信号和策略来进行交易。

与市场上流行的多因子模型不同,我们利用统一的、标准化的机器学习方法,使用个股量价信号、公司基本面数据、市场特征等多类原始信息对个股将来的超额收益进行预测,试图捕捉不同种类信号之间的相互作用。拥有多个时间窗口收益的预报信号后,将预测结果转化为投资组合。这样在控制风险的同时,使信号最强,增加获得正收益的概率。

私募排排网:你是如何解读近期黑色系暴涨行情的?

徐洁:一方面,供需错配尚未得到修复。近期冬储和冬季供暖需求继续增长,而现货的低库存加剧了市场对供给不足的担忧。另一方面,通胀预期使得煤焦钢金融属性增强。目前工业品和农产品价格全面上扬,通胀预期驱使部分资金加大对大宗商品的配置以保值,这放大了市场波动。展望后市,现货价格不断上涨,对期货价格形成支撑,前期较大的期现价差也给市场提供了基差修复的动力,但随着期现基差的转小,期货价格继续大幅上行的动力或有所减弱,需谨防“过山车”行情。