漫漫筹资路,对冲基金详解德银自救方式

摘要 德意志银行的危机正在继续酝酿,为了应对天价罚款,德银筹资之路困难重重。业内人士表示,尽管对外表现出极具信心的强硬姿态,近期德银可能推出债权人自救方案(bail-in),对冲基金经理分析了德银可能会怎么做。30亿美元优先债折射德银窘境曾经被誉为欧洲经济基石的德意志银行,如今却成为全球金融市场新一轮系统

德意志银行的危机正在继续酝酿,为了应对天价罚款,德银筹资之路困难重重。业内人士表示,尽管对外表现出极具信心的强硬姿态,近期德银可能推出债权人自救方案(bail-in),对冲基金经理分析了德银可能会怎么做。

30亿美元优先债折射德银窘境

曾经被誉为欧洲经济基石的德意志银行,如今却成为全球金融市场新一轮系统性风险的最大"制造者"。此前美国司法部要求德银支付140亿美元,以和解抵押贷款支持证券(MBS)不当销售的问题。德银若如数缴纳天价罚款,会直接让目前德银的一级资本充足率降至监管底线之下。

上周五,德银向有限数量的客户出售了30亿美元的五年期美元计价债券,在某种程度上折射出德银目前的窘境。由于前述罚款问题,近期德意志银行发行的大额可转让存单(CDs)和债券面临巨大压力,特别是风险最大的一级资本债,德银在债券市场再发新债无异于火中取栗。

此次发行的优先债的价格略低于面值,票面利率4.25%,超过国债300个基点。然而,新债券的卖出价格比起德银类似的未到期债券存在相当大的折扣,大约低了50个基点,德银今年5月份发行的2021年到期的优先无担保债券利率为3.375%。

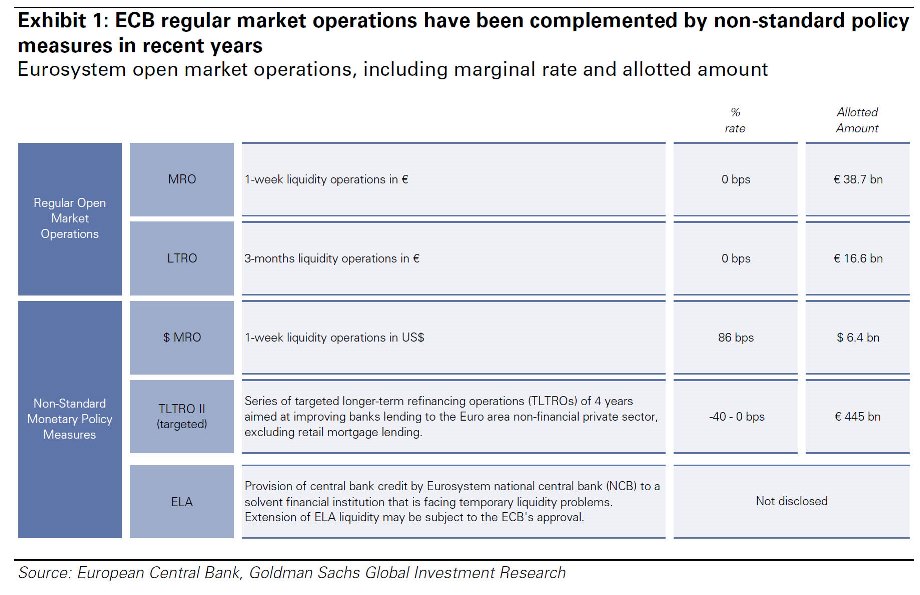

也许有人要问德银为什么要在这样一个特殊的时刻发行新债券:由于欧洲央行(ECB)的超宽松政策,德银没有现金流动性的约束,它现有的流动性储备仅有2000多亿欧元。发行债券对银行的杠杆没有任何作用,事实上还可能会对某些信贷指标造成侵蚀。任何收回现金的举动可能会被一些人认为是管理层利用近期股价反弹的窗口向投资者倾销权证,这将对银行造成更大的压力。毕竟,人们马上会问:"难道德银还有未公开的重大事项?"。

德意志银行需要自救方案吗?

澳大利亚对冲基金Narrow Road 资产管理公司的总经理Jonathan Rochford分析称,对冲基金已开始撤资,并减少与德意志银行的交易,德银目前处在一个危险的位置。的确,德银并没有流动性危机,即使有,德国央行也可以提供无限流动性。但流动性本身并不能保证银行在长期内可以继续经营,偿付能力和盈利能力也是必不可少的。德意志银行在短期内的偿付能力和盈利能力都正处在临界点上,而在中期内来看,两方面都无法实质性改善。德意志银行需要大幅度调整其业务活动和资产负债表,这需要时间和资本,而这两项德银都没有。

资本不足

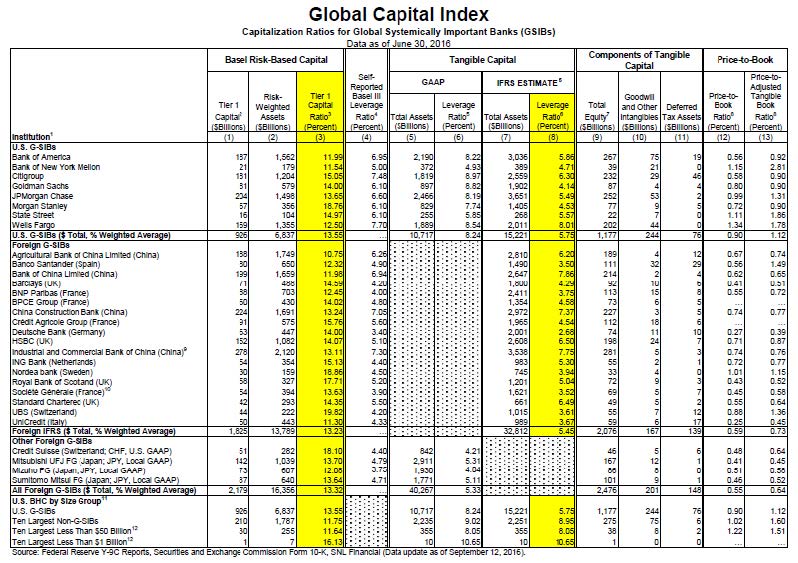

与其他全球银行不同的是,自八年前雷曼兄弟倒闭以来,德意志银行未能充分提升其资本水平。由于宽松的欧洲监管机构力争对抗全球提高银行资本水平的浪潮,德银保持了低储备率。德国和意大利的监管机构正在为降低资本水平而努力,而瑞士和美国为了避免出现银行危机,正在要求银行,特别是超大型银行实施更高的资本水平。

德意志银行的首要指标,风险加权资产,低于大多数同行。这是由于它进行了资本优化,在减少风险加权资产的基础上,保持其在资产负债表中的比例。如下图所示,在较严格的杠杆比率下,德意志银行可以比半数同业坚持的更久。欧洲最具系统重要性的银行与同行业相比资本并不充足,这是一个需要尽快改正的重大问题。

来源:美国联邦存款保险公司(FDIC)

德意志银行的股权账面价值是619亿欧元,但其市值仅为158亿欧元。其总资产是市值的114.3倍,市净率仅25.5%。该指标同样糟糕的是意大利银行,但对方有很高的偿债能力和很高的不良贷款率。据估算,很多人认为德银最低限度需要401亿欧元的新股本。

盈利状况不佳

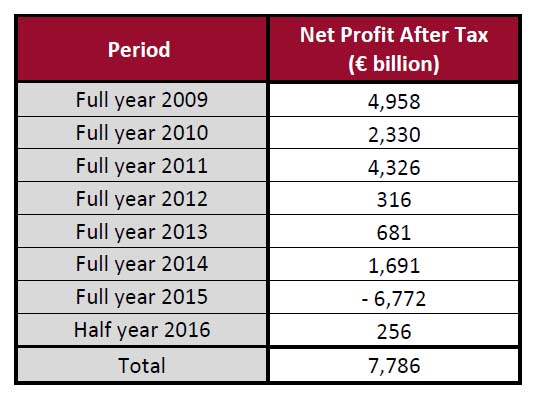

下表显示了自2009年以来德意志银行的税后净收入。在过去七年半的时间内,合并净利润总和是78亿欧元,平均每年10.4亿欧元。这相当于自2009年起年均1.68%的资产回报率。但过去四年半的时间,累计损失38亿欧元,资产回报率仅为-1.38%。

有三种主要方式为一家银行增加资本。首先,利润可以保留,而不是作为股息支付。德意志银行从2011年就没有进行过像样的分红。

2016年正处重组的高峰期,这意味着投资者应该对2016年的亏损做好心理准备。今年德银与美国司法部就罚款问题的谈判将产生重要的影响。未来几年,对新丑闻的再次罚款,在负利率环境中操作的困难,以及潜在的欧洲或全球经济衰退可能意味着继续亏损的风险。如果有足够的时间和资本,德意志银行也许能通过重组基本上摆脱亏损和低回报。但不幸的是,它已经浪费了过去八年的机会,现在已经没有时间或资金来促进必要的削减。

出售资产不足以解决问题

筹集资本的第二种方法是出售资产,德银正寻求剥离非核心资产并削减资产负债表规模,努力安抚焦虑的投资者并满足监管机构要求。德意志银行已将其英国保险业务Abbey Life出售给英国Phoenix控股集团。英国和中国保险业务的出售将筹集到约45亿欧元。如果出售资产管理业务可能会筹集到100亿欧元。两项总共是145亿欧元。这笔钱对解决当前的危机有益,但还不够。出售现有资产势必减少了未来的利润,加剧了盈利的问题,属于杀鸡取卵之举。

资产管理是德银近年来表现最好的部门,旗下管理的资产规模高达7190亿欧元。2016年第二季度财报显示,德意志银行资产管理部门收入为54亿欧元,占总收入的10%。英国《金融时报》10月6日援引未具名知情人士透露,德银正准备将资产管理业务公开上市,以补充其资本金。

超大额的筹资活动几乎不可能

第三种可以强化资产负债表的方法是筹集大量资本。德意志银行的问题是,基于目前的财务指标所需资金金额太高。乐观估计,起码得筹集到价值2.54倍市值的资金。参照德银业务仅有轻微盈利的历史,要实现这一目标几乎是不可能的。

外部援助或债权人自救方案是必要的

考虑到资本的缺乏,股权融资或资产出售的可能性非常大,德意志银行亟需一个外部援助或债权人自救方案。来自德国政府的紧急援助可能在法律允许的范围内利用。关键的问题是,德国政府是否愿意这样做。近年来,默克尔和她的主要部长们一直谴责意大利政府为意大利银行提供紧急援助。在最近几个月里,他们一直坚持声称将不会援助德意志银行。

也许政治家们会在压力来临的时候迅速改变他们的想法,德国政府可能很快就会这么做。据德国时代周报报道,德国政府称,若德银无法从市场筹集额外资本金,在需要时将启动援助计划,其中包括必要时出售德银旗下业务,以及在必要时由国家为交易提供担保。若出现极端紧急状况,政府将收购25%的德银股权。不过,德国时代周报称,德国政府仍希望德银不需要政府援助,目前只是对可能出现的情况进行讨论。

另外而据彭博社报道称,德意志银行的最大非机构股东正考虑增持该行股份。持有10%的德意志银行股份的前卡塔尔首相和卡塔尔王室成员正考虑增持德意志银行股份至最高25%。

自救机制

最近推出的欧洲法规对债权人自救(bail-in)制定了一个框架。如果银行宣布不可行权,普通股、一级资本债(Coco债券或混合债券)和次级债可以完全免除。优先债,特别是大型机构提供的,可以转换为股权,以减轻负担。通过这两种措施的组合,德意志银行的资本不足可以迅速纠正。

在下表中列出了德意志银行资产负债表上的负债和资产。股权、一级资本债和次级债券被撤销。优先债被分成两类,部分可以列入自救计划,这部分的比例并不确定。为了便于估算,数据估计较为保守,实际可以自救的数量更大。

需要多少资金?

在确定需要多少额外资本时,必须选择目标资本水平。债权人自救方案必须能一次性解决影响德银偿付能力的所有问题。将核心一级资本充足率提升到同行业平均水平是不够的,它必须走得更远。

如果把核心一级资本充足率提升到9%,德意志银行将处于全球同行中的最高层。不仅可以保证不再需要另一个自救计划,还能为非盈利和边缘业务的重组提供喘息的机会。在9%的核心一级资本充足率水平上,至少还需要1115亿欧元的有形资产。部分来自被撤销的一级资本债和次级债,部分来自985亿欧元转换为股票的优先债。这意味着63.1%的优先债在自救过程中需要转换为股票。

当前德银所欠的每100欧元优先债,在自救计划实施后持有人将获得价值36.90欧元的新优先债和新股。为了协助转型,监管层和德意志银行应该共同努力,为那些获得新股的人提供透明和有序的手段来出售这些股份。而德意志银行理论上可以在新股发行后重新恢复上市交易,如果新股东没有机会将股票卖出,可能会导致混乱,也会造成对银行市值和信心的更大损失。

投资者退出模式

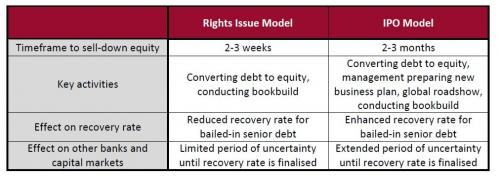

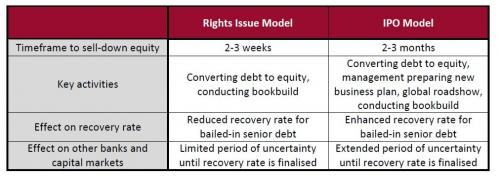

有两种类型的方法,可以帮助寻求退出的投资者出售股份:权属模式和IPO模式。下表总结了一些可以适用于每一个德意志银行自救的情况下的不同特征。

权属模式是最有效的,但这种模式下德银管理层并没有十足把握能赢得潜在的新投资者的青睐。管理层可能只有短短几天的时间来制订盈利方案,也只有很有限的时间来向全球潜在的大型投资者解释。IPO模式需要的时间更长,但管理层有时间提出一个明确的计划,来说明决定结束哪些业务,未来的成本和附加收益各有多少。时间拖得久的不利之处是,由于在较长的时间内投资者手中的股票仍然没有起色,潜在的危机传导到其他银行的可能性大大增加。允许优先债继续在场外交易有助于消除这些忧虑。

自救方案可能从优先债开始,9月初,优先债在其他欧洲银行大约以0.5倍到1倍票面价值进行交易。这意味着新股的价值大约在89.2-1784亿欧元。加上575亿欧元的新优先债总价值大约是旧优先债规模的94%~151.1%之间。如果使用IPO模式,这将给次级债、一级资本债和股票持有者一个价值复苏的机会。如果最终优先债涨回到原来位置,大约在票面价值的0.55倍或更高,多出来的利润可以按优先级分配给次级资产拥有者。这样可以很大程度上避免争议,发生类似房利美和房地美的诉讼。

结论

由于资本严重不足、没有明确的盈利前景,德意志银行的地位正岌岌可危。作为世界上最大的衍生品交易商和欧洲最具系统重要性的银行,这是无法令人接受的。要知道德意志银行比雷曼兄弟大三倍,德银不可预见和不可协调的失控对于世界来说简直是场灾难。德意志银行需要大量的时间和资金来斡旋,而这两样目前都没有。它也不具备良好的盈利能力来快速扩张资本金,或支持大规模的外部筹资。德意志银行需要外部援助或债权人自救方案。

Jonathan Rochford表示,有序的债权人自救程序能够提供德意志银行所需的额外时间和资本。在第一阶段中,银行应宣布所有股票、一级资本债和次级债均无效。通过将63.1%的长期优先债转化成新股,核心一级资本充足率将提升到9%。按同行业水平估算,自救方案实施后,投资者持有的优先债将回升至当前94%的价格。或使用IPO模式,在2-3个月之内由管理层提出新的战略,并允许新发行股本的接受者可以有序卖出股票。这样做对于次级债、一级资本债和股票投资者来说,也创造了一个实质性的复苏可能。

彭博援引知情人士称,德银在考虑是否需要发行股票筹资,目前尚未有定论,主要取决于美国司法部与德银达成一致的民事和解金额。德银也在与包括新股东和现有股东在内的潜在投资者进行非正式沟通,寻求他们对未来可能增资的支持。