2018年度信托业主动投资能力提升 4季度投资收益达到89.31亿

摘要 金融界信托讯13日中国信托业协会公布了2018年第4季度信托公司业务数据,从整个报告来看,虽然经济面临着下行的压力,但信托业较好地把握了行业发展的节奏和力度,适时调整发展重点,实现了降中趋稳、提质增效的整体效果。4季度信托业出现了四个新特点:一是信托资产规模呈现降中趋稳,资产质量有所优化,资产配置能

金融界信托讯 13日中国信托业协会公布了2018年第4季度信托公司业务数据,从整个报告来看,虽然经济面临着下行的压力,但信托业较好地把握了行业发展的节奏和力度,适时调整发展重点,实现了降中趋稳、提质增效的整体效果。4季度信托业出现了四个新特点:

一是信托资产规模呈现降中趋稳,资产质量有所优化,资产配置能力则是稳中变强;

二是信托业日益提高防控金融风险意识,在主动收缩业务规模的前提下,人均利润同比的微升反映了行业“增效”的努力;

三是单一信托占比平稳下降,体现信托公司主动管理能力的集合信托占比平稳上升,显示了信托业取得的“提质”进展;

四是服务实体经济成为行业共识,尽管资金信托总数减少,而流向工商企业的资金占比是稳中有升。

一、信托资产规模降中趋稳

(一)信托资产

截至2018年4季度末,全国68家信托公司受托资产减少到22.70万亿元,比2017年4季度末下降了13.50%。从季度环比增速看,1季度环比增速为-2.41%,2季度和3季度环比增速分别是-5.25%和-4.65%,4季度则是-1.89%。2018年4个季度的信托资产规模分别减少6322.35亿元、13446.17亿元、11292.33亿元、4379.47亿元,4季度不足5000亿元减少的数字要比2季度和3季度下降的幅度明显收窄。受托资产规模经过前3个季度的较大幅度调整,4季度进入了波动相对较小的平稳阶段。

图1 信托业管理资产规模变动情况

当前,信托业面临的双重任务是:既要有效防控金融风险,消除各种风险“雷点”;又要积极推动业务转型,在防控风险中避免资产规模的大起大落。

(二)固有资产运用

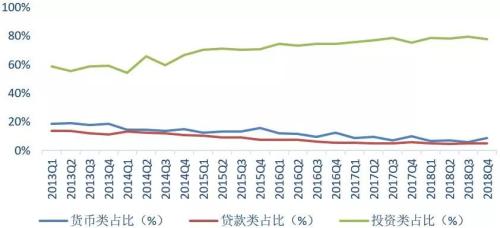

截至2018年4季度末,固有资产规模达到7193.15亿元,比2017年4季度末的6578.99亿元增长9.34%。从季度环比增速来看,2018年前3个季度分别是1.57%、3.16%、0.15%,4季度环比增速为4.19%。自2014年3季度以来,投资类在固有资产运用中的占比是稳步上升的。2017年4季度的投资类占比为75.41%,2018年1季度为78.45%,环比上升3个百分点;2018年4季度的占比为77.79%,高于2017年4季度,略低于2018年前3个季度,总体上是平稳的。如果从投资类的资产数来看,2018年4个季度均是逐季增长,4个季度环比增长率分别是5.67%、2.62%、2.03%、1.94%,4季度的平稳性更为显著。

图2 固有资产运用方式结构变化

2018年货币类资产变动有两个特点:一是2018年4季度为609.79亿元,同比下降7.16%,其占比为8.48%,稍低于2017年4季度的9.98%;二是2018年前3个季度的货币类资产占比分别是6.45%、6.90%、5.97%,4季度占比则上升到8.48%,可能反映了信托公司在年末增加流动性的考虑,以应对不可预期的经营风险。

2018年4季度的贷款类资产为354.87亿元,同比2017年4季度下降6.79%;占比为4.93%,也低于2017年4季度的5.79%。

(三)所有者权益

2018年4季度末,所有者权益为5749.30亿元,同比增长9.50%。2018年前3个季度所有者权益环比增长分别是1.51%、1.68%、1.09%,4季度环比增速是4.94%。从所有者权益的构成来看,截至2018年4季度末,实收资本为2654.15亿元,占所有者权益的46.16%,比2018年3季度末下降1.4个百分点;与2017年4季度末46.05%基本持平。

信托公司提升资本实力,目的是增强推动业务发展和防控风险的把握能力。资本实力大小一定程度上影响信托公司受托资产规模。只要中国经济基本面继续保持“向好”的趋势,采取不同形式的增资方式来扩充资本实力仍然是不少信托公司,尤其是资本实力相对较小、而积极向上动力更强的信托公司战略目标。经济一旦转暖,预估2019年的中小信托公司增资活跃度会有所上升。

2018年4季度末,未分配利润为1631.13亿元,所占比例为28.37%,与2季度末28.29%和3季度末28.45%相比没有大的变化。

(四)应对风险的赔偿准备

截至2018年4季度末,信托赔偿准备金为260.71亿元,同比增长17.90%,比2017年4季度末221.12亿元多39.59亿元,环比3季度末237.78亿元增长9.64%。信托赔偿准备金占所有者权益的比例从2017年4季度末4.21%提高到2018年3季度末4.34%,再到4季度末4.53%,基于中国经济增长率微降态势和金融风险点的有所增加,信托业不断提高应对可能风险的赔偿准备。在受托资产规模有所缩减的背景下,信托业的风险抵御能力有了提升。

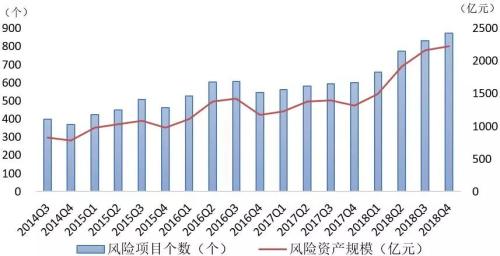

(五)风险项目个数

中国信托业协会数据显示,2018年3季度末的风险项目比2季度增加59个,规模比2季度的1913.03亿元增长12.90%;4季度末的信托行业风险项目个数为872个,比3季度末增加40个,规模为2221.89亿元,比3季度2159.73亿元增长2.88%,信托资产风险率为0.98%,比3季度0.93%上升0.05个百分点。在严控增量风险的监管政策要求下,信托业齐心协力排查存量信托项目风险隐患,使风险压力有所缓释。

图3 信托行业风险资产规模和项目个数变动

二、信托经营业绩降中有升

(一)经营业绩

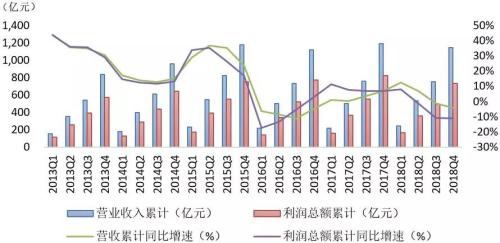

通常情况下,4季度营业收入是全年最高的。2018年4季度,信托业实现营业收入392.97亿元,同比2017年4季度434.36亿元下降9.53%,这是信托业主动收缩规模的预期结果;环比3季度234.34亿元增长67.69%。

图4 信托业务收入及其同比增速变动

2018年4季度,信托业务收入为250.85亿元,比2017年4季度275.31亿元下降8.88%;信托业务收入占经营收入之比为63.83%,环比3季度的71.93%有一定幅度的减少,主要是投资收益占比上升了。在经历几年的增资扩股潮之后,不少信托公司的主动投资实力增强,投资能力提升。2018年4季度投资收益达到89.31亿元,同比2017年4季度的121.18亿元下降26.30%,环比3季度46.15亿元增长93.52%;投资收益占比22.73%,比1季度19.69%要高一些。

从图5中可见,2018年2季度和3季度利润增速是明显快速下降。2018年4季度,信托业利润为237.37亿元,同比2017年4季度270.32亿元下降12.19%;环比3季度134.38亿元增长76.64%。4季度信托业经营业绩的改善与宏观经济部门及时传递政策调整信号有着密不可分的联系,也与部分信托公司不失时机地布局新的业务方向和抢抓发展项目直接有关。尽管不少信托公司出现净利润下滑,部分信托公司则逆风飞扬,越战越勇,信托公司之间的业绩差异说明市场机会始终向勇者敞开。2018年4季度,利息收入20.81亿元,同比2017年4季度22.21亿元下降6.30%,占比为5.30%,比3季度6.50%稍低一些。总体上看,4季度的收入与利润变化要比前3个季度显得平稳。

图5 营业收入与利润总额当年累计值及其同比增速

(二)受托管理成效

2018年2季度以来,经济下行压力有所加大,必然影响到信托项目的实际收益率。2018年12月单月清算项目1947个,年化综合实际收益率为4.91%,相比2季度末单月5.57%和3季度末单月5.05%是逐季下降,同比2017年12月9.42%则要低4.51个百分点。

当经济运行从下降缓慢趋稳与逐渐转升时,信托项目年化综合实际收益率也将是同方向的变动。

三、信托资金来源与运用结构的优化

(一)信托资金来源

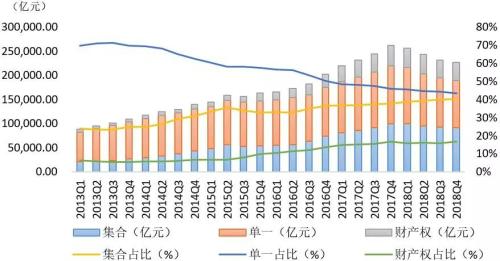

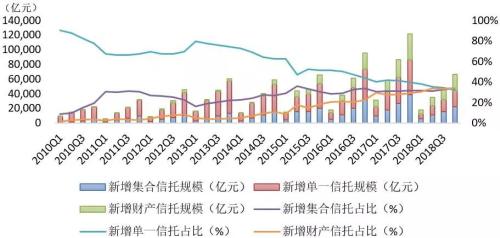

2018年,信托业是在“去通道”的监管压力下加快了转型步伐,集合信托占比上升,单一信托占比下降,管理财产信托占比较为稳定。如图6和图7所示,对新增信托财产的来源结构变动分析则更加清楚地显示信托业资金来源逐步削减以机构客户为主导的单一资金信托规模,增加集合信托和财产信托的业务比重。2016年4季度前,单一资金信托规模占比在50%以上。

图6 信托资产来源结构变动态势

截至2018年4季度末,集合资金信托规模为9.11万亿元,占比为40.12%,同比上升2.38个百分点;单一信托规模为9.84万亿元,占比为43.33%,同比下降2.4个百分点;管理财产信托为3.76万亿元,占比为16.55%,同比16.53%是难分秋色。

从信托财产来源的环比增速看,单一信托是下滑的,2018年前3个季度分别下降3.83%、7.03%、5.44%,4季度下降4.00%;财产权信托前3个季度环比分别下降7.14%、2.98%、6.65%,4季度从降转升,增长3.01%。4季度的变化更体现出行业的资金来源结构正在优化。

图 7 新增信托财产来源结构变动(当年累计值)

自“资管新规”正式落地以来,新增非主动管理类产品的数量占比不断下降。新增集合信托与财产信托占比一举超越单一信托占比,体现了行业正快速向主动管理业务转型。

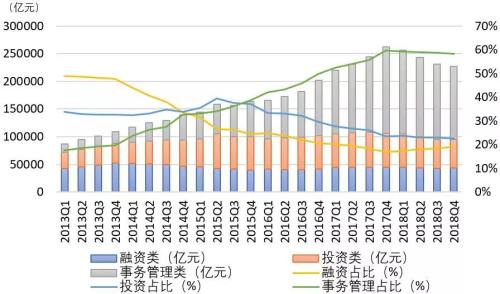

(二)信托资产的运用

稳妥地降低融资类信托占比一直是信托业转型的重要内容之一。截至2018年4季度末,融资类信托占比为19.15%,比2013年4季度末47.76%占比下降28个百分点。相比2018年3季度末,4季度末信托资产运用方式总体保持稳定。

图8 信托资产运用结构变动情况

2018年8月17日,银保监会信托监督管理部发布《关于加强规范资产管理业务过渡期内信托监管工作的通知》,明确提出支持合法合规、投资实体经济事务管理类信托,对于监管套利、隐匿风险的通道业务严厉打击。这一政策对4季度的信托业资金配置结构产生实际影响,从季度环比增速来看,事务管理类信托的前3个季度环比分别下降了3.22%、5.56%、4.83%,4季度则下降2.66%,降幅收窄。这一监管政策的微调对维护2018年4季度后的金融稳定与经济稳定都有切实意义。

(三)信托资产的投向

服务实体经济是防范系统性金融风险的根本举措。信托业按照“六稳”要求,积极支持国家重大战略实施,提高金融服务效率。2018年3季度和4季度,信托业着重在引导资金进入工商企业和加大基础设施领域补短板方面下功夫,为创设新的增长动能发挥信托资金的跨界优势,形成经济与金融政策合力。

截至2018年4季度末,资金信托为18.95万亿元,同比2017年4季度末21.91万亿元下降13.51%。从资金信托余额在五大领域的占比来看,2018年4季度末的排序是工商企业(29.90%)、金融机构(15.99%)、基础产业(14.59%)、房地产业(14.18%)、证券市场(11.59%);如果从新增信托的占比来看,2018年4季度的五大领域排序是工商企业(37.45%)、房地产业(20.03%)、金融机构(8.67%)、基础产业(6.54%)、证券市场(3.43%)。

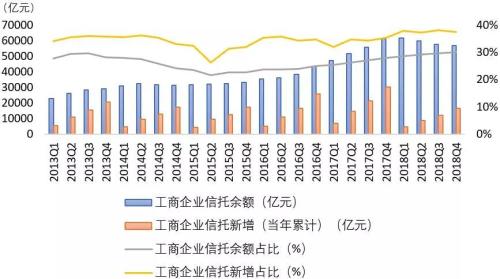

1、工商企业

截至2018年4季度末,资金信托流向工商企业有5.67万亿元,同比2017年4季度末6.10万亿元下降7.12%,几乎只是同期资金信托下降13.51%的一半,充分体现了信托业长期支持实体经济发展的坚定态度。尽管2018年2季度后流向工商企业的资金信托余额逐季下降,3个季度分别下降了3.32%、3.38%、1.47%,下降幅度越来越收窄。与此同时,工商企业的占比则是稳步上升的,2018年4季度末的占比为29.90%,要比2017年4季度末27.84%提高2个百分点,居五大领域的首位。

资金信托所覆盖的实体经济部门是相当广泛的。制造业是实体经济中的最主要部门,截至2018年4季度末,流向制造业的资金信托为5712.83亿元,同比2017年4季度末5639.89亿元增长1.29%;环比3季度末5554.79亿元增长2.85%。

图9 工商企业信托余额、新增(当年累计)及其占比

2018年2-4季度,流向信息传输、计算机服务与软件业的资金信托分别是2461.64亿元、2422.15亿元和2384.61亿元,说明信息经济服务部门的资金信托规模并未跟着资金信托规模减少而明显下降。此外,流向科技服务业的资金信托始终保持了增长态势,2018年4季度末的资金信托余额为1022.06亿元,同比2017年4季度末的809.29亿元增长26.29%;环比3季度末965.13亿元增长5.90%。要强调的是,4季度末的资金信托余额同比下降13.51%,而流向这三大实体经济部门的资金是平稳与增加的。

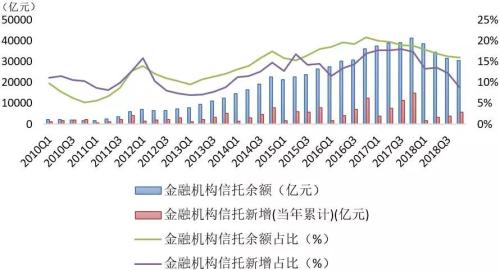

2、金融机构

2018年4季度末,信托资金流向金融机构为3.03万亿元,同比2017年4季度末4.11万亿元下降26.29%,下降幅度仅次于证券市场信托资金数;环比3季度末下降3.70%。2018年4季度末的余额占比从3季度末的16.14%减少到15.99%,仍居资金信托配置的第二大领域。

图10 金融机构信托余额、新增(当年累计)及其占比

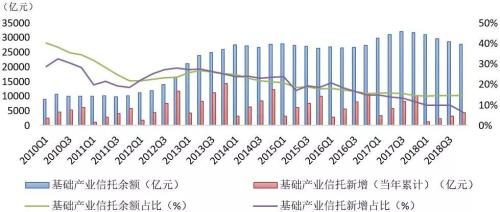

3、基础产业

基础产业是资金信托配置的第三大领域,2018年4季度末的资金信托余额为2.76万亿元。尽管其同比2017年4季度末3.17万亿元下降12.92%,2018年4个季度的占比都是稳定在14.40%-14.64%之间。2018年投向基础产业的资金信托规模在一定程度上受到上半年信政合作政策调整的影响。下半年的政策倾向有所转变,2018年7月31日的中共中央政治局工作会议特别指出:加大基础设施领域补短板的力度。由于政策效应有时滞性,一方面是2018年4季度还是延续了前2个季度的减少特征,基础产业新增信托占比从3季度末的9.91%下降到4季度末的6.54%;另一方面从新增信托数来看,4季度新增规模为1162.01亿元,环比3季度新增信托的876.66亿元增长32.55%,扩大基础设施领域投资的政策效应开始显现。

图11 基础产业信托余额、新增(当年累计)及其占比

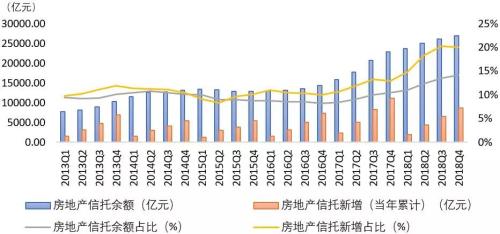

4、房地产业

2018年4季度末房地产信托余额的占比为14.18%,环比3季度末13.42%多0.76个百分点,同比2017年4季度末10.42%高3.76个百分点。流入房地产业的信托资金呈现为小幅度的增长数字,2018年4季度末房地产信托资金余额为2.69万亿元,同比2017年4季度末2.28万亿元增长17.72%;环比3季度末2.62万亿元增长2.76%。

图12 房地产信托余额、新增(当年累计)及其占比

从房地产信托的新增占比来看,2018年4季度末为20.03%,与3季度末20.26%不相上下。由于房地产信托产品有相对高的收益率,使这一领域保持了吸引资金的市场优势。

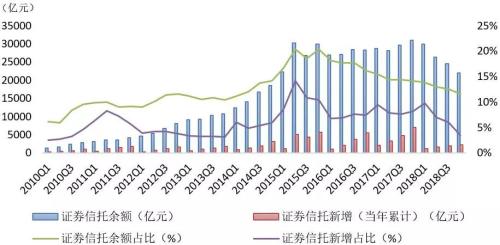

5、证券投资

受证券市场持续不景气影响,2018年2季度以来,证券投资类信托产品数量出现连续下滑,流向证券投资的资金信托急剧减少。截至2018年4季度末的资金信托余额为2.20万亿元,同比2017年4季度末3.10万亿元下降29.17%;环比3季度末下降10.38%。证券信托余额在资金信托的占比从2017年4季度末14.15%跌至2018年4季度末11.59%。证券投资的新增信托占比从2018年3季度末5.97%又下降到4季度末3.43%。

图13 证券信托余额、新增(当年累计)及其占比

2019年信托业在新的外部环境中将进一步提升资产管理能力和风险防控意识,加快信托行业转型速度,促进信托行业健康稳健发展。