10亿险资化身信托借款促企业流动性 引增信措施上安全锁

摘要 近日,泰康养老保险股份有限公司(以下简称“泰康养老”),认购“中信信托·宿迁开诚实业贷款集合资金信托计划”3500万元,用于向借款人宿迁市开诚实业有限公司(以下简称“开诚实业”)补充日常经营所用流动资金。据蓝鲸保险不完全统计,2019年以来,共有6家保险机构合计将10.13亿元保险资金,以集合资金信

近日,泰康养老保险股份有限公司(以下简称“泰康养老”),认购“中信信托·宿迁开诚实业贷款集合资金信托计划”3500万元,用于向借款人宿迁市开诚实业有限公司(以下简称“开诚实业”)补充日常经营所用流动资金。

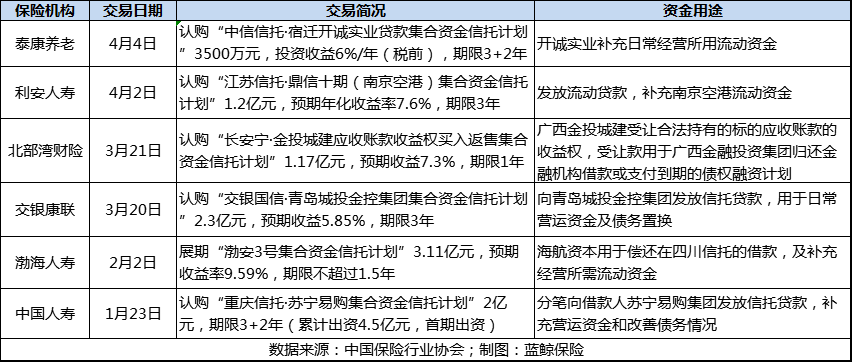

据蓝鲸保险不完全统计,2019年以来,共有6家保险机构合计将10.13亿元保险资金,以集合资金信托计划的形式投向企业,用于向企业发放流动贷款、补充经营流动资金等。

“这是保险资金助力实体经济的举措之一”,专家对蓝鲸保险分析称。当然,虽对企业有所助益,但也不可忽视,这一形式仍为保险机构投资,风险把控尤为重要。对此,专家建议,在标的选择上,需“擦亮眼”,同时引入第三方评级机构对融资主体进行评估,加之适当的增信措施,将风险管理贯穿投资全流程。

补充流动性,10亿险资借道信托计划流向企业

细化来看,泰康养老通过分红型保险专门投资组合账户,认购“中信信托·宿迁开诚实业贷款集合资金信托计划”3500万元,信托资金用于向开诚实业发放信托贷款,贷款资金用于开诚实业补充日常经营所用的流动资金。受托人中信信托以管理、运用或处分信托财产形成的收入作为信托利益的来源。

事实上,经济增速放缓情况下,企业负债端压力被放大,企业被动“去杠杆”,但流动性风险不得不防,融资也成为企业“寒冬”中的希望。

为助力实体经济,服务中小企业,保险机构、商业银行等金融机构均作为资金提供方,通过资产管理业务参与到融资过程中。

据蓝鲸保险不完全统计,2019年以来,除泰康养老外,亦有利安人寿保险股份有限公司(以下简称“利安人寿”)、北部湾财产保险股份有限公司(以下简称“北部湾财险”)在内的5家保险机构,均通过集合资金信托计划的方式,向企业提供贷款、经营流动资金,改善现有债务情况等,合计资金约10.13亿元。

具体来看,2019年1月,中国人寿(601628,诊股)认购“重庆信托·苏宁易购(002024,诊股)集合资金信托计划”2亿元,向苏宁易购集团发放信托贷款,用于补充营运资金和改善债务情况。

次月,渤海人寿将早前的一笔3.11亿元集合资金信托计划展期,信托资金用于海航资本偿还借款,及补充资经营所需流动资金。

3月,北部湾财险认购“长安宁·金投城建应收账款收益权买入返售集合资金信托计划”1.17亿元,交银康联人寿保险股份有限公司(以下简称“交银康联”)认购 “交银国信·青岛城投金控集团集合资金信托计划”2.3亿元。

北部湾财险所认购的1.17亿元信托资金,用于广西金投城建受让合法持有的标的应收账款收益权,并将受让款用于广西金投集团归还金融机构借款,或支付到期的债权融资计划。交银康联投资的2.3亿元信托计划,资金用于向青岛城投发放信托贷款,用于日常营运资金及债务置换。

4月2日,利安人寿认购“江苏信托·鼎信十期(南京空港)集合资金信托计划”1.2亿元,资金用于向南京空港发放流动贷款,补充流动资金。南京空港以未来各项经营活动产生的现金流入作为还款来源。

“这是险资助力实体企业的举措之一“,经济学家宋清辉说道,当前,险资已成为经济融资的一支生力军。

事实上,通过集合资金信托计划,向企业发放流动贷款、补充流动性等,只是保险资金助力实体经济的小分支。政策引领下,包括设立专项产品参与化解上市公司和民营企业股票质押流动性风险;接入供应链金融产业链,缓解中小企业融资压力,补充流动性等,保险资金正在多方面发挥作用。

债务性信托计划固收为主,收益偏低引投资端压力

事有两面,保险机构通过集合资金信托计划,一方面可为实体企业运营提供资金支持,另一方面也是基于自身的资产配置。

从供给端来看,保险行业存在大量中长期资金,而债务性投资计划以固定收益为主,成本相对稳定,与险企负债成本相匹配。

“保险资金主要追求稳定性而非高收益,债权占投资比例的大部分,这种结构是比较合理的”,上海财经大学金融学院教授粟芳对蓝鲸保险分析称,在其看来,综合稳健的投资方式,更契合险资投资要求,“通过多样化投资来分散风险,是保险资金运用过程中的重点” 。

从收益端来看,2019年,保险机构认购的集合资金信托计划预期收益率之间,有较为明显的差异。

如交银康联所认购的信托计划,认购资金2.3亿元,期限3年,预期收益5.85%;渤海人寿展期的信托计划,展期金额3.11亿元,期限不超过一年半,预期收益高达9.59%;剩余信托计划,所披露的预期年化收益在6%-7.6%之间不等。

事实上,有多因素影响预期利率。首先即是定价基础标的,此外,融资方的信用资质、增信措施,项目所属类别、期限等因素,对项目成本均有影响,从而导致年化收益率的差距。

“整体来看,6%-7%左右的投资利率,在信托计划中并不算高”,中国自保网执行董事曹志宏对蓝鲸保险分析称,在其看来,相较于债务性信托计划的高风险性,目前保险机构从中取得的收益并不算高。类比来看,3年期的国债收益率大致在4.25%,保险公司大额存款利率在4%-4.5%区间。

由于早前市场环境较好,险资配置了部分收益较高的产品,目前经济环境难以支撑高利率,以至于到期后难以续投。“保险公司资金成本在4%-5%之间,且资金规模相对充足,但市场上高收益品种较少,反过来也给保险机构投资端带来压力”,曹志宏补充道。

引入增信措施加“安全锁”,风控管理需贯穿全程

从资金流向来看,融资方的流动性风险及信用风险,也成为保险机构为企业提供流动性资金支持时,所面临的难点。

“集合资金信托投资计划,相对来说是风险比较高的一个品种”,曹志宏指出,融资企业本身存在信用风险,“投资项目基本上很难变现,假如企业延期支付,如果没有增信措施,投资方基本上也没有办法” 。

“首先要做好初期标的选择”,曹志宏对蓝鲸保险分析称,引入第三方专业评级机构,对融资方主体的信用程度进行全面的评价,至关重要。

其次,引入相应的增信措施也可增加投资安全度,扣上安全锁。举例来看,江宁经开、青岛城建投资集团,即分别为利安人寿投资的南京空港信托计划、交银康联投资的青岛城投金控的信托计划,提供全额无条件不可撤销连带责任保证担保。

由于综合金融化发展,部分保险机构与信托机构之间存在基于股权的关联关系,某种程度增加交易可信任度,但也潜藏关联交易风险。

“目前,市场化因素少,人为因素多,所以评级的规范有所不足,也需要加强”,曹志宏补充道,全线的风险管控也不可或缺,需将风险管理持续至投资全过程。

“险资进行投资容易在投资标的合规性、操作以及道德等环节潜藏风险,稍有不慎就有可能对保险公司造成不良影响”,宋清辉分析称,对于险企自身而言,应进一步加强内控及风险机制的建设,且在当前经济环境下,保险机构需着重谋求长期稳定收益,投资端能力还需“上台阶”。