十多年来最猛加仓季!机构选中哪些股?

摘要 今年一季度,A股摆脱去年的低迷走势,一举上涨近24%,在全球主要市场中表现名列前茅。随着基金一季报披露完毕,公募基金的操作路径也浮出水面。天相投顾的数据显示,公募偏股基金一季度整体仓位大幅提升近10个百分点,为近十多年来加仓力度最猛的一个季度。从调仓换股情况来看,公募基金一季度重仓持有消费品、金融和

今年一季度,A股摆脱去年的低迷走势,一举上涨近24%,在全球主要市场中表现名列前茅。随着基金一季报披露完毕,公募基金的操作路径也浮出水面。

天相投顾的数据显示,公募偏股基金一季度整体仓位大幅提升近10个百分点,为近十多年来加仓力度最猛的一个季度。

从调仓换股情况来看,公募基金一季度重仓持有消费品、金融和信息技术板块,减持了地产、机械、电力、化工等行业个股,加仓方向主要集中于白酒、保险、家电、医药等行业龙头股,包括五粮液(000858,诊股)、贵州茅台(600519,诊股)、中国平安(601318,诊股)、温氏股份(300498,诊股)等。

权益仓位大增近10%

尽管去年年末公募基金整体仓位偏低,但今年以来,伴随A股市场强劲上涨,多数基金经理选择顺应趋势,大举提升权益仓位。

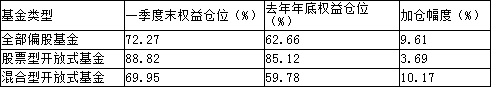

天相投顾的数据显示,截至一季度末,全部权益类基金的平均仓位是72.27%,相较于2018年底的62.66%,单季度仓位大幅提升9.61%。

分类型看,在全部可比基金中,股票型基金一季度末平均仓位为88.82%,比去年年底提升3.69%;混合型基金一季度末平均仓位为69.95%,比去年年底大幅提升10.17%。

公募基金一季度仓位变动情况

永赢惠添利灵活配置基金经理李永兴在一季报中表示,基金在一季度大部分时间内保持了较高的股票仓位,主要原因有两点:一是在货币宽松、利率维持较低水平的背景下,股票市场的估值将得到较大幅度提升;二是货币宽松未来将有望传导至实体经济,因此实体经济也有望逐渐出现改善的迹象,部分行业的需求和盈利有望先于经济见底回升。

对于后市,银华中小盘基金维持对市场全年乐观的判断。基金经理认为,市场的流动性边际有所放松,无论流入实体经济或者股市,对市场都是利好。在稳增长政策大背景下,作为市场经济的风向标,二级市场风险偏好将会提升。

前十大重仓股曝光

与去年四季度末相比,公募基金前十大重仓股变动不大,白酒、家电、金融等板块的龙头股仍为机构最爱。

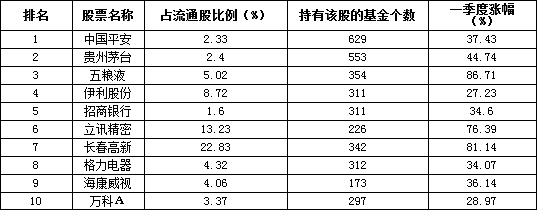

据统计,截至2019年一季度末,基金前十大重仓股依次为:中国平安、贵州茅台、五粮液、伊利股份(600887,诊股)、招商银行(600036,诊股)、立讯精密(002475,诊股)、长春高新(000661,诊股)、格力电器(000651,诊股)、海康威视(002415,诊股)和万科A(000002,诊股)。

相较于去年四季度末,五粮液、立讯精密和长春高新取代了保利地产(600048,诊股)、美的集团(000333,诊股)和隆基股份(601012,诊股)。

一季度末基金前十大重仓股

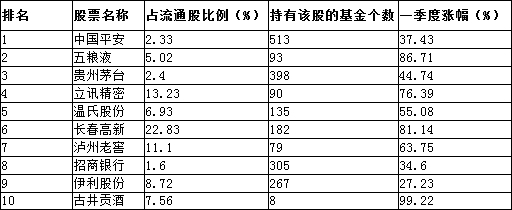

伴随市场整体回暖,白酒股再度成为公募加仓的主要方向,在基金加仓前十大股票中,白酒股有4只,分别是五粮液、贵州茅台、泸州老窖(000568,诊股)和古井贡酒(000596,诊股)。

部分基金经理认为,白酒股具有很强的逆向因子,去年下半年宏观环境较弱,很多行业的经济基本面都在恶化,但白酒的长期核心动力却没有改变,即消费升级。

此外,保险股龙头中国平安、精密制造龙头立讯精密、生长激素龙头长春高新,以及养殖股龙头温氏股份,都获得了基金的大手笔买入。

一季度基金加仓前十大股票

公募“新宠”值得关注

2019年一季度,基金重仓股中出现了不少“新面孔”。

据天相投顾统计,在新增前50大重仓股名单上,中公教育(002607,诊股)以20.3亿元持有市值排名首位。

此外,信息技术板块的鹏鼎控股(002938,诊股)、紫光国微(002049,诊股)、华正新材(603186,诊股)和鹏辉能源(300438,诊股),公用事业板块的岷江水电(600131,诊股)、消费品及服务板块的德赛西威(002920,诊股)等,均获得不少基金青睐。

一季度基金新增前十大重仓股

有券商研报分析称,不少个股刚刚调入基金重仓股范畴,还没有太多机构关注,经过历史回测,这类股票的后续表现往往比较强势。

从基金新进的前50大重仓股的市场表现看,进入2019年以来,截至一季度末,50家公司的股价全部上涨。

其中,康龙化成(300759,诊股)以281.964%的涨幅排名首位,岷江水电、雄韬股份(002733,诊股)、雪人股份(002639,诊股)、华正新材等四只股票涨幅翻番。另外,航天长峰(600855,诊股)、黑芝麻(000716,诊股)、中公教育、格尔软件(603232,诊股)等27只股票的涨幅超过50%。