信托发行规模大幅攀升至300亿 基础产业信托收益率近10夺魁

摘要 一、产品动态每周高净值理财产品精选二、市场分析1、信托发行市场评述市场概述:本周集合信托产品发行规模回升至300亿元以上。据公开资料不完全统计,本周共42家发行集合信托产品173款,环比增加13.07%;发行规模312.17亿元,环比增加13.42%。四季度的周发行规模均保持在较高水平,多数的周发行

一、产品动态

每周高净值理财产品精选

二、市场分析

1、信托发行市场评述

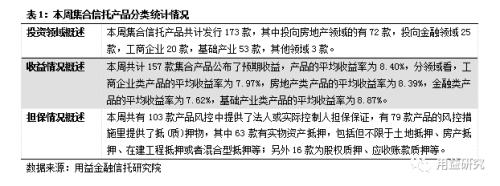

市场概述:本周集合信托产品发行规模回升至300亿元以上。据公开资料不完全统计,本周共42家发行集合信托产品173款,环比增加13.07%;发行规模312.17亿元,环比增加13.42%。四季度的周发行规模均保持在较高水平,多数的周发行规模超过250亿元。年末是信托公司本年度的最后一波冲规模的时间点,信托产品大量投放呈现出季节性特征。

2、资管发行市场评述

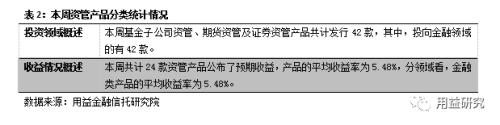

市场概述:据公开资料不完全统计,本周基金子公司发行市场呈现回升,本周集合资管产品发行数量为16款,较上周增加9款;发行产品平均预期收益率为5.89%,较上周明显上涨了0.63个百分点。本周券商集合资管产品发行数量为23款,较上周增加1款,发行规模27亿元,较上周增加1.5亿元。

3、私募基金发行市场评述

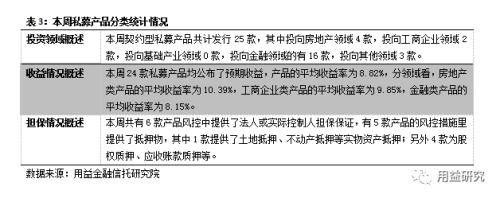

市场概述:据公开市场不完全统计,本周新发行的契约型私募产品25款,发行规模47.98亿元。产品平均期限为1.09年,较上周平均期限增加0.17年,产品流动性呈现减弱。平均预期收益率为8.82%,较上周明显上涨了0.65个百分点。

4、产品配置建议

信托及资管产品

房企“情牵”信托,受严监管影响,房企其他融资渠道受限,尤其是银行对房地产仍保持收紧态度,但房企对资金的需求依旧较大,只好向信托融资。

相较银行对房企融资的冷落,房地产信托今年的规模却不断上升,无论在发行数量、资金募集规模及产品收益上均表现良好。同时,与银行理财、货币基金等投资渠道收益“跌跌不休”形成鲜明对比的是,房地产信托收益却是连创新高。预计年末作为信托产品募集的一个高峰期,短期内信托产品的收益率继续上升的可能性较高。

管理资产规模快速下降、产品出现大面积负收益,券商资管的2018年过得并不容易。随着资管新规、理财新规相继落地,券商资管的去通道转型势成必然但进展缓慢,同时,银行理财子公司等竞争者亦虎视眈眈。资管新规对券商通道业务实行限额管理,这直接引发了券商资管规模的骤降。去通道的同时,部分券商向主动管理的转型也步履蹒跚。产品创新能力的重要性也开始凸显。对券商资管来说,提高主动管理能力和投资能力,已是迫在眉睫。整体来看,目前资管产品的表现缺乏亮点,投资者在资管产品的选择上仍尚且缺乏机会。

其他资产

股票市场:A股方面,预计2019年长夜将尽,迎来柳暗花明。流动性方面看,中央工作会议定调2019年的货币政策要“松紧适度,保持流动性合理充裕”,预计2019年我国的流动性会有所放松;企业盈利方面看,A股的企业盈利下行通常会在八个季度后见底,本轮企业盈利高点是2017年一季度,按此推算2019年一季度A股企业盈利可能见底,减税降费对企业盈利也会有所利好。现在A股估值处于历史极低位置,加上前面说的两个因素,因此2019年A股并不悲观。

债券市场:对于债市而言,当前的基本面趋势指向债市行情未完,尽管这是当前市场较为一致的预期,但不妨碍行情继续向前推进,只要其他的压制因素出现缓解,与基本面形成共振。短期可以关注跨年后资金面的情况,届时能否和经济、金融数据形成合力带动市场。逆周期调节的政策基调,使得政策的扰动将会持续伴随,这是需要防范的风险点。

三、理财园地

刚性兑付之固收怎么选?

随着“打破刚兑”一纸文书的下发,曾经双位数收益、安心100%的固收时代已成为过去。然而面对着肉眼可见的物价飞涨,我们急需通过科学的资产配置,来抵御通胀问题。一个完整、科学的资产配置,必然离不开“标配款”类固收投资。

类固定收益产品在资产配置中的价值:

? 相对动辄五年以上的股权类产品,固收类产品期限短,一般在一到两年左右,还会有半年期的产品,灵活的期限、稳定的收入现金流,可以满足投资者的流动性需求。

? 基于债权债务关系而确定的资产收益率,存在浮动收益或超额收益的情况是很少的。稳定性高,收益波动小。

? 与其他类别资产关联性低,对特殊金融事件可以起到一定的对冲,通常可以作为应对经济不确定性的有效手段之一。

所以,固收产品是资产配置不可缺少的投资板块。 投资组合中需要配置一定比例的该类资产,以满足投资人对收益性、流动性的双重需求,并实现资产保值的功能。

打破刚兑对投资人来说,是不是一件“坏事”?

固收产品固然是资产配置中的重要部分,但如今去刚兑化后,市场上越来越多的产品频繁暴雷,投资人也愈发关注类固收产品的风险控制。其实以往大家谈到固收,在风险控制上谈的是较少的,更多是在谈当下的投资机遇。在打破刚兑时代下,固收产品底层投向涉及到的风险也愈发被关注。

底层资产过于集中可能存在的风险

面对大机构、大项目的诱惑,也有很多人往往会忘记了风险集中、过剩产能带来的风险。投资标的单一的产品,风险集中度较高,当该标的出现违约等情况时,可能会损失部分或全部的本金及收益。

尤其要注意单一投向传统高杠杆领域或者目前国家政策资金流入限制较为严格的领域。整体上,当下正值一轮紧信用的周期,正值地方债务过快增长、地方举债乱象被严格治理的阶段。所以,我们要正确认知固定收益产品并非没有风险,并提升自身的风险识别能力。

当今市场上如何有效的规避风险?

如果说投资私募股权产品是“主动进攻”,那投资类固定收益资产就是“防御战”。

防御型策略中,第一大要素就是排除有亏损风险的资产,第二大要素是避开下行的走势,避免暴露于危机之下。

1. 排除投资组合中的风险要素

需要管理人广泛进行尽职调查,提升资产入选标准,选择符合新经济时代潮流的行业资产。把每个项目/资产包都经过严格审核流程,不断沉淀并实施监控得出风险发生的规律,进一步把握市场风险所在,这些都需要长期的积累,大量数据的支持。选择优质管理人和平台,发挥主动管理的价值,可以有效规避风险。

2. 避开衰退期,避免暴露于危机下

从14年开始,信用风险违约频发,大部分都发生于产能过剩的行业,例如钢铁、能源等。而受政策鼓励的三农金融、供应链金融等,呈现良性发展趋势,不良率较低。投向这类符合新经济发展的领域,还需要组合多元化,跨资产类别,分散投资。这些都是防御风险的有效手段。

去刚兑化为大势所趋,金融回归本源

在刚性兑付存在的时候,其实固收类产品间的差异化竞争难以展开,投资者也不好辨别。因为不管选哪家,原来都承诺保本保息,对普通投资人来说筛选比较的意义是不大的。

所以从另一个角度上说,这也在一定程度上制约了市场的发展。出于守住不发生系统性风险底线的目的,打破刚性兑付势在必行。

同时,行业内不合格、不合规的企业快速出清,反而对行业的健康发展更为有利。在震动过后,迎来的是市场平稳前行,当旧秩序被打破时,新秩序就会成立。

随着经济走向新常态,去刚兑化是大势所趋,金融在回归本源,保本保息的思维也要尽快迭代。优质的底层资产愈发难找,在当下的市场环境中,只投向单一资产的固收去获得高收益和规避风险很难。