年末收官行情火热 基础产业类信托成立近百亿

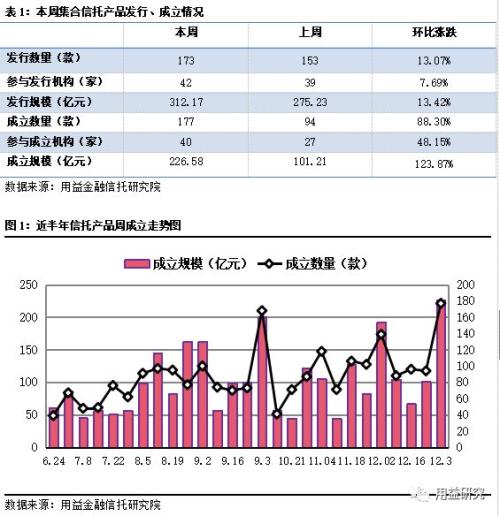

摘要 一周综述:1、2018年收官,本周信托业实现最后一波火热的成立行情,募集规模超200亿元。据公开资料不完全统计,本周共有177款集合信托产品成立,数量环比增加88.30%;募集资金226.58亿元,环比增加123.87%。2、本周集合信托产品发行规模回升至300亿元以上。据公开资料不完全统计,本周共

一周综述:

1、2018年收官,本周信托业实现最后一波火热的成立行情,募集规模超200亿元。据公开资料不完全统计,本周共有177款集合信托产品成立,数量环比增加88.30%;募集资金226.58亿元,环比增加123.87%。

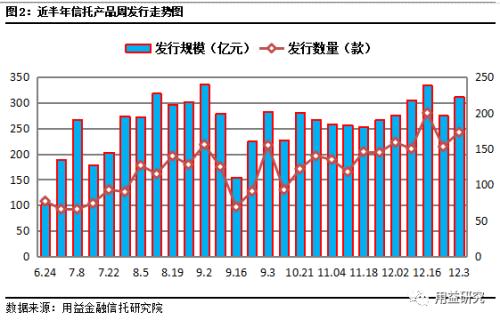

2、本周集合信托产品发行规模回升至300亿元以上。据公开资料不完全统计,本周共42家发行集合信托产品173款,环比增加13.07%;发行规模312.17亿元,环比增加13.42%。

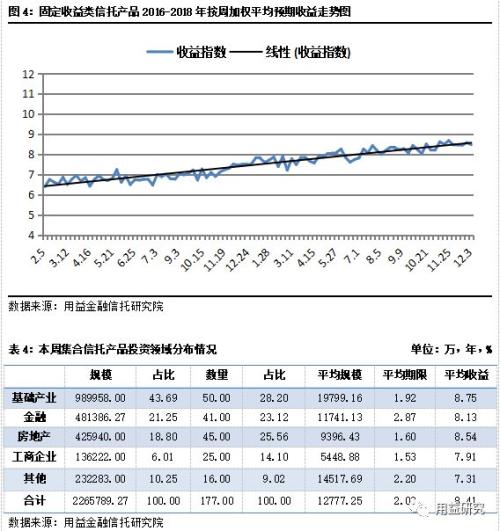

3、本周除投向房地产市场外其他各投向领域的信托产品募集规模均实现大幅增加,投向基础产业和金融成为增长的爆发点。据统计,本周基础产业类信托募集资金99.00亿元,环比增加379.31%;金融类集合信托计划募集资金规模48.14亿元,环比增加788%;工商企业类信托产品的募集大幅上升,环比增加421.52%;而房地产类信托的募集资金42.59亿元,环比减少38.20%。

一、集合信托产品一周回顾

2018年收官,本周信托业实现最后一波火热的成立行情,募集规模超200亿元。据公开资料不完全统计,本周共有177款集合信托产品成立,数量环比增加88.30%;募集资金226.58亿元,环比增加123.87%。受到元旦假日和年末冲规模等季节性因素的影响,集合信托产品的周成立情况实现了数量和规模的双增。其中,房地产类信托项目资金募集规模冲高回落,投向基础产业及金融领域项目的资金募集规模大幅增长。

本周集合信托产品发行规模回升至300亿元以上。据公开资料不完全统计,本周共42家发行集合信托产品173款,环比增加13.07%;发行规模312.17亿元,环比增加13.42%。从上图看,四季度的周发行规模均保持在较高水平,多数的周发行规模超过250亿元。年末是信托公司本年度的最后一波冲规模的时间点,信托产品大量投放呈现出季节性特征。

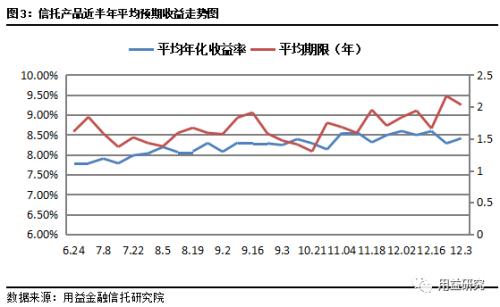

本周成立的信托产品预期年化收益率为8.41%,环比增加0.13个百分点。从上图来看,近期集合产品的周平均年化收益率出现下滑迹象,信托行业整体的高收益有望在2019年终结。一方面央行近期的动作不断,是一个重要影响因素,市场资金流动性保持在合理水平,未出现明显的收紧,另一方面民企纾困政策的近期好消息不断,随着时间的推移,民营企业的资金紧张状况有望缓解。

本周除投向房地产市场外其他各投向领域的信托产品募集规模均实现大幅增加,投向基础产业和金融成为增长的爆发点。据统计,本周基础产业类信托募集资金99.00亿元,环比增加379.31%;金融类集合信托计划募集资金规模48.14亿元,环比增加788%;工商企业类信托产品的募集大幅上升,环比增加421.52%;而房地产类信托的募集资金42.59亿元,环比减少38.20%。

排除偶然因素的影响,受到季节性因素和假日因素的影响,本周多数投向领域的信托产品募集规模实现增长,房地产类信托项目的冲高回落也在意料之中。其中,工商企业类集合信托产品的资金募集规模占比最小,但工商企业的融资情况相对来说利好消息居多。民企纾困政策的逐步推进,银行、险资、证券以及信托行业对民企的输血情形已有好转;而央行的TMLF工具为小微民企提供超过千亿的资金支持。

各投向领域的信托产品的平均收益率依旧分化。投向房地产、基础产业的平均收益率环比回升,投向工商企业和金融领域的产品平均收益率下滑。基础产业类信托产品依旧是周平均收益率最高的信托产品,为8.75%,环比增加0.08个百分点;房地产类信托产品的收益率8.54%,环比增加0.45个百分点。金融类信托产品的平均收益率为8.13%,环比减少0.25个百分点;投向工商企业领域的集合信托产品的收益率下滑至“8”以下。

二、信托市场新闻一周回顾

光大信托蹊跷脱身“万家乐(000533,诊股)” 迈科期货勇献身

万家乐担保浙江翰晟向光大兴陇信托有限责任公司(以下简称“光大信托”)借款2106万元一事,也有新进展。万家乐方面19日晚间称,光大信托已将债权转移给迈科期货股份有限公司,但万家乐在与后者接洽并了解事件具体情况后,对其在浙江翰晟被查封后,仍然接手该债权的“义勇”行为难以理解,担保资金的使用去向更是存在诸多疑点。

中海信托换帅仍是故旧 频繁踩雷风险需警惕

中海信托“浦江之星177号”的集合资金信托计划披露净值信息显示,该产品单位净值为0.0848元,而成立四年来亏损已达91.52%。同时,市场注意到,中海信托近两年来曾连续踩雷。据本记者初步统计,包括新宏泰(603016,诊股)、龙力生物、东方园林(002310,诊股)、东方金钰(600086,诊股)等,一度都是前者涉猎的标的。

印纪传媒(002143,诊股)实控人被列为老赖 涉上海信托6亿债务纠纷

昔日明星企业印纪传媒风波不宁。12月25日,本报记者独家获悉,印纪传媒实际控制人肖文革已被列为失信被执行人(俗称老赖)。今年11月,印纪传媒曾发布公告,控股股东肖文革及其一致行动人印纪时代(天津)企业管理有限公司为满足资金需求,分别向厦门国际信托有限公司及上海国际信托有限公司以所持公司股票进行质押融资。

评:信托业的2018年是打破刚兑的一年。随着经济下行压力的显现,信托业风险快速暴露,虽整体仍处于可控状态,但后续的兑付压力也不可轻视。

多家信托公司提高政信业务门槛 钱紧、风险都在考量之内

多家信托公司最近开始对政信业务(信托公司与各级政府在基础设施、民生工程等领域开展的合作业务)提高准入标准。这既表现在明面的准入门槛方面,比如所在区域、全国排名、一般性预算收入等,也体现在后台的风控过审环节。华北某信托人士对表示,目前公司对政信业务确实有收紧,虽然没有详细的规定哪些地区、多少规模不再做,但在项目评审环节,一些小地区的项目就不再予以通过。

评:政信业务门槛提高是对风险事件频发的应对。政信业务是信托公司的重要传统业务,其中因包含有政府信用和高收益而受到市场欢迎。今年以来,政信项目同样难以幸免,对地方债务问题的重拳清理使得政信类项目的风险暴露情况有所增加。

打破垄断格局 首单信托任管理人ABS获批

12月24日,首单由信托公司承担管理人角色的资产支持专项计划获批。“华能信托-开源-世茂住房租赁资产支持专项计划”取得上海证券交易所无异议函。首单以信托公司作为计划管理人的企业ABS产品,打破了只有券商、基金子公司才可以作为证监体系下企业ABS管理人的业务垄断,拉开了三者公平竞争的序幕。

ABS封杀通道,监管发文剑指资产证券化“毒瘤”

继2016年5月13日证监会出台《资产证券化监管问答(一)》后,2018年12月24日证监会发布《资产证券化监管问答(二)》,旨在规范资产证券化项目中,个别管理人让渡管理责任、开展“通道”类业务的情形。

近年来ABS发展迅速,不仅体量大增,而且资产类型更为丰富,但与此同时监管力度也在加码。第一财经注意到,2018年以来对ABS的处罚力度进一步加大,遭到监管处罚的项目超过10个,并且几乎所有的处罚项目均有管理人涉及其中,处罚原因包括但不限于尽调不完善、信披不足、流程不合规等。

评:ABS业务是信托业转型的重要方向之一,且该类业务在市场上仍处于高速发展期。资管新规出台之后,各大资管机构在业务开展上的门槛已经被削平,各机构将在同一起跑线上进行竞争,有利于金融市场的健康发展。