从政策底到债市顶还有多远的路要走!

摘要 近期的一系列民企救助政策,没有止住股市的下跌,反而促进债市进一步走强。通过观察近期债市,几个有趣的问题值得关注:一是近期债市快速走强,长端利率债更为突出,有利于促进收益率曲线平坦化。不过这波操作,一方面可能在于一些保险资金等有长期配置需求,进而发掘投资价值洼地,另一方面,也有对于未来经济走势过于悲观

近期的一系列民企救助政策,没有止住股市的下跌,反而促进债市进一步走强。通过观察近期债市,几个有趣的问题值得关注:

一是近期债市快速走强,长端利率债更为突出,有利于促进收益率曲线平坦化。不过这波操作,一方面可能在于一些保险资金等有长期配置需求,进而发掘投资价值洼地,另一方面,也有对于未来经济走势过于悲观的情绪,尤其是后者更需要用实际数据检验。

二是近期对于货币政策出现了分歧,降准预期较为一致,但是降息预期并不一致,是否降息,本文主要比较了实际利率与实际GDP增速的关系发现,目前实际利率处于负数区间,而且有跟随GDP增速下行的趋势,从而过往降息操作看,多半是在实际利率上行的时候,所以未来降息的操作还要实际利率走势、GDP增速的走势。

三是开年以来持续降准,货币政策偏向宽松,而且近期救助民企的政策密集出台,政策底态势明显,那么政策底对于经济增长的助推力逐步增强,那么从政策底、债市顶、经济底到底是一个什么关系呢?从历史看,一般政策底、债市顶、经济底这个顺序排列,不过2016年那一轮周期,债市顶晚于经济底,导致后续出现了较快而显著的调整。

近期债市多空对决更加激烈!

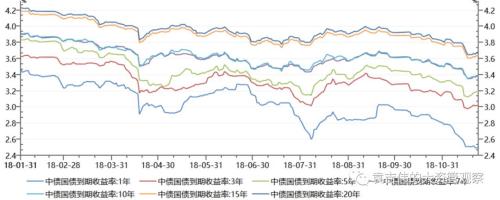

自10月份宏观数据发布后,加之贸易战未来不确定性以及股市调整所引发的风险偏好回落,自11月13日后债市收益率大幅回落,后续有所回升。

图1:债市收益率快速下探后有所回升

这次行情体现的特点在于,一是短期调整非常快,逼空态势浓厚,10年期国债收益率已经跌破3.4%,最低达到3.35%,再创近年的新低,不过仍在之前预期的3.3%-3.7%的范围内。二是长端调整幅度要大于短端力度,15年期、20年期、30年期都出现了14BP左右的下降幅度,显示了投资者对于价值洼地的认可。

从这次调整的背景看,主要在于金融数据和部分宏观数据引发了经济衰退的担忧,尤其是金融数据继续收缩,社会融资总额继续增速,不过由于社会融资总额已经有所失真,尤其是去通道背景下,原有业务有所转移,而且以现在的民企上市公司纾困国资企业、证券、保险拟设立的各种纾困基金多达近4000亿元,或许只有很少一部分能够反映到社会融资总额中,而10月份的宏观经济数据,CPI走高,投资增速反弹,工业生产相对较好,并没有想象的那么糟糕,对于未来经济的分歧也回造成多空双方的对决,短期多方占据了上风,而且随着配置资金的进入,市场短期更有利于多方。

不过,短期市场已经充分反映了未来货币政策和经济悲观预期,未来需要这些预期得到印证。快速回落后,债券收益率有回调需求,整体会依然维持在一个相对较低的水平,10年期国债收益率可能在3.4%左右徘徊。

到底该不该降息!

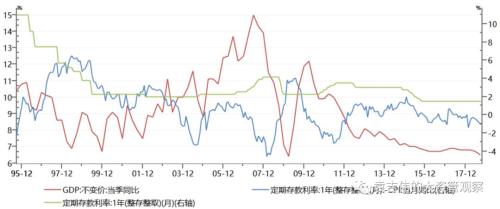

对于货币政策的讨论,未来央行降准已经形成一致预期,但是对于降息仍有分歧,降息主要聚焦于数量化货币政策传导不畅,不能解决降低融资成本的问题,需要通过降低基准利率的方式,刺激投资。

图2:实际利率仍为负

不过,降息也不见得能够解决上述问题,还需要结合以下几个方面去看待降息这件事情:

一是从实际利率看,实际利率基本与实际GDP增速呈现反向走势,即当GDP走高使实际利率是走低的,而当GDP走低时实际利率是走高的,还有一个非常有趣的现象是,实际利率的下降通常是通过降息来完成的,诸如1997年亚洲金融危机、2008年全球金融危机以及2014年经济刺激,都是通过降低实际利率达到促进投资和消费,拉动需求,进而提振国民经济。目前看,2015年以来,实际利率基本跟随GDP呈现小幅波动,而且基本位于0以下,能保持了相对宽松的利率环境,而且2018年以来实际利率有进一步放缓的态势,所以当前基准利率是一个相对友好的环境。所以这种环境下,是否要下猛药,还需要三思。更可能的结果是,GDP继续大幅下滑,或者实际利率有上行趋势加息更为可操作。

二是降息也不无法完全解决当前货币政策传导不畅的问题。首先,必须看到现在我们面临的是两个问题,融资难和融资贵的问题,融资难的解决应该优于融资贵,连吃饭都吃不上,何谈要吃的好、吃的精致呢?现在宽信用政策传导出现了问题,更在于我们的信用选择只是民企、小微企业等定向领域,这些客户本来就不太是银行的客户,而需要银行短期突击作战,要么维持原有原则,要么后续可能不良上升,所以从这个方面需要解决金融结构优化的问题,建立更加专业化的金融机构。再说融资贵,融资贵的衡量口径需要一致,如果拿大企业和小企业融资的口径看,二者肯定就会不一致,所以保持好比较维度,要理解好客户本身可能风险溢价所实现的风险定价提升。解决融资贵的问题在强化市场竞争,在于通过风险缓释降低风险定价,需要更加科学化的市场手段,行政手段不可持续。

三是当前中国的经济问题更在于供给侧的问题。我们需要面对的一个现实是,在当前实际利率已相对友好的前提下,继续降息是否有必要?目前来说,我国经济很难再回到7%以上的增速,这是由经济增长阶段所决定的,而当前经济调整态势,更多是供给侧的问题,需求侧的问题处于次要地位,所以相比不惜代价去实现更加需求刺激,其实难以解决根本问题,还需要从根本上推动改革,不能过分将政策责任往货币政策上压,不然就会出现一旦“货币政策”的药停了,经济就又不行了。

从政策底到债市顶还有多远的路要走!

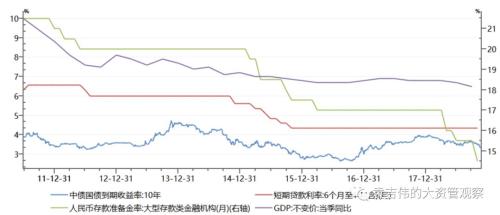

不论怎样,我们都处于新一轮经济周期中的政策底,实际这就衍生一个问题,每一轮经济周期的政策低(这里主要是指货币政策)、债市低、经济低到底呈现怎样一个态势,这为我们往后看债市的走势比较重要。从理论上看,政策底后必然刺激到经济增速,当然这期间有一定政策时滞,而市场在预期到政策底对于经济底的传导效应,也必然在投资策略上做出体现反映,那么就会出现市场底要早于经济底。

图3:政策底、债市顶、经济底的关系

2008年,全球金融危机发生后,我国经济增速快速下滑,在2008年8月开始,央行开始持续、大力降准降息,在2008年底货币政策开始稳定住,而2009年1月10年期国债收益率达到最低处,2009年一季度国民经济增速触底。可以看出,政策底陷于债市顶,而债市顶先于经济底,债市顶基本是在货币政策稳定后出现。

2010货币政策收紧,房地产调控升级,房地产投资下滑,带动经济增速持续回落,随着经济增速的下滑,货币政策开始放松,主要以降低法定存款准备金率为主,期间有一次降息行动。这次经济下行周期中,政策底后,之后就出现了债市顶,10年期国债收益率达到最低处,此后开始上行,而2012年9月宏观经济增速见底,此后开始有所回升。

2014年,随着产能过剩问题出现以及加强了房地产调控,经济下行压力增大,这之后为了抑制经济增速过快下滑,宽松货币政策开始上场,率先于2014年10月开始降息,之后又持续降准,政策托底意图明显,直到2016年3月后宽松货币政策回归中性,基本与同一时间,国民经济增速也开始见底,达到6.7%最低水平,不过此时债市收益率并没有见底,而是在经济见底后仍有一段下行的过程,后又进行了快速调整。

所以,很明显目前,为了应对经济下行压力,自一季度开始大幅度下调法定存款准备金率,目前还没有动用降息政策,加之近期纾困的民企政策,为经济增长托底,政策底已经显现,目前需要预计的就是经济底的位置。不过从上三轮经济周期调整看,债市顶要早于经济底的位置,基本实在货币政策稳定以后出现债市顶,当然2015年那一轮经济周期有所特殊,实在经济底出现才出现债市顶的。如果债市顶在经济底之前达到,那么此后的债市顶调整就会相对缓和,如果债市顶在经济底之后达到,那么债市调整就会相对剧烈。

总体看,由于政策时滞、政策结构性特点突出,预计2019年上半年经济达到底部的可能性不太大,这也预示了至少在2019年上半年仍有牛市行情的存在,而明年下半年宏观经济增速可能会有所企稳,则债市走势拐点可能就会出现。