信托公司如何服务于慈善组织未来的投资需求

摘要 热点研究信托公司如何服务于慈善组织未来的投资需求11月7日,民政部下发了《慈善组织保值增值投资活动管理暂行办法》(以下简称“《办法》”),为慈善组织为实现保值增值目的而开展的投资行为划定了投资范围、提出了监督管理要求,对于进一步规范慈善组织投资活动、促进慈善事业健康持续发展有着重要意义。在“慈善组织

热点研究

信托公司如何服务于慈善组织未来的投资需求

11月7日,民政部下发了《慈善组织保值增值投资活动管理暂行办法》(以下简称“《办法》”),为慈善组织为实现保值增值目的而开展的投资行为划定了投资范围、提出了监督管理要求,对于进一步规范慈善组织投资活动、促进慈善事业健康持续发展有着重要意义。在“慈善组织投资新规”的框架下,信托公司如何更好地服务于慈善组织未来的投资需求,对慈善组织和信托公司的互动发展都有一定积极意义。

一、“慈善组织投资新规”的主要内容

(一)明确慈善财产投资范围

《办法》明确了慈善组织的投资活动的三种情形:一是可以直接购买银行、信托、证券、基金、期货、保险资产管理机构、金融资产投资公司等金融机构发行的资产管理产品;二是可以通过发起设立、并购、参股等方式直接进行股权投资;三是可以将财产委托给受金融监督管理部门监管的机构进行投资。同时,《办法》也规定了慈善组织不得开展的投资活动,包括直接买卖股票、直接购买商品及金融衍生类产品、投资人身保险产品、以投资名义向个人、企业提供借款等八种情形。

《办法》出台以前,关于慈善财产投资范围的规定限于“应当遵循合法、安全、有效的原则”这样一个纲领性的要求。本次《办法》既从正面划定了慈善组织可以投资的范围,也从反面划清了不得从事的投资活动的红线,让今后慈善组织的投资活动有据可依。

(二)提出慈善财产管理规范

为防范慈善财产投资风险,《办法》也对慈善组织如何管理投资活动进行了详细规定。

一是明确资产管理制度内容。《办法》第八条要求慈善组织需要在财务和资产管理制度中,对投资遵循的基本原则、投资决策程序和管理流程、投资负面清单、重大投资的标准、投资活动中止、终止或退出机制、违规投资责任追究制度等八项内容做出具体规定。

二是规定投资决策机制。《办法》第九条指出,慈善组织的财务和资产管理制度以及重大投资方案应当经决策机构组成人员三分之二以上同意。这也是《慈善法》的要求,目前慈善组织的章程将重大投资活动列入须经三分之二理事表决通过的事项。《办法》对慈善组织投资管理机制提出的要求,督促慈善组织做好内部自我监督。

(三)消除慈善组织投资顾虑

《办法》正视投资有风险,一方面提出慈善组织应当根据投资活动的风险水平以及所能承受的损失程度合理建立止损机制,并可以建立风险准备金制度,对慈善财产投资亏损具有包容态度,不再强调慈善组织开展投资活动要实现保值增值的结果;另一方面明确了责任承担的情形。《办法》第十四条规定,慈善组织在开展投资活动时有违法违规行为,致使慈善组织财产损失的,相关人员应当承担相应责任。

(四)肯定公益与商业互相促进

当前,运用商业化的经营理念和市场化的运行模式来实现公益事业的可持续发展,是我国公益事业发展的新趋势。针对这一新趋势,《办法》在明确慈善组织可以通过发起设立、并购、参股等方式直接进行股权投资以外,也进一步规定被投资方的经营范围应当与慈善组织的宗旨和业务范围相关。这一规定是对慈善组织开展社会企业投资,是运用商业手段解决社会问题的一大支持。

中国扶贫基金会是运用社会企业开展公益创新的典型代表。2015年,中国扶贫基金会出资成立北京中和农道农业科技有限公司这一社会企业,推广“以合作社为组织基础,善品公社为统一品牌”的电商扶贫模式。社会企业集合贫困地区农户生产的特色农产品(000061,诊股),对接苏宁、京东等电商销售平台,通过“互联网+扶贫”的创新模式,以市场化的方式促进贫困地区群众实现增收。

二、中国慈善组织投资活动现状

(一)投资参与程度较低

从基金会中心网披露数据可以看到,2015年我国共有6934家基金会,然而只有1542家基金会有投资行为,占当年基金会总数的22%,基金会投资参与度不高。2015年基金会收入共计482.48亿元,其中投资收入36.61亿元,占比仅为7.52%。

慈善组织之所以没有动力进行投资,主要原因有两点:一是慈善组织对投资行为及相关人员缺乏合理的激励机制,面对投资风险,慈善组织为了避免担责,投资行为过于审慎,甚至不开展投资。二是相当一部分慈善组织缺乏专业的投资人员,一些基金会的慈善财产投资由财务人员兼任,专业投资能力不足。

(二)投资收益较低

2015年,全国基金会净资产投资收益率仅为3.03%,对比社保基金披露的2015年投资收益率15.19%,两者之间有不小的差距。基金会的平均投资收益率较低,一方面是因为很多基金会并未参与或只参与了很有限的投资活动,基金会持有货币资产的比例高达49%,客观上拉低了整体的投资收益率。另一方面是因为基金会对慈善财产的流动性要求较高。具有公开募捐资格的基金会开展慈善活动的年度支出,不得低于上一年总收入的百分之七十,也从客观上制约了慈善组织开展投资的资产配置策略。合计约有七成的慈善财产都运用于货币资产和短期投资。

(三)委托投资以银行和信托为主

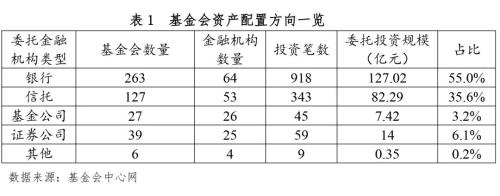

2015年,全国基金会用于投资的慈善资产总额511.83亿元。其中,委托金融机构投资的共计231.08亿元,占总投资资产的45.2%。在这其中,银行理财和信托产品是主要投资方向。2015年,有263家基金会委托64家银行进行了918笔理财投资,总投资规模127亿元,占委托金融机构开展投资规模的55.0%;127家基金会委托53家信托公司进行了343笔信托产品投资,总投资规模82.29亿元,规模占比为35.6%。

三、信托公司与慈善组织投资合作展望

(一)服务于慈善组织存量财产的投资需求

《办法》的出台将释放慈善组织慈善财产的投资需求。有数据显示,我国基金会与慈善会的存量资产超过2000亿元,普遍面临慈善资金保值增值压力。《慈善法》实施以来,信托公司与慈善组织通过慈善信托合作,在提高增量慈善财产的投资管理效率方面进行了有益尝试。未来,双方在进一步深化慈善信托业务合作以外,信托公司也可重点挖掘慈善组织存量财产的投资管理需求,为慈善组织提供优质的信托产品,满足慈善财产日常保值增值需要,从而帮助慈善组织吸引更多社会资金参与公益慈善事业。

(二)为慈善组织提供专户资产配置服务

《办法》的出台对慈善组织充分、高效运用慈善财产提出了更高要求。从国际经验看,慈善组织通过委托专业机构投资对慈善财产进行保值增值是发达国家的通行做法。黑石、贝莱德、KKR等私募基金管理人都受托管理了大量的慈善基金。随着我国慈善组织投资意识的提高,委托专业机构开展慈善财产投资也将是未来趋势。而信托公司具有跨市场开展资产配置的制度优势,不仅具有丰富的产品条线,也积累了丰富的投资管理经验,可以为慈善组织提供一对一的专户投资,根据慈善组织需求及慈善项目特点,从更长期的角度为慈善财产保值增值提供资产配置服务。

(三)运用慈善信托助力社会企业投资

《办法》出台也将激发慈善组织开展社会企业投资的需求。慈善组织开展社会企业投资具有双重目标,兼顾产生慈善效果和实现投资回报。为保障社会企业的社会责任属性,可以设立慈善信托进行社会企业投资。慈善信托可以在三个方面发挥积极作用:第一,慈善信托作为一种慈善方式,其持有的社会企业投资所得,将全部运用于公益慈善事业,从源头上保障公益行善的初心;第二,慈善信托成为社会企业出资人,可在社会企业的商业运营与慈善项目实施之间约定清晰的分配机制,促进公益与商业共同发展。第三,受托人管理慈善信托按规定需要进行充分的信息披露,受托人管理社会企业股权的过程也是公开透明,接受社会公众监督,可以最大程度消除公益与商业结合可能面临的争议。