干货!浅析信托公司ABS业务发行加速趋势及前景展望

摘要 随着资管新规的出台,在去通道、降杠杆、打破刚性兑付的大环境背景下,越来越多的信托公司开始试水资产证券化业务(ABS)2018年上半年,累计共有20家信托公司在全国银行间市场发行证券化产品,市场总额占有率达到48.52%,已逼近整个ABS市场的一半。一、信托ABS业务发行情况信托ABS发行加速,市占率

随着资管新规的出台,在去通道、降杠杆、打破刚性兑付的大环境背景下,越来越多的信托公司开始试水资产证券化业务(ABS)2018年上半年,累计共有20家信托公司在全国银行间市场发行证券化产品,市场总额占有率达到48.52%,已逼近整个ABS市场的一半。

一、信托ABS业务发行情况

信托ABS发行加速,市占率超过一半

截至七月,今年以来由信托公司担任发行机构或者计划管理人的ABS项目数量为93只,去年同期为72只,同比增长29.2%;发行总额为8,403.91亿元,去年同期为2,269.91亿元,同比增长90.66%。今年信托ABS发行速度明显加快,目前占所有ABS产品份额过半。

银行系信托表现亮眼

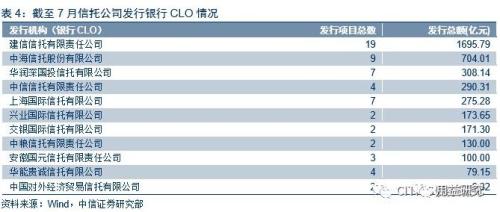

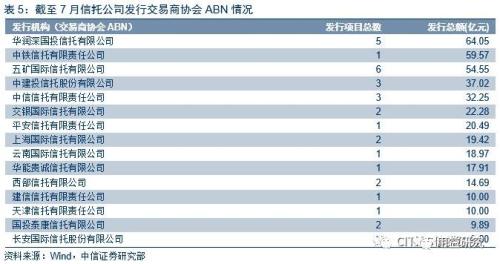

截至今年七月,发行CLO和ABN产品的信托公司共有21家,占信托公司总数的三分之一,发行总额达4,139.67亿元。其中发行银行CLO的信托有12家,发行总额达3,933.95亿元;发行交易商协会ABN的信托有16家,发行总额达215.72亿元。

长期以来,银行在传统信贷业务中,积累了大量风险识别与风险控制的经验,并且与众多企业建立了密切的合作关系,非标资产成为银行擅长的领域之一。同时,银行本身的风险管理体系有助于ABS产品的增信。银行非标资产的优势使得资产证券化业务对银行信贷资产有较强的依赖性,因此银行系信托在ABS业务上具有优势。

今年1-7月银行系信托在银行CLO的发行中处于领先地位:建信信托有限责任公司、上海国际信托有限公司、兴业国际信托有限公司、交银国际信托有限公司发行项目数量分别为19只、7只、2只、2只,发行总额分别为1,695.79亿元、275.28亿元、173.65亿元、171.30亿元,位列第一、第五、第六、第七。银行系信托发行金额共计2,316.02亿元,占比高达58.87%

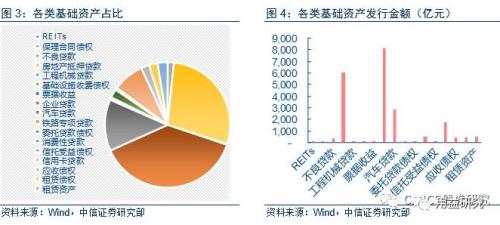

基础资产种类日渐丰富

受益于市场需求和政策推动,17年至今信托公司所发行的ABS产品的基础资产种类不断丰富。今年上半年信托ABS基础资产的涉猎范围进一步扩大,除了传统的主流资产如企业贷款、房地产抵押贷款、汽车贷款和租赁资产之外,信用卡贷款、保理合同债券、不良贷款、工程机械贷款、基础设施收费债券、票据收益、铁路专项贷款、委托贷款债券、消费性贷款、信托受益债权、应收债券、租赁债券也成为基础资产的来源。

截至今年八月底,信托ABS涉及的基础资产一共有17类,其中以企业贷款为基础资产的ABS发行金额为8,167.13亿元,占比38.17%;以房地产抵押贷款为基础资产的ABS发行金额为6,066.94亿元,占比28.36%;以汽车贷款为基础资产的ABS发行金额为2,843.21亿元,占比13.29%。

从整个市场的ABS存量来看,年初至今以房地产抵押贷款为基础资产的ABS占比持续上升。从需求端来看,近期三四线城市房地产市场的火爆催生了较高水平的房贷需求;从供给端来看,银行资本面偏紧增加了对资本的诉求,促进其对房地产抵押贷款证券化的涉入。

二、信托公司发行ABS的独特优势

1、信托公司本身的牌照优势

在资产证券化业务蓬勃发展的背后,是信托公司作为受托人发行ABS的天然优势。信托公司做ABS业务最大的优势还是牌照,具体而言就是资产抵在信托公司名下,可以直接放信托贷款,不用走诸如委贷等复杂流程,另外在牌照的加持下,信托公司锁定资产比较容易。

2、结合资产管理和投行服务推进ABS

财富管理、资产管理、投行服务这“三轮驱动”是信托公司业务转型的优势。信托公司可以结合资产管理和投行服务做ABS业务。实践中,可以看到从pre-ABS业务到ABS业务,再到后端投资以及二级市场业务,整个全产业链信托公司均可以参与,但是对于券商来说,可能更多的是聚焦投行服务。

3、专业化的ABS项目“服务链条”

信托公司发行ABS具备渠道优势,专业人员配备充分。信托公司从业人员会全流程参与项目,从初期接触客户了解诉求、交易方案设计、产品备案发行、信托设立及贷后管理、及时的信息披露到信托清算终止,均是由同一个团队来完成。由此可见,信托公司是具备全方位提供资产证券化服务能力的,而且客户的体验也会比较好。

三、信托公司ABS业务发展展望

通道业务受限,ABS成为信托转型发展的重点

近年来,随着我国经济发展,社会投融资的需求增加,金融机构业务之间的协同合作日趋紧密,信托已经成为中国资管规模第二大的行业。随着金融监管力度加大,传统的通道业务进一步受到限制,据中国信托从业协会统计,2018Q1信托资产总额为256,130.60亿元,环比下降2.41%。其中以“通道业务”为主的事务管理类信托资产占比59.12%,低于2017Q4的59.62%,这是近年来事务管理类信托资产占比的首次下降。这说明对于当前的信托行业去通道成为主旋律,“非标”及“通道”业务受到进一步限制。

与之相对的,而资产证券化这类“标准化”业务或将会是信托业务未来发展的重点:

首先,在去通道的大背景下,信托公司作为重要的SPV,具备明显的制度优势,可以通过设立特殊目的的信托作为发行载体来解决破产隔离、资产出表的问题。而ABS属于资管新规豁免的范围,是监管部门鼓励的业务转型方向,它具有的破产风险隔离、盘活存量资产的特点也受到市场大力支持。对于处于转型时期的信托行业来说,ABS是其发展的一个重要方向。其次,发力ABS业务有助于满足当前市场的资金需求,是信托业回归服务实体经济本质的体现。

此外,发力资产证券化业务有利于信托公司从被动的通道角色向主动管理者转变。从前信托公司大多作为通道方参与ABS业务,即银行主导业务进行,信托仅收取较低的通道费用。资产新规落地之后,信托公司将不局限于通道角色,而去承担从基础资产筛选到产品发行过程中的主要责任,并负责后续的管理和信息披露。信托公司去通道化一方面能使ABS业务相关的收入提升,另一方面也能促进信托公司向主动管理者转型。

总结来看,在信托公司去通道化,向主动管理模式转型过程中,可抓住信托型ABS产品业务机会,全程参与尽职调查、产品设计和发行,以及信息披露等整个产品周期,控制资产端核心资源。年初至今信托发行的ABS在数量和金额两方面与去年同期相比都有较大幅度的增长,且信托ABS的市占率已经过半。正如前面所说,从发行机构来看,银行系信托凭借自身优势在ABS的发行上表现亮眼;从基础资产来看,今年信托ABS基础资产的涉猎范围进一步扩大,其中以房地产抵押贷款为基础资产的ABS受益于供需两端占比持续上升。

作者:明明研究团队 创新研发部