资管新规下家族信托业务的发展趋势展望

摘要 近年来,家族信托作为信托公司回归本源的重要业务形态之一,引起了信托公司的高度重视。近期,银保监会信托部下发《关于加强规范资产管理业务过渡期内信托监管工作的通知》(下称"信托细则"),明确了家族信托的定义和业务规范,对家族信托业务的发展将产生较大影响。一、信托公司开展家族信托业务的现状根据用益研究的统

近年来,家族信托作为信托公司回归本源的重要业务形态之一,引起了信托公司的高度重视。近期,银保监会信托部下发《关于加强规范资产管理业务过渡期内信托监管工作的通知》(下称"信托细则"),明确了家族信托的定义和业务规范,对家族信托业务的发展将产生较大影响。

一、信托公司开展家族信托业务的现状

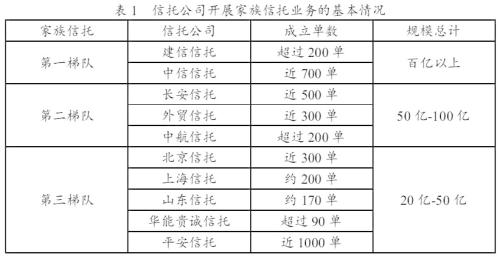

根据用益研究的统计,2017年末,有近30家信托公司开展家族信托业务,存量规模合计超500亿元,存量产品数近3000单。根据2017年各家公司年报提及家族信托频次的数据,家族信托被提及28次,仅次于资产证券化和慈善信托。平安信托、外贸信托、北京信托、上海信托等信托机构的家族信托业务发展迅速。

虽然当前业务规模、单数发展较快,但现阶段国内家族信托业务尚未形成特别强的单一品牌效应,也远未进入纵深服务客户的阶段。在目前家族信托业务实操中,仍面临诸多难题。一是业务局限。目前开展的家族信托业务仍以资金信托为主,局限性很强,无法真正实现家族传承的目的;二是法规阻碍。我国是大陆法系国家,家族信托运行的过程中可能涉及的复杂法律关系会有难以执行的问题;三是人才短缺。家族信托涉及的领域众多,相关人才的培育和制度的摸索需要信托公司通过多年实践才能完成。

二、信托细则中关于家族信托的业务界定

(一) 明确家族信托不适用资管新规

信托细则明确公益(慈善)信托和家族信托不适用资管新规。家族信托以家族财富的保护、传承和转移为目的,属于信托的本源业务。监管明确家族信托不适用于资管新规,体现了支持利用信托制度优势,回归本源,促进业务转型发展的监管思路。

(二)对家族信托进行了明确定义

为避免信托公司以家族信托为名,变相开展资管业务,信托细则对家族信托进行了明确定义。一是设定了1000万元的门槛,家族信托财产金额或价值不低于1000万元;二是限制自益性,受益人应包括委托人在内的家庭成员,但委托人不得为惟一受益人;三是不得具有专户理财性质,单纯追求信托财产保值增值的信托业务不属于家族信托。

三、未来家族信托业务的发展趋势

(一)从标准化向个性化

在家族信托业务发展初期,很多信托公司选择设置低门槛的信托产品吸引客户,比如起点为300万元、500万元、1000万元,适用范围更广,金额不大、目的简单、对财富保障与传承功能不太在意的客户多数选择标准化家族信托产品。但随着家族信托明确1000的起始门槛,严禁以保值增值为单一目的,家族信托回归到金额较大、关系复杂、要求较多、重视财富保障与传承功能的高端客户,个性化更强。

(二)从离岸信托到国内信托

5月19日《非居民金融账户涉税信息尽职调查管理办法》的发布,对于CRS政策落地又推进了一步;8月31日,《个人所得税法》修订案通过,其中对于部分高净值个人的财富规划将产生直接影响。在此之前,很多高净值人士出于隐蔽财产和税务筹划的考虑,采用离岸家族信托的架构。CRS政策出台后,这两大传统功能将无法再发挥作用,高净值人士会倾向于将更多的私人资产留在境内,这对中国境内家族信托业务会有重大的促进作用。

(三)从被动资金管理模式到独立客户模式

目前国内的家族信托主要客户渠道有私人银行、保险公司和信托公司独立开发等,其中以私人银行主导、信托公司作为通道最为常见。由于私人银行部门具有客户和渠道优势,能够在现有金融产品的基础上,提供增值服务,满足高端客户的多元化需求。在整个家族信托交易结构中,信托公司处于事务管理服务的地位,承担受托责任。相对而言,信托公司在此类业务中处于比较被动的地位。随着家族信托迎来黄金发展期,信托公司积极筹备家族信托团队,独立建设渠道、开发客户,提高主动管理能力,家族信托的业务模式将出现更多独立客户,减轻对私人银行客户渠道的依赖。

(四)综合能力运用要求更高

目前家族信托的结构中,一般由大型信托公司担任受托人、银行独立账户托管、银监会监管、律所提供法律顾问,但这些是远远不够的。家族信托的核心功能是财富保护与传承,所以在家族信托设计中,不仅要精通信托法、金融相关法律,还需要熟悉婚姻法、继承法、公司法、合同法、物权法、税法甚至刑法等相关法律;同时,还要有丰富的诉讼实践、家族治理和财富传承经验,方能设计出经得起数十年甚至数代考验的信托方案。