2季度信托投资于房地产领域的产品1002款 环比增166款

摘要 金融界信托频道讯18年2季度64家信托公司发行了3357款集合信托产品,发行数量增加198款,增幅为6.27%,四川信托发行了553款,位列第一。其中投资于房地产领域的信托产品从数量及预期收益率来看都位居最高,数量为1002款产品,收益率可达8.45%。发行数量增加,预期收益率略有上升本季度共有64

金融界信托频道讯 18年2季度64家信托公司发行了3357款集合信托产品,发行数量增加198款,增幅为6.27%,四川信托发行了553款,位列第一。其中投资于房地产领域的信托产品从数量及预期收益率来看都位居最高,数量为1002款产品,收益率可达8.45%。

发行数量增加,预期收益率略有上升

本季度共有64家信托公司发行了3357款集合信托产品(包含根据成立日期推算的发行产品),发行数量增加198款,增幅为6.27%。其中,四川信托发行了553款,列第一;中航信托发行了275款,列第二;外贸信托发行了229款,列第三;民生信托发行了225款,列第四。前四位信托公司发行的信托产品总计1282款,占比38.19%,占比环比上升8.46个百分点。

图表1:最近三年集合资金信托产品发行情况

资料来源:普益标准

从产品期限看,在已公布期限的2531款产品中,1年期至2年期(不含)产品发行了1451款,占比43.22%,占比环比上升13.27个百分点;2年期至3年期(不含)产品发行了931款,占比27.73%,占比环比回落0.35个百分点;3年期以上产品发行了149款,占比4.44%,占比环比回落1.26个百分点。

图表2:最近三年集合资金信托产品期限结构

资料来源:普益标准

本季度投资于各个领域的信托产品收益率总体略有上升。其中,房地产领域1至2(不含)年期产品平均最高预期收益率环比上升0.30个百分点至8.1%,2至3(不含)年期产品平均最高预期收益率环比上升0.18个百分点至8.45%,3年期及以上产品平均最高预期收益率环比上升0.27个百分点至8.19%;工商企业领域1至2(不含)年期产品平均最高预期收益率环比上升0.22个百分点至7.86%;2至3(不含)年期产品平均最高预期收益率环比上升0.26个百分点至8.41%,3年期及以上产品平均最高预期收益率环比回落0.64个百分点至7.25%;基础设施领域,1至2(不含)年期产品平均最高预期收益率环比上升0.61个百分点至8.06%,2至3(不含)年期产品平均最高预期收益率环比上升0.33个百分点至8.44%,3年期及以上产品的平均最高预期收益率环比上升0.31个百分点至8.67%;金融领域1至2(不含)年期产品平均最高预期收益率环比回落0.1个百分点至7.63%,2至3(不含)年期产品平均最高预期收益率环比上升0.02个百分点至8.35%,3年期及以上产品的平均最高预期收益率环比上升0.71个百分点至7.92%。

图表3:本季度各领域不同期限类型产品平均预期收益

资料来源:普益标准

从资金运用领域看(图表4),投资于房地产领域的产品1002款,环比增加166款,占比上升3.39个百分点;投资于工商企业领域的产品439款,环比增加106款,占比上升2.54个百分点;投资于基础设施领域的产品498款,环比增加24款,占比回落0.17个百分点;投资于证券投资领域的产品290款,环比减少140款,占比回落4.97个百分点;投资于金融领域的产品622款,环比增加164款,占比上升4.03个百分点;投资于其他领域的产品506款,环比减少122款,占比回落4.81个百分点。

图表4:本季度发行产品资金运用领域环比数据

资料来源:普益标准

从资金运用方式看(图表5),债权投资类产品1082款,环比增加13款,占比回落1.61个百分点;物权投资类产品1253款,环比增加454款,占比上升12.03个百分点;证券投资类产品294款,环比减少143款,占比回落5.07个百分点;股权投资类产品197款,环比增加22款,占比上升0.33个百分点;组合运用类产品131款,环比减少17款,占比回落0.79个百分点;其他类产品400款,环比减少131款,占比回落4.89个百分点。

图表5:本季度发行产品资金运用方式环比数据

资料来源:普益标准

成立数量减少,实际募集规模上升

本季度共有53家信托公司成立了2989款集合信托产品,成立数量环比减少104款,降幅为3.36%,共募集资金3358.08亿元(不包括未公布募集规模的产品),环比增加416.35亿元,增幅为14.15%。在成立的2989款产品中,公布募集规模的产品有2477款,占比为82.87%,环比增加154款,增幅为6.63%。平均每款信托产品募集规模为1.36亿元,环比增加0.09亿元,增幅为6.75%。

图表6:最近三年集合信托产品成立情况

资料来源:普益标准

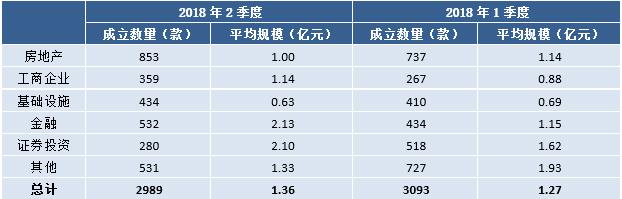

从资金运用领域看(图表7),投资于房地产领域的产品853款,环比增加116款,占比回落1.91个百分点;投资于工商企业领域的产品359款,环比增加92款,占比上升2.85个百分点;投资于基础设施领域的产品434款,环比增加24款,占比回落5.27个百分点;投资于金融领域的产品532款,环比增加98款,占比上升11.75个百分点;投资于证券投资领域的产品280款,环比减少238款,占比回落11.34个百分点;投资于其他领域的产品531款,环比减少196款,占比回落3.91个百分点。

成立规模方面,房地产领域产品平均成立规模为1.00亿元,环比回落12.25%;工商企业领域产品平均成立规模为1.14亿元,环比上升29.97%;基础设施领域产品平均成立规模为0.63亿元,环比下降8.04%;金融领域产品平均成立规模为2.13亿元,环比上升85.45%;证券投资领域产品平均成立规模为2.1亿元,环比上升29.71%;其他领域产品平均成立规模为1.33亿元,环比下降31.26%。

图表7:本季度成立产品资金运用领域环比数据

资料来源:普益标准

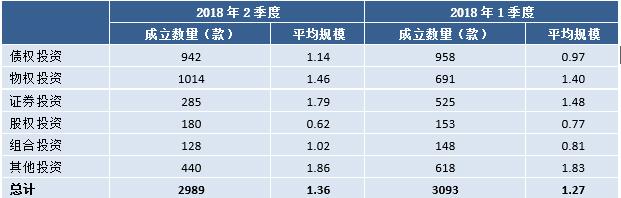

从资金运用方式看(图表8),债权投资类产品942款,环比减少16款,占比上升0.55个百分点;物权投资类产品1014款,环比增加323款,占比上升11.58个百分点;证券投资类产品285款,环比减少240款,占比回落7.44个百分点;股权投资类产品180款,环比增加27款,占比上升1.07个百分点;组合运用类产品128款,环比减少20款,占比减少0.5个百分点;其他类产品440款,环比减少178款,占比回落5.26个百分点。

成立规模方面,债权投资产品平均成立规模为1.14亿元,环比上升17.30%;物权投资类产品平均成立规模为1.46亿元,环比上升4.56%;证券投资类产品平均成立规模为1.79亿元,环比上升20.88%;股权投资类产品平均成立规模为0.62亿元,环比下降20.01%;组合运用类产品平均成立规模为1.02亿元,环比上升26.36%;其他类产品平均成立规模为1.86亿元,环比上升1.63%。

图表8:本季度成立产品资金运用方式环比数据

资料来源:普益标准

58家信托公司的989款产品应到期清算

本季度共有58家信托公司的989品应到期清算。从应到期规模来看,公布规模的应到期产品共有895款,应到期总规模为1627.29亿元。其中房地产类产品167款,应到期规模为239.22亿元;工商企业类产品152款,应到期规模为239.30亿元;基础产业类产品95款,应到期规模134.32亿元;金融机构类产品270款,应到期规模为412.55亿元;证券投资类产品188款,应到期规模为238.75亿元;其他类产品117款,应到期规模为363.16亿元。

图表9:本季度应到期产品规模分布数据

资料来源:普益标准

从资金运用领域看,工商企业领域产品152款、证券投资领域产品188款、房地产领域产品167款、金融领域产品270款、基础设施领域产品95款、其他领域产品117款。从资金运用方式看,权益投资类产品250款、证券投资类产品188款、债权运用类产品302款、股权投资类产品39款、其他类产品112款,组合运用类产品98款。

图表1:本季度应到期信托产品资金运用领域分布

资料来源:普益标准

图表2:本季度应到期信托产品资金运用方式分布

资料来源:普益标准