解码A股新毒瘤:业绩承诺不靠谱害谁?

摘要 【解码A股市场新毒瘤:业绩承诺不靠谱害了谁?】在A股市场,并购重组为多数投资者所喜闻乐见,因市场随后往往对上市公司股价展开炒作。这一点,在“牛市+业绩承诺”的催化下,表现得尤为酣畅淋漓。因此,仅去年就有527家A股公司在并购时附带业绩承诺。(每日经济新闻)【编者按】在A股市场,并购重组为多数投资者所

【解码A股市场新毒瘤:业绩承诺不靠谱害了谁?】在A股市场,并购重组为多数投资者所喜闻乐见,因市场随后往往对上市公司股价展开炒作。这一点,在“牛市+业绩承诺”的催化下,表现得尤为酣畅淋漓。因此,仅去年就有527家A股公司在并购时附带业绩承诺。(每日经济新闻)

【编者按】

在A股市场,并购重组为多数投资者所喜闻乐见,因市场随后往往对上市公司股价展开炒作。这一点,在“牛市+业绩承诺”的催化下,表现得尤为酣畅淋漓。因此,仅去年就有527家A股公司在并购时附带业绩承诺。

不过,在业绩承诺不能兑现时,当初的“馅饼”则会变成“陷阱”。数据显示,去年有107家公司业绩承诺不达标,其中有23家达标率甚至不足10%,更有甚者重组标的严重亏损,对上市公司构成沉重负担。

在这个时候,上市公司方面要做的不过是赶紧找块“遮羞布”来搪塞,而普通投资者则往往要承担真真切切的损失。

也许上市公司的理由都很充分,也许如此多的业绩承诺不达标确实是经济转型调结构所必须经历的痛,但回想当初相关方作出承诺时的豪言壮语,这种痛似乎不应该单单由投资者来背负。

A股并购潮变爽约劫 23家公司业绩承诺兑现不足10%

527家公司并购重组,107家公司业绩承诺不达标,其中23家公司承诺完成率不足10%。这就是2015年A股上市公司并购重组潮背后的真实困惑!

日前,宝哥在研究上市公司2015年年报时发现,越来越多的上市公司因不能完成业绩承诺(盈利预测)而致歉,越来越多的上市公司正在试图变更并购对象当年作出的承诺。曾经的并购重组潮变成了业绩爽约劫,这背后一个个的真实案例,不但让产业资本汗颜,更让部分投资者损失惨重。

那么,上市公司在作出并购决定时,对盈利前景的分析为何会出现重大偏差?中介机构对并购资产高溢价的分析,现在又该作何解释?对此,每经投资宝展开了深入研究。

盈利预测“放卫星”

来自中信证券分析师林小驰的最新统计数据显示,2015年,A股市场涉及业绩承诺的上市公司共有527家,而当年共有107家上市公司发生业绩承诺不达标记录,占2015年所有涉及业绩承诺事项上市公司总数的20.3%。

根据以上数据,2015年并购重组涉及的业绩承诺事项的完成率接近80%。不难看出,整体完成情况应属良好。但是对不能完成业绩承诺的公司进行仔细研究后也不难发现,不少公司的业绩承诺距其当初许下的“诺言”实在相差太远,对于这部分公司而言,当初信誓旦旦许下的一纸业绩承诺无疑沦为了一张“废纸”。

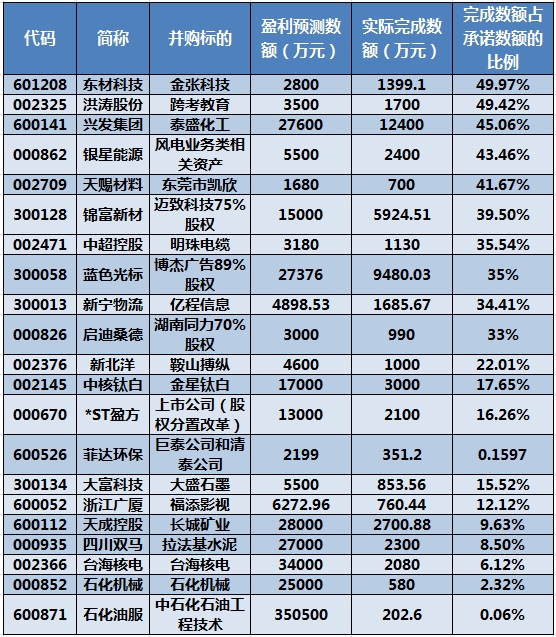

据每经投资宝不完全统计,2015年并购标的业绩承诺完成率不足50%的上市公司共有40家,占业绩不达标上市公司总数的37.4%;此外,完成率不到10%的上市公司共有23家,占业绩不达标上市公司总数的21.5%。值得一提的是,在完成率不足10%的公司中,包括不少当年实现净利润数为零甚至为负的公司。

那么对于上市公司业绩承诺不达标的现象,业内人士是如何看待的呢?又为什么会出现如此之多业绩承诺严重不达标的公司呢?

知名经济学家宋清辉认为,作为公众公司,上市公司作出的承诺应该“一诺千金”,未兑现承诺的上市公司应想办法抓紧时间兑现,给投资者一个明确说法,否则投资者的质疑声会伤害到公司的“商誉”和投资者对企业股票的信心。

宋清辉进一步分析道,每年不能完成业绩承诺的上市公司有很多,其中的原因主要在于三个方面:一是公司经营策略调整的影响,如上市公司提高产品的销售价格之后,公司的销售收入会受到较大影响;二是某些行业受国内外宏观经济环境影响较大,在经济低迷时期实现承诺业绩的难度自然增大,例如钢铁、煤炭、有色、化工、采掘、建材等传统周期性行业;三是其他因素,如产品延迟交货,导致未能确认收入。

致歉、更改承诺公告频现

根据《上市公司重大资产重组管理办法》第五十四条规定,重大资产重组实施完毕后,凡不属于上市公司管理层事前无法获知且事后无法控制的原因,上市公司或者购买资产实现的利润未达到盈利预测报告或者资产评估报告预测金额的80%,或者实际运营情况与重大资产重组报告书中管理层讨论与分析部分存在较大差距的,上市公司的董事长、总经理以及对此承担相应责任的会计师事务所、财务顾问、资产评估机构及其从业人员应当在上市公司披露年度报告的同时,在同一报刊上作出解释,并向投资者公开道歉;实现利润未达到预测金额50%的,可以对上市公司、相关机构及其责任人员采取监管谈话、出具警示函、责令定期报告等监管措施。

因此,在2015年年度报告的披露过程中,业绩承诺未达标上市公司的致歉公告便成为一道备受投资者关注的“风景线”。包括石化机械、银星能源、英飞拓等在内的多家上市公司表示,由于相关因素的影响,公司2015年未能完成业绩承诺。对此,公司董事长、总经理表示深感遗憾,并向广大投资者诚恳致歉。

另外,还有部分上市公司在出现业绩承诺不达标的情况后,不仅根据相关规定发布了致歉公告,并且还采取了更改当初业绩承诺的办法来“抚慰”投资者。

比如建设机械,公司在4月9日发布公告称,与董事、副总经理、股东王志荣拟签订新的业绩补偿协议,将业绩承诺期内每个年度单独测算和补偿改为三个年度届满时一次性测算和补偿,业绩承诺总额不变。公司表示,天成机械(建设机械的并购标的)的主要管理者履行了勤勉尽责的义务,如此次王志荣履行原承诺责任,则会对其造成较大心理负担,影响其生产经营积极性,并容易导致王志荣以牺牲天成机械长远发展为代价而刻意追求短期利益。另外,除建设机械外,菲达环保、美丽生态、合力泰、*ST宇顺等公司也对最初立下的业绩承诺进行了修改。

宋清辉表示,上市公司业绩承诺不达标,监管部门应该及时出具监管函,严加问询以防范出现伤害投资者利益的风险发生。种种迹象表明,监管层对缺乏支撑的业绩承诺容忍度在降低。实际上,每经投资宝注意到,近期包括中安消、斯太尔等在内的多家上市公司均因业绩承诺不达标问题被监管层出具监管函。

变脸能力哪家强?细数业绩承诺爽约N宗最

业绩承诺本是上市公司约束交易对手、保证收购标的质量和持续发展能力的手段之一,但昔日许下的一纸承诺,一旦遭遇爽约,则将会给上市公司及交易各方带来不少尴尬。

综观2015年涉及收购标的业绩考核的上市公司,业绩承诺爽约的案例超过百家。其中的一些案例可谓颇具代表性:业绩完成比例低至近-600%、并购标的超八成变脸、昔日溢价38倍收购股权2015年的完成率却仅有7成……每经投资宝为此梳理出业绩承诺爽约的几宗“最”。

“变脸王”新阳洲公司

——完成比例低至近-600%

在2015年收购标的业绩爽约的100多家上市公司中,中水渔业收购的厦门新阳洲水产品工贸有限公司(以下简称新阳洲公司)称得上“变脸王”。

2014年底,中水渔业宣布收购新阳洲公司55%股权,相应收购价格为2.2亿元。而彼时交易对手承诺新阳洲公司2015年净利润为4324万元。

不过,标的公司新阳洲公司最终未能如当时的美好预期一般实现利润,反而在2015年巨亏2.57亿元,与此前承诺的数额相差近3亿元,实现率更是仅有-593.53%。

对于新阳洲公司业绩不达标的原因,上市公司也给出了理由:“新阳洲公司原控股股东张福赐涉嫌占用巨额资金影响,导致新阳洲公司现金流量严重不足,生产经营基本停滞。”

不仅如此,上市公司的净利润也因此受到拖累,出现了近5年来的首次亏损。值得注意的是,中水渔业去年前三季度尚盈利1246万元,但2015年全年的净利润则为-2.4亿元。受新阳洲公司原控股股东张福赐涉嫌占用巨额资金影响,上市公司对应收账款计提坏账准备2.63亿元,这也成为中水渔业去年出现亏损的重要原因之一。

变脸比例最大

——并购标的超八成变脸

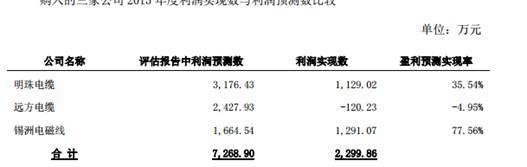

在每经投资宝统计的沪深两市标的业绩变脸公司中,还有一些上市公司出现了多个收购标的业绩均不达标的情况。比如,中超控股此前收购了7个标的,除一个标的没有业绩承诺外,有业绩承诺的6个标的2015年有5个都未能达标,占比超八成。

中超控股先后两次非公开发行共收购了7家公司的股权:收购明珠电缆44.00%的股权并增资7.00%、收购远方电缆51.00%的股权、收购锡洲电磁线有限公司35.00%的股权并增资16.00%、收购长峰电缆65.00%的股权、收购恒汇电缆51.00%的股权、收购虹峰电缆51.00%的股权、收购上鸿润合金51.00%的股权。

公告显示,由于上鸿润合金目前处于亏损状态,而本次收购上鸿润合金51%股权的作价远低于评估值,因此上鸿润合金的股东未对其未来的业绩进行承诺。

值得注意的是,根据公司公告披露,明珠电缆、远方电缆、锡洲电磁线、长峰电缆、恒汇电缆、虹峰电缆在当初的评估报告中的利润预测数分别为3176.43万元、2427.93万元、1664.54万元、2000万元、2200万元和1000万元。而这6家公司在2015年的利润实现数分别为1129.02万元、-120.23万元、1291.07万元、1098.33万元、2419.88万元和7.76万元,盈利预测的实现率分别为35.54%、-4.95%、77.56%、54.9%、110%和0.78%。

也就是说,在中超控股近几年收购的这7家公司中,除没有业绩承诺的上鸿润合金外的6家公司中,仅恒汇电缆达到了当初的盈利预测,其余5家标的公司的盈利预测实现率均不足80%,“变脸”占比达八成。其中,实现率最小的甚至为负数。

溢价最高的变脸标的

——38倍溢价对应71%完成率

值得注意的是,在近年来的大量并购中,高溢价并购的不在少数。伴随高溢价的往往是高业绩承诺,这也为未来可能存在的业绩承诺爽约埋下了隐患。

掌趣科技此前收购了上游信息70%股权,收购时经收益法评估后的评估增值率高达3807.40%。

当时,评估机构对上游信息通过收益法和资产基础法两种方法进行了评估。最终,与大多数公司一样,评估机构选择了收益法的评估结果。根据当时的评估,收益法评估后的上游信息股东全部权益价值为12.29亿元,资产基础法评估后的股东全部权益价值为6987.12万元,两者差额超过11亿元,差异率为1658.71%。

而根据当时交易各方的协议,上游信息70%股权2015年的承诺业绩为1.56亿元。不过,上游信息2015年实际完成业绩1.11亿元(上游信息30%股权则刚刚完成了业绩承诺),上游信息70%股权业绩完成率仅为71%。

15家变脸

——计算机、通信和其他电子设备成重灾区

每经投资宝注意到,从收购标的业绩变脸上市公司所属行业看,“计算机、通信和其他电子设备制造行业”最多,共有合力泰、茂硕电源等15家上市公司上榜。

以英飞拓为例,上市公司此前斥资收购从事安防产品销售的Swann公司,2015年标的公司净利润仅为3045.30万元,与当初收购时的利润预测数5567.43万元相差2500余万元,实现率为54.70%;Swann公司扣非净利润为3044.15万元,与利润预测数同样有不小差距,其实现率仅为54.68%。

而同处计算机、通信和其他电子设备制造行业的*ST宇顺,其并购标的雅视科技在2015年业绩不仅没能达到当初的承诺,反而出现了亏损。

宏观经济成最大“遮羞布” 承诺未完成的另类理由也不少

在重组并购交易时,卖方承诺很豪气。但当“骨感”的现实摆在眼前,交易各方满满的信心早已经灰飞烟灭。彼时,如何为重组时夸下的盈利海口找到一块“遮羞布”,就成为重组各方面临的首要问题。

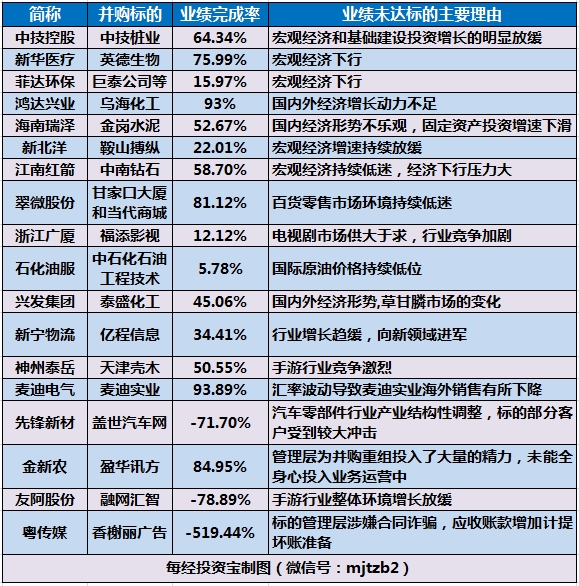

每经投资宝梳理后发现,“宏观经济下行、标的行业景气度低迷”等成为上市公司主要的辩解理由。此外,譬如遭遇诈骗、重组谈判影响了经营等另类原因也“鱼贯而出”。

传统行业:经济下行惹的祸

每经投资宝注意到,在大部分上市公司针对并购标的业绩承诺未完成的解释中,“宏观经济下行”几乎是必提的缘由。合计有超过20家公司表示,“宏观经济下行”是其并购标的业绩没有达标的最大因素。

综合来看,这些上市公司收购的标的主要都归属于化工、水泥、建材、园林、机械等传统行业。鉴于传统行业多为资金密集与劳动密集型产业,与宏观经济之间的关联性的确很高。从这一点而言,这个解释倒也情有可原。但令不少投资者质疑的是,并购各方在交易之时的豪言壮语。

中技控股极具代表性。2013年,中技控股发行2.17亿股股份,收购了颜静刚等持有的中技桩业92.95%股权。交易方向上市公司承诺,同意并确认中技桩业2013~2015年度归属于持股比例92.95%股东的扣非后的预测净利润为9073.44万元、1.49亿元和2.32亿元。若业绩不达标,则进行补偿。

每经投资宝注意到,中技桩业仅在2013年实现了业绩承诺,2014年、2015年连续两年出现业绩缺口。其中,2015年的完成率只有64.34%。对于业绩不达标,中技控股认为,2015年中国GDP总量同比增长6.9%,创25年最低水平。宏观经济增长的放缓,加之工业、制造业处于调整转型期,带动全国固定资产投资,尤其是房地产和基础设施建设投资增速大幅下降。由此造成基础建材产品水泥、钢材的需求出现萎缩,影响了中技桩业的收入。

需要指出的是,2013年5月,中技控股披露并购中技桩业的重组预案。对于标的估值采用收益法评估且评估增值高达99.5%的原因,预案曾表示,中技桩业预制混凝土桩的下游直接相关行业是建筑业,下游主要间接相关行业是房地产业、工业、交通基础设施(包括公路、铁路和港口)和市政工程等行业。这些行业投资潜力大,预制混凝土桩行业未来市场前景广阔。现实与预想的差距,只能让人感叹中技控股当初太乐观。

令人意外的是,银行这个曾被认为是包赚不赔的行业,竟然也因“宏观经济下行”成为“弱势群体”。此前,鲁银投资于2013年以拥有的部分资产,换入莱芜钢铁集团持有的莱商银行4.98%股权。莱芜钢铁集团承诺莱商银行2012年11月~12月至2015年的净利润累计达27.29亿元。不过,莱商银行在承诺期只实现了14.17亿元的净利润,业绩承诺完成率为51.93%。其中,2015年度的完成率只有20.64%。

对于莱商银行的业绩情况,鲁银投资曾发布致歉公告称,莱商银行经营主要受宏观经济复苏缓慢,结构调整艰难推进,固定资产投资增速处于低位,企业经营不景气等因素影响,导致贷款需求下降。此外,人民银行连续降息及利率市场化进程加快、不良贷款率增加也是不利因素之一。

事实上,总体而言,城商行2015年的业绩表现颇为亮眼。南京银行去年盈利同比增长24.82%、宁波银行盈利同比增长16.3%;北京银行、郑州银行也均实现了一定幅度的增长。对于莱商银行业绩颓势,评估机构中联资产评估集团作出的情况说明,或许才真正透露出了玄机。据悉,在莱芜当地市场,钢铁企业是重要客户,但钢铁企业受宏观经济影响不景气,导致莱商银行不良贷款率增加。由此,该银行在近两年确认了大量的资产减值损失,直接导致净利润大幅下降。

跨界并购归咎行业变化

还记得前两年A股火爆的并购重组,上市公司争相谋求跨界转型。并购的对象中,影视、手游等行业成为香馍馍,高业绩承诺让二级市场产生了高预期,股价也齐齐直线大涨。不过,随着时间的推移,一些并购标的开始暴露其真实成色。上市公司本以为抱来的是会下金蛋的鸡,没想到却变成了不会下蛋的赔钱货。面对不达标的业绩,交易各方多将责任归咎于行业竞争加剧等因素。

2014年度,浙江广厦与控股股东广厦控股董事长楼明之妻卢英英等签署《资产置换协议》。上市公司以持有的华侨饭店股权、蓝天白云会展中心股权与上述人等持有的福添影视100%股权进行置换。

上市公司希望借此剥离低效亏损资产,注入经营效益好、盈利能力强的轻资产文化影视类公司,为公司未来发展创造新的利润增长点。福添影视股东当时承诺,福添影视2014~2016年将分别实现不低于5221.77万元、6272.96万元和7815.31万元的扣非净利润。

考虑到浙江广厦每年区区几千万元的利润,这份业绩承诺当然很有诱惑力。然而,遗憾的是,福添影视2014年仅实现了3663.34万元的净利润,比盈利预测数少了1558.43万元;2015年更是只有760.44万元,较盈利预测数少了5512.52万元。对于业绩大幅低于盈利预测,上市公司均解释为:受政策影响,电视剧市场供大于求;同时,电视台购片价格下滑明显,导致福添影视发行收入减少。

再如新宁物流跨界并购亿程信息。公司于2015年通过发行股份方式购买了亿程信息100%股权,交易金额达7.2亿元。相较其归属于母公司股东的账面净资产,亿程信息的评估增值率为342.77%。该公司主营业务为提供车辆卫星定位运营服务及配套软硬件。与新宁物流“电子元器件保税仓储”的本行显然“大相径庭”。

虽然亿程信息估值溢价不菲,且与自身处于不同行业,但新宁物流仍执意收购。公司当时表示,卫星导航定位服务产业为国家鼓励大力发展产业,未来前景广阔。

同时,曾卓、罗娟等交易对手承诺,亿程信息2014~2017年的扣非净利润不低于3655.64万元、4898.53万元、7130.46万元和9037.22万元。不菲的业绩承诺,或许在一定程度上增加了新宁物流的信心。

不过,在2014年业绩刚好达标后(3669.57万元),亿程信息在并购完成当年(2015年)业绩便出现大滑坡。该公司当期盈利只有1685.67万元,业绩承诺完成率只有34.41%。

在盈利实现说明公告中,新宁物流表示,行业增长趋缓,竞争加剧,生产要素成本上涨,新产品尚未达到规模效应是亿程信息业绩未达标的主要原因。

有分析人士认为对运营良好的公司来说,大规模的并购重组,尤其是跨界并购,并不能视为绝对的利好。毕竟,跨界意味着上市公司需要对并购标的业务进行整合,双方能否发挥协同性存在不确定性,这可能会增加公司经营风险。产业链并购多少还知根知底,跨界并购则难免“人生地不熟”,有时出了天价还可能碰上蚀本买卖。

诈骗等另类理由层出不穷

值得一提的是,与上述“正常”理由相比,部分上市公司给出的理由独树一帜。这里面包括汇兑出现损失、重组标的遭遇诈骗、标的管理层因洽谈重组耗费了精力等。种种解释均有让人眼前一亮的感觉。

2014年8月,天业股份实施完成了发行股份购买资产并募集配套资金暨关联交易事项。公司向天业集团发行1.6亿股股份购买其持有的天业黄金90%股权。当时,天业黄金90%股权预估值达12.99亿元。但由于国际黄金价格当时正持续下跌,加上天业黄金自身处于亏损状态,天业股份这份重组方案并不被市场看好,公司股价在短暂上涨后大幅下挫。此后,国际金价持续萎靡,标的资产评估值也不得不几经调整。2014年4月,重组方案终于得到证监会批准,并于同年8月完成。

值得一提的是,在天业黄金2010~2013年业绩均大额亏损的情况下,会计师事务所及天业集团均对其作出了较为乐观的盈利预测。从实际情况来看,天业黄金2014年、2015年的实际业绩均未能达到预测水准。

对此,天业股份表示,国际金价下跌,设备处理效率下跌、汇率波动、停电是盈利预测失准的原因,其中,澳元兑人民币年均汇率下跌成为2015年的唯一解释。

此外,针对并购标的业绩未达标一事,英飞拓、麦迪电气也拿出了相似的解释。

与“汇率”这种天灾相比,粤传媒则是遭遇了人祸。

2014年,粤传媒及其全资子公司广州日报新媒体以现金及发行股份的方式,作价4.5亿元收购香榭丽传媒100%股权。彼时,叶玫等20名交易对方承诺,香榭丽传媒2014~2016年的扣非后净利润应分别不低于5683万元、6870万元和8156万元。

业绩承诺显示,香榭丽传媒2011年实现营业收入1.74亿元,净利润3647万元;2012年实现营业收入2.4亿元,净利润3695万元。显然,想完成业绩承诺,香榭丽传媒需要继续努力。

然而,香榭丽传媒2014年扣非后净利润为5075.02万元,仅完成了业绩承诺的89.3%。2015年度,香榭丽传媒的净利润竟然巨亏3.74亿元,实际完成率为-544.78%。

对于未能完成盈利承诺的原因,粤传媒表示,因叶玫等人涉嫌合同诈骗,导致香榭丽传媒遭遇诸多不确定性,公司为此对标的公司2015年收入中的9300.71万元予以冲回。同时,本着谨慎性原则,对香榭丽传媒的应收账款计提了21794.25万元坏账准备。

上述分析人士表示,重组并购交易相关方当初以高业绩承诺来抓人眼球,对于盈利预测的可行性缺乏深入的评估,容易导致业绩“地雷”出现。

部分原因汇总:

业绩预测“放卫星”助推高溢价 并购重组后遗症频发

导语:近年来,A股并购频频发生超高溢价的现象。业绩预测“放卫星”在一定程度上助推了高溢价,而动辄百倍估值隐藏的业绩预测不达标,也在2015年年报披露密集期浮出水面。

此外,2013年以来,由于并购市场火爆,商誉总值与日俱增。与上市公司高溢价和高业绩承诺的外延式并购伴生的,是并购标的无法达到预期收益造成的商誉减值计提。除了商誉减值及业绩纠纷外,每经投资宝了解到,多家上市公司拟通过更改业绩承诺的补偿方式来逃脱责任。

2016年3月唐德影视的一则公告引爆了资本圈,该公司拟溢价逾4亿元收购范冰冰名下一家去年才成立、注册资本仅300万的公司51%股权,如此高溢价的收购也使得唐德影视尚未披露重组预案便遭交易所问询。

实际上,高溢价收购在A股市场并不少见。数据显示,从2014年1月1日至2016年5月15日,约有521家完成了重大重组事项,其中完美环球、赤峰黄金收购标的的估值均溢价超过百倍。

业绩预测是估值帮凶

2016年4月27日完美环球发布交易实施情况报告,宣告收购交易已完成。该公司以发行股份的方式购买完美数字科技和石河子骏扬合计持有的完美世界100%股权,交易对价为120亿元。此次交易采用收益法评估,截至评估基准日2015年9月30日,完美世界合并报表归属于母公司股东净资产账面价值为2913.34万元,企业股东全部权益评估值为 120.33亿元,溢价高达412倍。

完美世界此前作为一家游戏公司在纳斯达克上市,2015年4月该公司宣布与公司创始人兼董事长池宇峰关联公司Perfect Peony Holding Company Limited及后者全资子公司Perfect World Merger Company Limited签署合并协议,以每股20.20美元现金实现私有化。由于该交易并没有导致公司控制权的变化,不属于借壳上市。

每经投资宝注意到,交易对方承诺交易标的2016年、2017年、2018年净利润金额不低于7.55亿、9.88亿、11.98亿元,而完美世界2013年、2014年、2015年1~9月归属于母公司所有者的净利润为4.99亿、4.61亿、-2.01亿元。由于2015年1~9月完美世界私有化和高管持股平台入资完美世界,导致产生了较大金额的股份支付费用。

目前大多数上市公司重组并购都是采用收益法,而收益法在很大程度上都会考虑标的业绩承诺。一般来说,收益法是通过将预期收益资本化或者折现进而确定评估对象价值的评估方法,因而高额的业绩承诺有可能推高估值。

无独有偶,2015年12月2日,赤峰黄金宣布通过全资子公司吉隆矿业以现金方式购买中和实业持有的五龙黄金100%股权的交易完成,截至评估基准日2013年3月31日,五龙黄金经审计后账面净资产合计为356.39万元,评估值为6.26亿元,溢价高达174.64倍。该公司发布公告表示,增值率较高主要原因是中和实业收购五龙黄金时未按照当时的评估值对五龙黄金进行账务调整,而是延续了原历史成本记账基础,实际上增值率仅为280.95%。

业绩预测成“镜花水月”

纵观近年的重组并购,交易标的业绩预测看上去似乎都很美好,但实际上有些公司的业绩预测就如“镜花水月”,看得到摸不着。

数据显示,2015年未完成业绩承诺中溢价收购最高的前三家公司分别是掌趣科技、拓维信息和锦富新材。

下图为这三家公司并购重组的交易信息:

每经投资宝了解到,上游信息交易对方刘智君、田寒松、马晓光、朱晔、至高投资承诺,上游信息2013年、2014年、2015年、2016年度实现的净利润(合并报表中扣除非经常性损益后归属于母公司股东的净利润)分别不低于0.75亿元、1.25亿元、1.56亿元、1.90亿元。此次交易中上游信息整体估值为12.28亿元,与其账面价值3144.89万元相比溢价高达38倍。

大华会计师事务所出具的审计报告显示,上游信息2015年度实现属于母公司股东的净利润(扣除非经常性损益)为1.11亿元,达标率仅为71.26%。其2013年达标率为105.63%,2014年达标率为82.03%,2013年、2014年、2015年累计净利润完成比例为82.28%。

拓维信息于2014年开始进行收购的火溶信息同样没有完成其2015年业绩承诺。

2015年1月26日拓维信息宣布交易完成,其向王伟峰、魏坤、李彬、原禾创业、青松投资和朱剑凌非公开发行股份并支付现金购买其持有的火溶信息90%股权,对价为8.1亿元。此次交易中火溶信息90%股权的估值溢价高达30倍。

公告指出,交易对手承诺火溶信息2014年度、2015年度、2016年度合并报表中扣除非经常性损益后归属于母公司股东的净利润分别不低于6000万元、7800万元、9750万元。经审计,火溶信息2015年度净利润为6657.4万元,扣除非经常性损益后的净利润为6415.56万元。标的公司2015年度净利润完成业绩承诺的82.25%。

至于迈致科技,其2015年承诺归属于母公司股东的净利润(扣除非经常性损益)不低于1.5亿元。经审计,其2015年扣除非经常性损益后的净利润仅为5924.51万,完成数额占承诺数额的比例仅为39.50%。逾24倍的高溢价,业绩如此不如意,看似美好的盈利预测实际上却是镜花水月。

该公司在公告中表示,2015年业绩承诺未实现的原因为智能消费电子行业产品创新程度逐渐降低、同质化竞争严重、市场需求增长已明显放缓,其2015年的检测治具整机出货量与销售金额出现了明显下滑。

高溢价并购后遗症频发

攀升的商誉数值同样在会计报表上勾勒出高溢价并购不断的市场景象。

2013年以来,并购市场屡攀高峰,商誉总值与日俱增。与上市公司高溢价和高业绩承诺的外延式并购伴生的,是并购标的无法达到预期收益造成的商誉减值计提。

此前多家上市公司在年报季前后接连披露计提商誉减值准备公告,一些上市公司因商誉计提减值准备后,业绩受到影响,甚至出现由盈转亏的情况。数据显示,有245家上市公司在2015年年报中进行了商誉计提减值。

下图为前十家2015年商誉减值最高的公司信息:

特变电工因一收购案,连续三年计提商誉减值准备。2011年其全资子公司收购上海中发超高压电器有限公司51%股权,而在收购完成后的2013年、2014年公司对收购标的商誉分别计提了减值准备1653.32万元、2385.42万元。根据公告,2015年特变电工对其商誉再次进行减值测试,对剩余商誉全额计提减值准备7371.38万元。这意味着,此前确认的1.14亿元商誉已经全部被计提完毕。

综艺股份也在2016年4月9日发布了关于计提资产减值准备的公告。该公司在2014年并购了四家从事互联网彩票业务的公司,合计支付了股权收购款34266万元,合并成本超过按权益比例获得的可辨认净资产公允价值的差额28280.53万元,这些差额分别确认为与四家公司相关的商誉。由于其中三家北京盈彩、上海量彩、上海好炫在2015年未完成业绩承诺,交易标的估值发生变化,综艺股份对四家公司商誉分别进行计提减值准备。

深交所在分析报告中也明确提及,“并购重组形成的大额商誉,也给少数上市公司未来业绩带来较大的不确定性。”

前几日市场热议的蓝色光标同样也是由于持续并购导致企业商誉大增,2015年博杰广告商誉减值1.09亿元,无形资产减值6亿元。也从很大程度上“助推”了蓝色光标走向2015年产生商誉减值2.05亿元、无形资产减值7.11亿元,合计减值9亿元的不利局面。

5月10日蓝色光标被上海证券报爆出存在“抽屉协议”,其导火线来源于蓝色光标发布的一则“关于博杰广告2015年度未达成业绩承诺暨相应股份补偿的公告”。

博杰广告2013年实际净利润2.32亿元左右,较承诺利润超额12%;2014年实际净利润2.83亿元左右,超额近19%,成为蓝色光标的利润来源“大户”。但是好景不长,博杰广告2015年实现净利润仅9060.47万元,仅为承诺利润数的1/3。由于业绩不达标,博杰广告创始人李芃触发补偿机制,而这,恰巧是李芃及博萌投资无法接受的补偿。

2014年蓝色光标自李芃手中收回了博杰广告的经营权,李芃认为这实际变更了购买资产协议书中涉及业绩承诺的履行基础,业绩补偿也失去了相应的前提及事实基础。双方针对业绩补偿无法统一意见。

除了商誉减值及业绩纠纷外,更改业绩承诺频现也进一步显现了高溢价并购的弊端。

深交所的报告指出,在经济大环境和其他因素的综合影响下,2015年出现了一些公司未能履行业绩承诺的现象,甚至有个别公司通过更改承诺的方式逃避责任。

据每经投资宝不完全统计,深华新、菲达环保等多家上市公司拟通过更改业绩承诺的补偿方式来逃脱责任,深华新收购标的资产八达园林2015年只完成承诺业绩的54%,补偿责任主体提出将补偿期限由2015年至2017年调整为2016年至2019年;而菲达环保则选择了降低2015年承诺金额延长承诺期限的方式。此外,华伍股份、东材科技将业绩承诺期由“每年”改为“累计”。