“巨无霸”的缤纷时代:百亿级重组盛宴开启

摘要 【“巨无霸”的缤纷时代:百亿级重组盛宴开启】据统计,今年前四个月,已有13家上市公司披露交易价值突破百亿的重组方案,是去年同期的三倍以上,交易总价值高达近2400亿元。这场由中概股回归、A股公司出海大并购构成的资本盛宴,无疑会对中国资本市场产生深远影响,这既是资产证券化的过程,也是产业全球化的征程。

【“巨无霸”的缤纷时代:百亿级重组盛宴开启】据统计,今年前四个月,已有13家上市公司披露交易价值突破百亿的重组方案,是去年同期的三倍以上,交易总价值高达近2400亿元。这场由中概股回归、A股公司出海大并购构成的资本盛宴,无疑会对中国资本市场产生深远影响,这既是资产证券化的过程,也是产业全球化的征程。(上海证券报)

十亿级并购已成寻常事,百亿级重组时代正悄然开启。

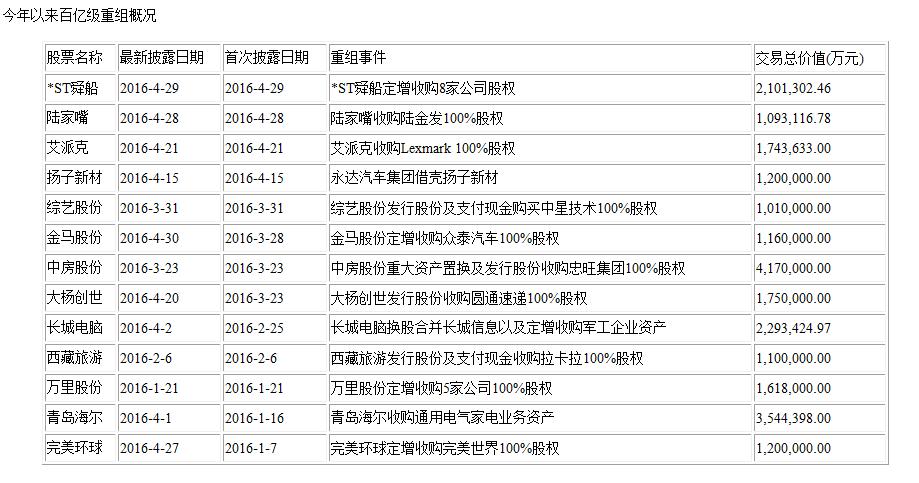

据统计,今年前四个月,已有13家上市公司披露交易价值突破百亿的重组方案,是去年同期的三倍以上,交易总价值高达近2400亿元。这场由中概股回归、A股公司出海大并购构成的资本盛宴,无疑会对中国资本市场产生深远影响,这既是资产证券化的过程,也是产业全球化的征程。

从另一个角度看,饕餮盛宴终有散场,潮水褪去裸泳者必将现形,一些以跳涨式业绩承诺撑起的百亿级重组,已经引起监管层重点关注。因此以理性视角审视这些百亿级重组,找寻真正的产业协同效应,或许才不失重组的真义。

“巨无霸”的缤纷时代

4月份密集的方案仅是年初至今“百亿重组”潮涌的缩影。数量迅速膨胀之时,重组方案设计思路也在翻新。

“从永达汽车借壳扬子新材到艾派克收购Lexmark,再到陆家嘴收购陆金发,连续出现的大重组让人有些应接不暇。”沪上某券商投行人士对记者抱怨称。

4月份密集的方案仅是年初至今“百亿重组”潮涌的缩影。统计数据显示,今年前四个月,就有13家公司披露百亿级别的重组方案,交易总价值高达近2400亿元,即每单重组的交易均价约为200亿元。

单独来看,平均1个月三单的数据并不算惊艳,但与此前数据对比,不难发现其中的爆发式增长。

2015年前四个月,发起百亿重组的上市公司仅有4家,交易总价值仅为517亿元;2014年前四个月,发起百亿重组的上市公司仅有两家,绿地控股和方正证券;2013年同期,A股没有一起百亿重组方案出现。

在A股浸淫多年的市场人士感叹,仅在三年前,单价超百亿的重组肯定能被列入年度十大方案,一个月连出数单更是不敢想象。

数量迅速膨胀之时,重组方案设计思路也在翻新。例如,同样是汽车资产证券化,永达汽车、众泰汽车目标均为实现证券化,但其路径却有着相当大的差别。具体来看,金马股份“蛇吞”众泰汽车并不构成借壳上市,相当于在原有金马股份的基础上,实现众泰汽车整体证券化。

与之相比,已在港股拥有上市平台的永达汽车,则是将部分资产拆分出来,置入估值更高的A股上市平台扬子新材。

作为中概股回归案例,搜房网借壳万里股份的方案同样颇为创新。

不同于以往中概股回归“私有化-拆VIE-回归A股”的传统操作思路,搜房网选择将旗下部分资产进行剥离,以独立主体与万里股份进行重组。而这将直接省去搜房网整体拆除VIE的过程,执行起来更加快捷。

与“百亿级重组”同行的,还有各路资金的搭车狂欢。

记者从多个渠道发现,已有一些基于中概股回归、港股私有化的产品向外发售,在预期收益方面,不少产品甚至给出“25%年化保底收益”,远超市场其他产品,交易各方参与巨额重组之强烈意愿由此可见一斑。

三大“时代烙印”

这些前所未有的大规模资本跨境流动受惠于金融改革之时,既是证券市场化的过程,也是产业全球化的进步。

在A股资本市场20多年历史中,并购重组向来是一条主脉络,每当政策、市场发生变化,其肆意流淌之中,往往夹杂着浪花。在“百亿重组”频出的2016年,金融改革风起云涌的时代烙印同样鲜明,而这些印记也必将成为展望下半年重组的重要线索。

第一个鲜明特点就是中概股回归频落地。如果说中概股“私有化”浪潮是2015年的关键词之一,那么在数月之后,已有一批先行者顺利抢滩,踏上了A股的土地。

5月4日复牌的综艺股份就以发行股份及支付现金的方式,以101亿元的代价从纳斯达克“迎娶”中星技术,变相促成了中星微旗下安防视频监控业务的A股证券化。不过该方案尚未过会。

不仅是中概股,部分港股公司也在“百亿重组”中大显身手,迅速启动A股证券化。计划借壳扬子新材的永达汽车和借壳中房股份的忠旺集团均属此例。

与中概股回归类似,“百亿重组”的第二个特点就是跨境并购涌动。经过此前多年的不断探索,国内企业在出海并购方面已经积累了不少经验,随着时机渐趋成熟,规模巨大的方案也在显现。

年初,青岛海尔就曾高调宣布,拟以54亿美元现金收购老牌电器巨头GE的家电业务,而这也成为中国家电业迄今为止最大一桩海外并购案。而仅仅三个多月后,艾派克就公告称,公司拟与太盟投资及君联资本共同筹划收购纽交所上市公司Lexmark,预计交易价值将高达260亿元人民币。

在分析人士看来,无论是中概股或港股回归A股,还是A股公司出海并购,这些前所未有的大规模资本跨境流动受惠于金融改革之时,也无疑会对中国资本市场产生深远影响,这既是证券市场化的过程,也是产业全球化的进步。

与此前相比,今年“百亿重组”另一个亮点是民营资本的崛起。不同于以往巨额重组总由国资主导,今年披露的重组方案中,仅有不足四分之一为国资操盘,剩余均来自民资力量,众泰汽车、圆通速递的方案均精彩纷呈。

“国资改革依然是A股的重要题材之一,但民营资本经过多年的发展,已经成长出一批类似圆通速递这样的优秀公司,其在A股启动证券化,无疑将为市场注入更多新鲜血液。”有熟悉国资改革的人士表示。

盛宴背后的思考

百亿级别的估值也理应对应着高达数十亿元的未来业绩承诺,倘若未能达到,留下的巨大包袱将足以压垮上市公司。

在资深投行人士看来,“百亿重组”频出有着深刻的内在逻辑。面对不断跳价的借壳成本和愈加刁钻的炒作风潮,十亿级别的重组已经入不了主流资本的“法眼”,有了充裕流动性的支撑,宏大重组将越来越多地出现在A股市场。

“由于一些政策因素,‘壳费’大有上涨趋势,在最近的市价中,乱七八糟加一起的‘壳费’甚至超过10亿元。”有投行人士对记者坦言,尽管价高量少,但仍有不少企业愿意放手一搏。“每个企业的巅峰时期就那么几年,如果不能一气呵成及时上市,完成资本结构和公司架构的双重蜕变,后面的路并不好走。”

即使意愿明确,但高额“壳费”也不是谁都能承担得起。“手里有不少公司能估到二、三十亿,这种我们都不建议借壳,否则证券化的浮盈都用来买壳,搭上的不仅是公司,还有白手起家的老板。”有私募人士告诉记者。

据市场人士分析,小公司不愿借壳的另一个原因则是当下市场对规模的推崇。“尽管经过反复证伪,但并购重组依然是屡试不爽的炒作题材。只不过经过历练的市场已经不再敏感,十数亿的并购往往难以吸引资金关注,后续上涨空间无法达到预期要求。”

正因如此,“百亿重组”几乎成了市场最关注的题材之一,只要不是停牌位置过高,复牌之后往往都能“涨声一片”。

然而,并不是所有小规模并购都不够精彩,也不是所有的“百亿重组”都能拉出10个涨停。从估值规则来说,百亿级别的估值也理应对应着高达数十亿元的未来业绩承诺,顺利完成固然皆大欢喜,倘若未能达到,留下的巨大包袱也足以压垮上市公司。

事实上,监管层已经注意到了“百亿重组”的潜在风险。记者注意到,在今年以来的13个案例中,监管层几乎无一例外发出详细而专业的问询函,要求公司给出更多信息披露。