人民币贬值让中资企业损失近500亿元

摘要 2015年,人民币兑美元汇率在中间价改革后急速走贬,创下自1994年以来最差年度表现。期间中资企业为人民币贬值支付的账单,现在正在浮出水面。2015年年报披露进程过半,上市中资企业报出的汇兑净损失已接近人民币500亿元。彭博汇总的截至本周一已披露业绩的980多家中资上市公司的年报显示,2015年汇兑

2015年,人民币兑美元汇率在中间价改革后急速走贬,创下自1994年以来最差年度表现。期间中资企业为人民币贬值支付的账单,现在正在浮出水面。2015年年报披露进程过半,上市中资企业报出的汇兑净损失已接近人民币500亿元。

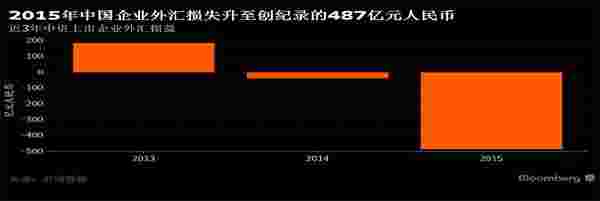

彭博汇总的截至本周一已披露业绩的980多家中资上市公司的年报显示,2015年汇兑净损失合计达487亿元人民币,是上述公司2014年汇损的近13倍。彭博搜集的数据来自已公布2015年报,且最近三年的财务报表持续披露汇兑净损益额的公司。

上述近千家公司去年净利润合计人民币7900亿元左右,同比下滑约11%、或1000亿左右,而汇兑净损失约占利润减少额的一半。目前,在境内和境外上市的约4000家中资企业中,仅有一半公布了2015年业绩。随着年报继续披露,料更多汇兑损失将暴露出来。

“人民币贬值将会继续打击中国企业盈利,”施罗德投资管理驻新加坡的亚洲(不含日本)信贷研究主管Raymond Chia表示。“有些时候,这种影响是很严重的。虽然有人会质疑这些外汇影响是非现金形式的,但是这对于企业负债比率以及偿债能力都会有负面影响。”该公司管理资金规模约4465亿美元。

中国企业外汇损失创纪录

对冲不足

人民币去年8月汇改后,全年对美元贬值约4.5%,让拥有大量美元负债的中资企业损失惨重。

中国石化2015年年报披露,净汇兑损失录得38.62亿元人民币,去年同期仅为1.79亿元。恒大地产2015年年报显示,借款导致的汇兑亏损较2014年同期激增近60倍,报28.4亿元。Chia表示,大部分中资企业没有去对冲他们的外币负债。

“约1年以前,国有企业就意识到人民币外汇风险并开始考虑对冲美元敞口,”澳新银行驻香港资深经济师Raymond Yeung表示。“但是,直到去年8月人民币突然大幅贬值,才让他们真正意识到汇率风险的严重性。”

记者两次致电中国石化投资者关系部门未获接听。恒大地产投资者关系方家俊在电话采访中表示,该公司计划继续减少美元敞口,以更低成本的在岸融资取代;同时会在成本合适的时候考虑提前偿还现有债务。

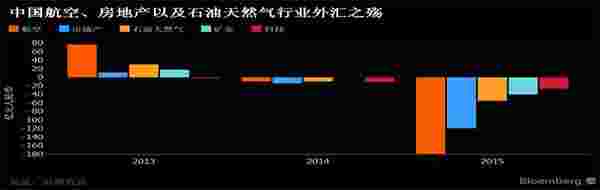

航空地产最受伤

美元负债最为集中的中国航空、地产企业,成为去年人民币贬值的主要输家。彭博数据显示,迄今航空企业已经披露2015年汇兑净损失179亿元,较2014年9.5亿元人民币扩大近18倍。其中中国南航以57亿元人民币的全年外汇损失成为汇损排行榜的最大苦主。

作为亚洲最主要的美元高息借贷方的中国房地产行业,目前披露的汇兑损失仅次于航空业,达119亿元人民币,其中恒大、碧桂园、广州富力和瑞安5家企业的汇兑损失均超过十亿。

与海外同行不同,中国的航空公司较少采取对冲措施以防燃油价格的大幅波动,使它们更容易利用营运支出减少的优势进行国际扩张。然而人民币突然贬值,使主要依赖美元融资采购飞机的中国航空公司财务成本剧增,部分抵消了原油价格下跌带来的额外收益。

南方航空投资者关系负责人在电话采访中表示,公司目前美元负债在61%左右,今年会通过境内人民币债券融资将企业美元负债比率降低至50%。中国国航财务部副总经理吕凌飞3月31日在香港记者会上表示,计划到今年底将美元债务比例降至60%,去年底美元债务占总额的73.5%。

航空企业受伤惨重

还美元债

彭博汇总数据显示,年初至今已有至少8家中国企业已经提前赎回22.4亿美元海外债券,较去年同期的9.26亿美元翻番,其中有6家是房地产企业。

工银国际研究部联席主管程实在电话采访中表示,人民币过去一直单边升值,企业完全没有预料到汇率能出现如此剧烈的波动。今年人民币双向波动及对美元贬值风险仍然很大,而高波动性将是今后人民币的根本特征,企业需要重新认识人民币汇率风险。