信托产品发行与成立规模双降

摘要 一、本周明星产品本周推荐以下5只信托产品:1.天启(2019)35号健康160投资集合资金信托计划(第1期)该产品由中航信托发行,其产品期限为24个月,100万元起投,100—300万元,业绩比较基准为8.5%;300—600万元,业绩比较基准为9.0%;投资金额达到600万元及以上业绩比较基准最高

一、本周明星产品

本周推荐以下5只信托产品:

1. 天启(2019)35号健康160投资集合资金信托计划(第1期)

该产品由中航信托发行,其产品期限为24个月,100万元起投,100—300万元,业绩比较基准为8.5%;300—600万元,业绩比较基准为9.0%;投资金额达到600万元及以上业绩比较基准最高可达到9.3%。该产品资金投资于工商企业,交易对手为深圳市宁远科技股份有限公司,实际控制人提供股权质押担保。该信托计划预期收益较高,对于追求较高收益率的投资者,可选择投资该信托计划。

2. 重庆合川专项债权投资集合资金信托计划第一期(B类)

该产品由陕西国投信托发行,产品期限24个月,100万元起投,100—300万元,预期年化收益率为8.8%;投资金额300万元及以上预期最高收益率达9.0%。该项目投向基础产业,交易对手为重庆市合川工业投资(集团)有限公司 ,资金用于火车站站前交通换乘枢纽及物流集散中心项目的建设运营支出。融资方控股股东为项目提供连带责任保证担保。该信托计划预期收益较高,安全性较高,对于追求较高收益率和安全性的投资者,可选择该产品。

3. 锐赢136号·流动资金贷款集合资金信托计划

该信托计划由安信信托(600816,诊股)发行,产品期限为12个月,产品起投金额100万元,100—300万元,业绩比较基准为8.3%;投资金额300万元及以上基础业绩比较基准为8.8%。资金投资于工商企业,资金用于向借款人深圳市宝华白马科技有限公司发放信托贷款,用于补充流动资金。该信托计划期限较短,流动性强。对于同时追求较高收益和流动性的投资者,可选择该产品。

4. 至信十六号·和昌置业昌景园项目贷款集合资金信托计划

北方信托发行的该款产品期限18个月,产品起投金额100万元,100—200万元,业绩比较基准为7.8%;200—300万元,业绩比较基准为8.0%;300—500万元,业绩比较基准为9.0%;500—1000万元,业绩比较基准为9.2%;投资金额1000万元及以上基础业绩比较基准为9.3%。该项目资金投资于房地产,交易对手方为天津和昌置业有限公司,和昌地产集团为项目提供连带责任保证担保。对于追求资金流动性和较高收益率的投资者可选择该产品。

5. 至信675号信托贷款集合资金信托计划

该信托计划由民生信托发行,产品期限24个月,产品起投金额100万元,100—300万元,业绩比较基准为8.8%;300—5000万元,业绩比较基准为9.1%;投资金额达到5000万元及以上单笔单议。该项目资金投资于工商企业,交易对手方为北京欣华阳商贸有限公司,中佳房地产以土地使用权提供最高额抵押担保,佳龙投资集团有限公司提供无限连带责任保证担保。对于追求较高收益率的投资者可选择该产品。

二、本周热点事件

(一)银保监会:降低境外金融机构入股信托总资产门槛

继2018年4月份银保监会发布实施15条对外开放措施后,在今年“五一”期间,银保监会表示,将推出12条对外开放的新措施。

具体来看,包括按照内外资一致原则,同时取消单家中资银行和单家外资银行对中资商业银行的持股比例上限;取消境外金融机构投资入股信托公司的10亿美元总资产要求;允许境外金融机构入股在华外资保险公司;放宽中外合资银行中方股东限制,取消中方唯一或主要股东必须是金融机构的要求;鼓励和支持境外金融机构与民营资本控股的银行业保险业机构开展股权、业务和技术等各类合作;按照内外资一致原则,同时放宽中资和外资金融机构投资设立消费金融公司方面的准入政策等。

此前外资金融机构入股中资银行存在单一持股不超过20%,合计持股不超过25%的比例限制,在取消相关的外资股比限制方面,今年拟推出的12条新措施中明确,同时取消单家中资银行和单家外资银行对中资商业银行的持股比例上限。此次全面取消外资金融机构持单家中资银行持股比例,实现了内外资一致。

从扩大外资业务范围来看,12条开放新举措取消或放宽了境外机构在资产规模要求、经营年限、人民币业务、代理收付款等方面的要求。一方面,这有利于拓宽中资银行资本金补充渠道,增强我国吸引资本的能力。一些估值偏低、成长性较好的城商行或农商行将成为外资增资重点关注的目标。从机构类型看,外资银行对参股控股证券、保险等非银机构兴趣更大。这主要是因为这些机构体量较小、可塑空间大、成长性较强;另一方面,则有利于以竞争促效率,增强金融新供给。部分外资在金融市场业务、现金管理、交易银行、高端财富管理、业务综合化发展等业务方面具有明显竞争优势,未来随着外资银行设立机构条件的放松、业务范围的扩大,或将倒逼中资银行在这些领域提高竞争力,丰富金融供给。

(二)近40信托公司侵入消费金融 谁是头部玩家

当下,中国的消费金融市场正在变得越来越“拥挤”。商业银行、持牌消费金融公司、互联网巨头、部分小贷公司……连服务高端客户的信托机构,也在这一领域争抢“尝鲜”。根据信托业协会调研数据,截至2018年末,信托业合计开展消费金融信托余额已近3000亿元,业务规模持续增长。

在整个消费金融领域,商业银行凭借资金优势直接发放短期消费贷款,占据绝大部分市场份额;持牌消费金融公司、互联网消费金融、线下小贷等其他类型的市场参与机构凭借多元化和差异化的金融服务争取更大的消费金融领域市场份额。

信托机构也在毫不犹豫地切入这个市场。据统计,2018年,消费金融市场的入局者新增13家信托公司。截至2018年底,68家信托公司中已有近40家信托公司开展消费金融信托业务,占据信托业近六成比例。

对信托机构而言,转型消费金融信托业务,具有天然的牌照优势。针对信托参与消费金融领域的不同业务模式,信托公司作为在消费金融产业链中后来者可以担任资金供给方、消费金融服务方的角色。从目前来看,信托公司主要通过发行消费金融信托产品以“助贷”模式、“流贷”模式和ABS模式和其他机构在业务层面展开消费金融业务合作。

近几年,信托机构不断加码布局消费金融,信托业消费金融领域的“头部”玩家也正如火如荼地参与进来。近年来,在中国居民收入快速稳定增长和消费结构不断升级的大背景下,多家信托公司纷纷发力消费金融信托业务。

根据中国信托业协会在2018年12月发布的《发展报告:业务篇之消费金融信托(二)》数据指出,截至2017年末消费金融信托资产规模超过100亿元的信托公司有6家,分别是外贸信托、云南信托、渤海信托、中融信托、中航信托和中泰信托;5家信托公司的消费金融信托资产规模为几十亿元不等;另外7家信托公司的资产规模不到10亿元。总体而言,目前信托公司在消费金融领域的信托规模仅1000亿元左右,相较于整个消费金融约9万亿的市场规模,信托行业在该领域的布局渗透率偏低,业务增长空间大,信托公司积极布局消费金融领域大有可为。

三、发行情况

(一)发行规模

本周共有26家信托公司发行了90款集合信托产品,发行数量环比减少了83款,降幅为47.98%。90款新发行的产品中,有74款产品公布了募集规模,平均计划募集规模为2.73亿元,与上周相比环比增加0.84亿元,增幅为44.44%。本周发行的信托产品总计划募集规模为202.29亿元,环比减少了50.70亿元,降幅为20.04%。

本周募集规模最大的产品是中融信托发行的“享融152号集合资金信托计划(A类)”,这是一款工商企业类产品,募集规模为14.97亿元。

(二)发行期限及收益率

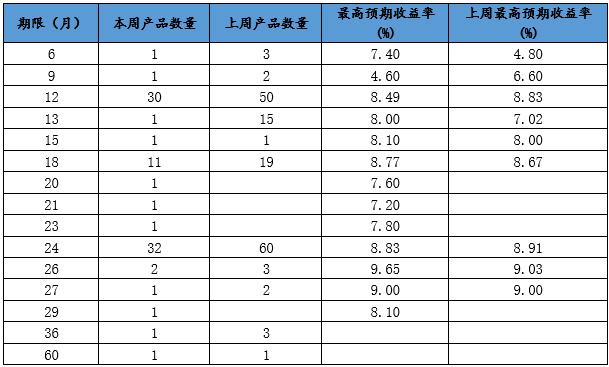

从期限上看,90款新发行的产品中,有86款公布了期限,平均期限为19.03个月,环比增加了0.62个月,增幅为3.37%。

从数量上看,期限为12个月和24个月的产品数量是最多的。

与上周发行的产品对比,24个月的产品数量略有减少,收益率略有下降;12个月的产品发行数量略有减少,收益率略有下降。

图表1:本周新发行信托产品期限及收益率分布

资料来源:普益标准

(三)资金投资领域

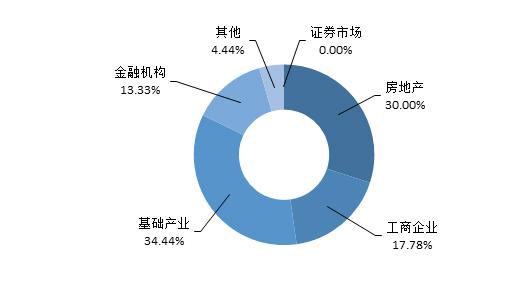

从资金运用领域来看,房地产领域产品发行了27款,工商企业领域产品发行了16款,基础产业领域产品发行了31款,金融机构领域产品发行了12款,其他领域产品发行了4款,证券市场领域产品没有发行。

与上周的发行市场比,投入到房地产市场中的产品数量减少了12只,投入到工商企业市场中的产品数量减少了1只,投入到基础产业市场中的产品数量减少了25只,投入到金融机构市场中的产品减少了42只,投向其他领域的产品数量增加了1只,投入到证券市场中的产品数量减少了4只。

图表2:本周新发行信托产品资金投向分布

资料来源:普益标准

(四)资金运用方式

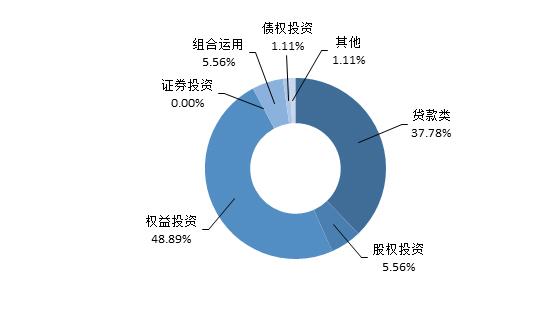

从资金运用方式上看,贷款运用类产品发行34款,股权投资类产品发行5款,权益运用类产品发行了44款,证券投资类产品没有发行,组合运用类产品发行了5款,债权投资类产品发行了1款,其他类产品发行了1款。

本周新发行的产品在资金运用方式上,依旧以贷款类和权益投资类为主,贷款类产品数量减少了21只,股权投资类产品数量增加了1只,权益投资类产品数量减少了43只,证券投资类产品减少了4只,组合投资类产品数量减少了14只,债权投资类产品数量减少了1只,其他投资类产品数量减少了1只。

图表3:本周新发行信托产品资金运用方式分布

资料来源:普益标准

(五)机构情况

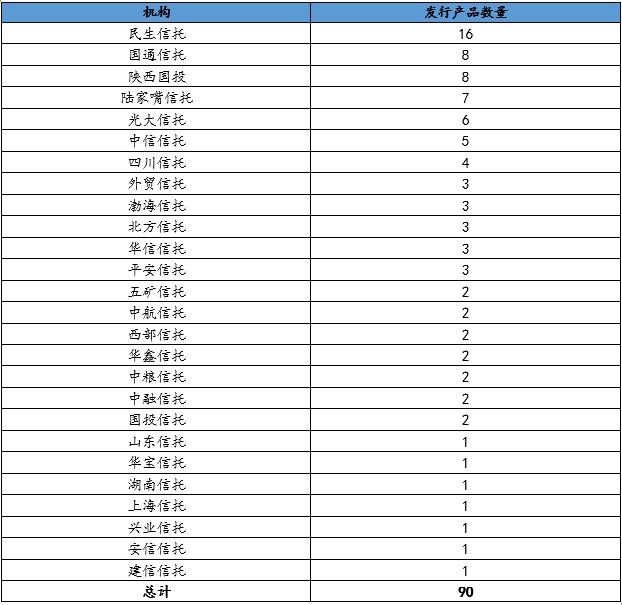

本周共有26家公司发行了90款信托产品,其中民生信托的发行量最大,为16只。

图表4:本周信托机构新发行产品数量

资料来源:普益标准

四、成立情况

(一)成立规模

本周共有23家信托公司成立了44款集合信托产品。44款新成立产品中,有42款公布了成立规模,平均成立规模为1.29亿元,环比增加了0.1亿元,增幅为8.40%。本周成立的信托产品总成立规模为54.14亿元(不包含未公布成立规模的产品),环比减少了62.24亿元,降幅为62.24%。

本周成立规模最大的是平安信托成立的“佳园215号集合资金信托计划1期”,成立规模为8.2亿元,这是一款房地产类产品。

(二)成立期限与收益率

本周共有33款新成立产品公布了期限,平均期限为20.76个月,环比增加了1.5个月,增幅为7.79%。

收益率上,共有22款新成立产品公布了预期收益率,平均预期收益率为8.42%,环比回落了0.09个百分点,降幅为1.06%。

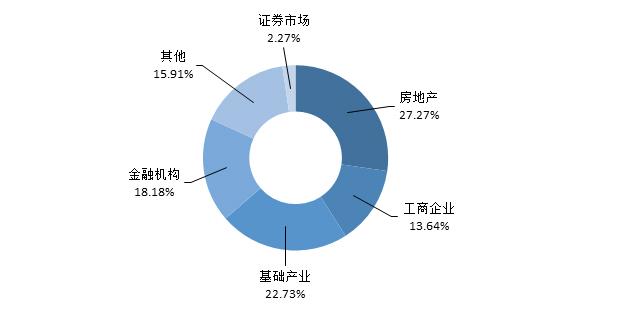

(三)资金投资领域

从资金运用领域来看,房地产领域产品成立了12款,工商企业领域产品成立了6款,基础产业领域产品成立了10款,金融领域产品成立了8款,其他领域产品成立了7款,证券市场领域成立了1款。

图表5:本周新成立信托产品资金运用领域分布

资料来源:普益标准

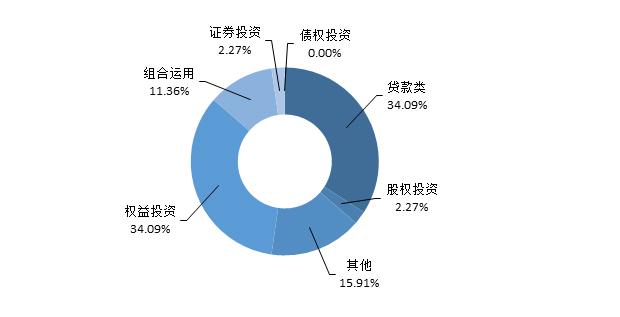

(四)资金运用方式

从资金运用方式来看,贷款类运用类产品成立了15款,股权投资运用类产品成立了1款,其他运用类产品成立了7款,权益投资运用类产品成立了15款,组合运用类产品成立了5款,证券投资运用类产品成立了1款,债权投资运用类产品没有成立。

图表6:本周新成立信托产品资金运用方式分布

资料来源:普益标准