美债收益率一跌再跌 摩根士丹利:情况比你想象的还糟

摘要 美债收益率一跌再跌摩根士丹利说:情况比你想象的还遭昨天(5月29日),美联储最看重的衰退指标——3个月期和10年期美国国债收益率息差再度大跌,一路跌破-13个基点,收益率曲线倒挂程度达到2007年7月以来的最高水平。过去50年,3个月期国债收益率曾6次超过10年期国债收益率,而且每一次都伴随着经济衰

美债收益率一跌再跌 摩根士丹利说:情况比你想象的还遭

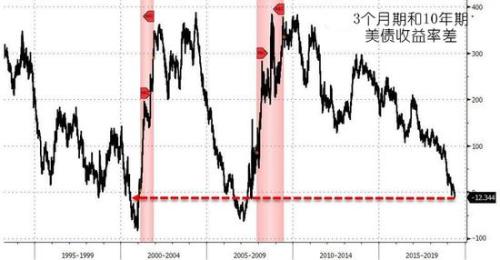

昨天(5月29日),美联储最看重的衰退指标——3个月期和10年期美国国债收益率息差再度大跌,一路跌破-13个基点,收益率曲线倒挂程度达到2007年7月以来的最高水平。

过去50年,3个月期国债收益率曾6次超过10年期国债收益率,而且每一次都伴随着经济衰退的到来。平均而言,在收益率曲线倒挂开始311天后,经济危机就降临了。300多天看起来似乎还很遥远,有媒体还分析称情况尚有转机,但摩根士丹利分析师Michael Wilson却做出了三个大胆预测,表示情况远比我们想象的糟糕。

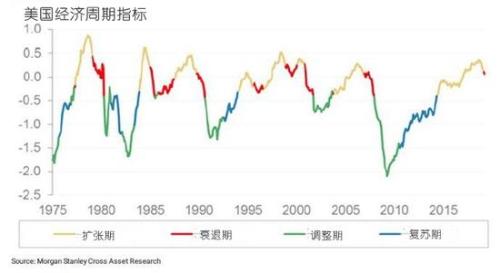

首先,Wilson认为经济衰退的根源并非市场普遍关注的外部因素,而是美国经济的内部因素。4月以来,美国的宏观经济数据表现相当惨淡,4月美国耐用品订单环比减少2.1%,5月Markit综合PMI降至50.9,美国经济周期指标也显示,美国经济在4月已经进入衰退阶段。鉴于宏观数据的低迷表现,摩根士丹利的经济学家已经将第二季度GDP预期增速从1.0%下调至0.6%。

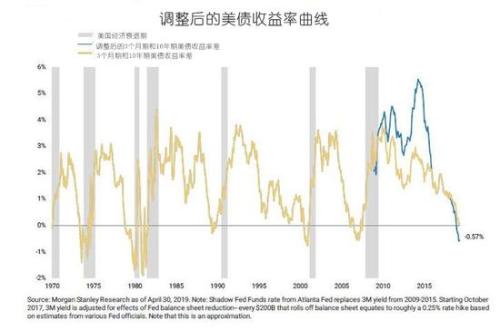

Wilson的第二个观点更为重要,他认为如果计入量化宽松和紧缩(将联邦基金利率计入同期的美债收益率),那么调整后的美债收益率曲线实际上从去年11月起就开始倒挂,而且这一倒挂状态已经持续了6个月。今年3月,未经调整的收益率曲线开始出现倒挂,引发一阵恐慌,但这并未延续太久,市场上的哀嚎也就随之消失,然而根据Wilson的判断,经济衰退的苗头其实早已显现。

上图中的蓝线是计入量化宽松和量化紧缩后的3个月期和10年期美债收益率息差曲线。可以看到2013年量化宽松达到顶峰时,这条曲线突然变陡,这是因为经济危机后美国政府给予了市场大规模财政支持。随着财政政策不断收紧,这条曲线开始趋于平缓。

上图反映出的最重要的一点是,虽然未经调整的曲线到今年3月才进入负值区域,调整后的收益率曲线实际上早在去年11月就跌入负值,而且一直停留在这一区域。这就表明“衰退倒计时”早在6个月前就已经开始,留给我们的时间不多了。

因此,摩根士丹利认为,债券市场对美联储降息的预期是正确的,股市的动向也十分合理,从去年夏天开始,股市的防御性交易就大幅增加。

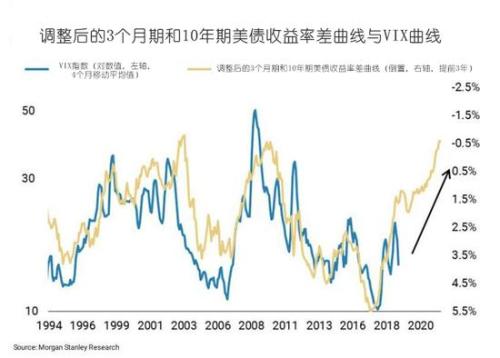

Wilson的第三个观点或许对交易者的影响最大。他认为,除了经济衰退以外,收益率曲线倒挂还预示着股市波动率即将大涨。美债收益率曲线和芝加哥期货交易所编制的VIX“恐怖指数”有着很强的相关性,收益率曲线通常预示着3年后VIX曲线的走势。虽然3个月期和10年期美债收益率差曲线近几年并没能成功预测VIX的走势,但是调整后的曲线却和VIX走势十分契合,因此根据调整后曲线的走势便可以预测,新一波股市大动荡就在不远处。

Wilson还提到了去年和今年股市波动的异同。他说:

“去年秋季股市波动是美联储加息导致的,而今年即将出现的大波动背后则是经济增速低迷和收益惨淡。”

Wilson认为,今年第一季度,企业收益开始进入衰退期,2019全年的收益预计会下降5%-10%。虽然许多在一季度表现不佳的企业一再强调接下来状况会有好转,但是摩根士丹利的预测则认为今年企业营收会持续下滑。