土豪看过来 PE/VC市场降温 资金该投哪

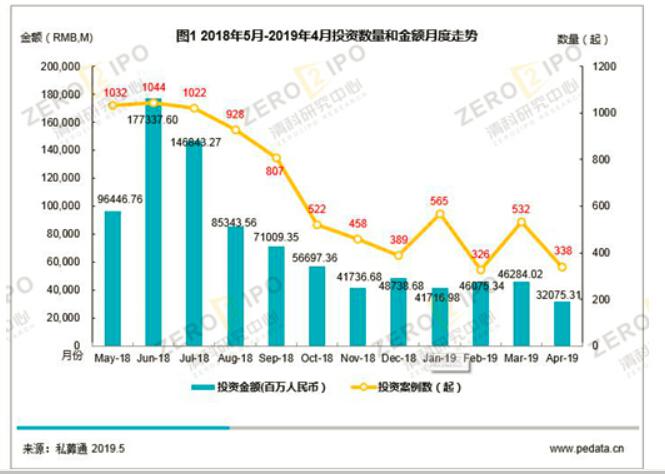

摘要 经济日报-中国经济网北京6月4日讯(记者周琳)根据清科旗下私募通数据统计,4月VC/PE市场共发生338起投资案例,同比下降63.9%、环比下降36.5%;总投资金额为320.75亿元人民币,同比下降67.5%,环比下降30.7%。本月股权投资市场总体投资案例数与融资金额均出现明显下降,其中本月单笔

经济日报-中国经济网北京6月4日讯(记者周琳)根据清科旗下私募通数据统计,4月VC/PE市场共发生338起投资案例,同比下降63.9%、环比下降36.5%;总投资金额为320.75亿元人民币,同比下降67.5%,环比下降30.7%。本月股权投资市场总体投资案例数与融资金额均出现明显下降,其中本月单笔投资金额在10亿元以上的大额投资案例数为9起,与上月持平,但涉及投资金额142.55亿元人民币,较上月下降了24.0%。从投资策略来看,汽车行业在本月备受VC/PE机构关注,共发生投资金额50.80亿元人民币,占总投资金额的15.8%,较上月的0.34亿元人民币上涨约149倍。从投资地域来看,最受资本青睐的是浙江地区,涉及金额为69.28亿元人民币,稳居各地区融资总金额第一位。从退出方面看,4月共发生退出事件106笔,其中IPO退出数量为72笔,并购退出27笔,股权转让退出2笔,新三板挂牌退出5笔。本月各渠道退出数量降幅明显,IPO与新三板退出数量双双下滑。

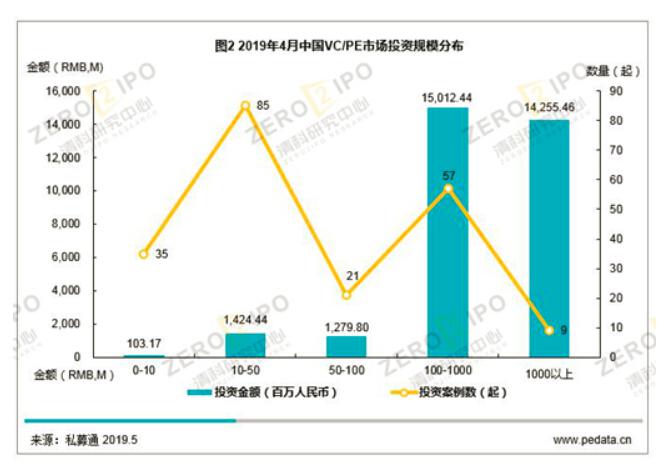

1、市场规模出现回落

根据清科旗下私募通数据统计,4月份,中国股权投资市场投资规模小于1000万元人民币的小额投资事件共发生35起,环比下降55.1%,共涉及金额1.03亿元人民币,环比下降67.8%;投资金额在1000万到5000万元人民币之间的投资事件共发生85起,环比下降55.7%,共涉及金额14.24亿元人民币,环比下降56.9%;投资金额在5000万到1亿元人民币之间的投资事件共计发生21起,环比下降47.5%,共涉及金额12.80亿元人民币,环比下降51.3%;金额在1亿到10亿元人民币之间的投资事件共发生57起,环比下降24.0%,共涉及金额150.12亿元人民币,环比下降29.4%;投资金额在10亿元人民币以上的大额投资共计发生9起,与上月持平,共涉及金额142.55亿元人民币,环比下降24.0%。本月股权投资市场总体投资案例数与融资金额均出现明显下降,投资案例数为近12月平均案例数663起的一半,总投资金额为近12个月以来最低。

2、投向A轮的数量仍领先

根据清科旗下私募通数据统计,4月中国股权投资市场的投资轮次从数量分布上来看,A轮仍处于领先位置,排名第二的是天使轮,B轮居第三位,案例数分别为117起、49起、48起,案例数占比合计63.3%。在投资金额方面,本月位居榜首的是B轮,涉及投资金额76.80亿元人民币。排名第二位的是D轮,涉及投资金额53.89亿元人民币,这主要得益于本月龙电电气获得韩国SK集团2.5亿美元融资及客路旅行完成由软银愿景基金领投2.25亿美元D轮融资。位居第三位的是A轮,涉及投资金额52.79亿元人民币。

3、新能源汽车成救命稻草

根据清科旗下私募通数据统计,4月VC/PE市场投资共涉及21个一级行业。从案例数量上来看,IT、互联网及生物技术/医疗健康仍然位居前三位。其中,排名第一位的IT行业共发生投资事件94起,第二位的是互联网行业,发生投资事件60起,生物技术/医疗健康行业发生投资事件36起,位居第三。在投资金额方面,本月新能源汽车备受资本关注,本月22日,合众新能源汽车完成30亿元B轮融资由政府产业基金领投,战略投资资本跟投。受其影响,本月排名第一的是汽车行业,涉及投资金额50.80亿元人民币,占比15.8%。此外,本月互联网行业涉及投资金额38.48亿元人民币,占比12.0%,位居第二位。排名第三位的是IT行业,涉及投资金额36.74亿元人民币,占比11.5%。

4、IPO与新三板退出数量双双下滑

根据清科旗下私募通数据统计,4月共发生退出事件106笔,环比下降24.8%,共涉及企业23家。其中IPO退出涉及11家企业,并购退出涉及9家,股权转让涉及1家,新三板挂牌退出涉及2家。本月IPO退出数量较上月的109笔降幅明显,共计72笔,环比下降33.9%;与此同时,本月新三板退出的数量也由上月的11笔降为5笔,环比下降50.55%。

投资这么难,基金募资这么不容易,投资者该怎么办?生财君认为,首先,深耕产业经济,重点研究有投资潜力、抗风险的好项目,停止对“讲故事”项目的盲目追逐;其次,资金量比较小的股权投资基金,应把有限的资金配置到更有可能IPO并实现退出的项目中,避免过多配置到初创型企业中;再次,做好风险防控准备,避免项目出现退出难等问题。(责任编辑:冯虎)

责任编辑:ljh