遭机构投资者抛弃 "私转公"凯石基金首只公募或清盘

摘要 作为业内首家全自然人持股的“私转公”基金公司,凯石基金的转型可谓业界瞩目。正式运行两周年,凯石基金作为公募“新兵”交出了一张怎样的答卷呢?最近的一则产品公告暴露了凯石基金的尴尬处境。公告显示,凯石基金的首只公募产品——凯石淳行业精选混合基金已连续40个工作日基金资产净值低于5000万元,按照基金合同

作为业内首家全自然人持股的“私转公”基金公司,凯石基金的转型可谓业界瞩目。正式运行两周年,凯石基金作为公募“新兵”交出了一张怎样的答卷呢?最近的一则产品公告暴露了凯石基金的尴尬处境。

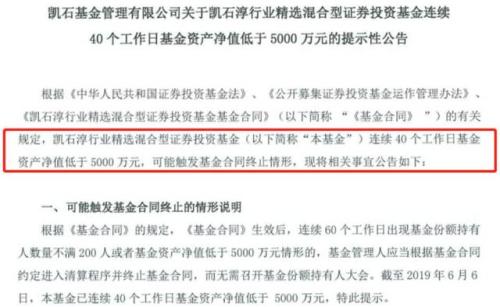

公告显示,凯石基金的首只公募产品——凯石淳行业精选混合基金已连续40个工作日基金资产净值低于5000万元,按照基金合同约定若连续60个工作日出现基金份额持有人不满200人或者资产净值低于5000万元则需进入清算程序并终止基金合同。

券商中国记者根据Choice数据统计,今年以来,公募行业进入清算程序的基金产品超过100只(A/B/C份额分开计),基金产品清算呈现常态化趋势。业内人士认为,基金清盘加速的情况,正像是优胜劣汰的过程,有利于行业中资源运用效率的提升,未来产品清盘将更加常态化。

凯石首只公募产品提示清盘,源于机构投资者“撤退”

根据凯石基金近期公告,凯石淳行业精选混合基金已连续40个工作日资产净值低于5000万元,可能触发基金合同终止情形。

根据《基金合同》规定,当基金产品连续60个工作日出现基金份额持有人数量不满200人或者基金资产净值低于5000万元情形的,基金管理人应当根据基金合同约定进入清算程序并终止合同,无需召开基金份额持有人大会。截至2019年6月6日,凯石淳行业精选混合基金已连续40个工作日基金资产净值低于5000万元,特此提示。

成立于2018年7月的凯石淳行业精选混合,截止至今年一季末基金规模为0.52亿元,产品最新净值为0.83元,近1个月亏损6.95%,成立以来亏损16.91%,以行业排名来看在中游水平。

结合上述产品去年年报及今年一季报来看,该基金去年末持有人结构中机构与个人投资者几乎平分秋色。截止至2018年末,该基金机构持有人比例为52.26%,个人投资者占比47.73%,净资产规模为1.75亿。

而在今年的一季报中该基金对持有人结构提示了风险,称该基金单一投资者持有的基金份额占比较大,单一投资者的巨额赎回,可能导致基金管理人被迫抛售证券以应付基金赎回的现金需要,对基金的投资运作及净值会产生较大影响;此外,单一投资者大额赎回时容易造成本基金发生巨额赎回。

今年一季末,该产品规模已降至0.52亿,环比缩水70.2%。不难看出,这只产品出现机构持有人“撤退”的现象,也可理解为机构持有人获利了结。根据产品一季报,报告期末凯石淳行业精选混合A基金份额净值为1.0145元,本报告期内,该类基金份额净值增长率为19.54%,同期业绩比较基准收益率为19.52%;凯石淳行业精选混合C基金份额净值为1.0113元,报告期内该类基金份额净值增长率为14.19%,同期业绩比较基准收益率为16.61%。

对于凯石淳行业精选混合的后续运营情况,凯石基金方面回复券商中国记者称,“该基金目前运作正常。存续基金持续营销压力大是行业普遍存在的一个问题,我司目前在为持续营销做努力,后续会继续严格按照合同约定进行投资运作及信息披露。”

公募基金清盘愈发常态化

去年以来,由于股票市场持续震荡、机构投资者赎回、产品转型等多方面原因,基金清盘趋势明显。

券商中国记者统计Choice数据,今年以来,公募基金行业清盘的产品已超百只(子份额分开计算),多数是因为迷你型基金规模较小出发了清盘红线导致。

根据相关规定,开放式基金合同生效后存续期内,若连续60日基金资产净值低于5000万元,或者连续60日基金份额持有人数量达不到200人的,基金管理人在经证监会批准后有权宣布该基金终止。

好买基金研究中心研究员雷昕告诉券商中国记者,公募基金清盘的原因有很多,除了迷你基金背后运营成本导致的入不敷出,主要可分为三类:

1、16年开始有很多“委外”产品,伴随着这两年对“委外”公募基金持有人集中度、流动性的严格监管,“委外”资金的退出和“委外”产品的转型都在发生,当转型困难时,清盘是比较合适的选择;

2、工具化产品,特别是指数或ETF产品,先发和马太效应很强,不少跟随进入的同质化产品很难撼动已经保有一定市占率的老产品,规模和活跃度的下降使得一些产品走向了清盘;

3、还有一些在发行时锚定热点,但产品策略或定位并没有很强的长期存续价值,当市场发生波动,政策发生变化的时候,净值的疲软和持有人的失望也使得一些产品容易走向清盘。

“绝大部分的公募基金,参考海外成熟市场,最终还是会走向低费率、高流动性、工具化的模式,那么当产品的工具性消失,自然就规模或热度就会大幅下降。” 雷昕表示。

业内人士普遍认为,基金清盘加速的情况,正像是优胜劣汰的过程,有利于行业中资源运用效率的提升。

盈米基金基金分析师陈思贤对券商中国记者表示,公募基金行业或向两个方面发展,一是面向机构和面向普通投资者的基金产品将更加分化独立,二是具体基金将从大量同质化转向精品个性化,这样也能推动更高效、更有针对性地实现不同类型投资者的需求。

“对于投资者而言,挑选成立时间1年以上及规模大于1个亿的基金,规模过小的基金极易触发清盘。同时,不符合新规的分级、保本等基金,规模较大的上述基金可能会面临转型,而规模较小的基金依旧有可能面临清盘。投资者在遇到基金清盘时,优先的选择的操作应该是立即进行转换或者赎回,避免进一步损失。” 陈思贤说。