科创板100%过会:背后20余家VC/PE 人民币基金成赢家

摘要 科创板再现100%过会:背后20余家VC/PE,人民币基金成大赢家继6月5日科创板首批三家成功过会之后仅一周,第二批科创板企业也全部过会。6月11日晚,科创板上市委第2次审议会议结果出炉,三家企业100%过会。这三家企业分别为福建福光股份有限公司、烟台睿创微纳技术股份有限公司、苏州华兴源创科技股份有

科创板再现100%过会:背后20余家VC/PE,人民币基金成大赢家

继6月5日科创板首批三家成功过会之后仅一周,第二批科创板企业也全部过会。

6月11日晚,科创板上市委第2次审议会议结果出炉,三家企业100%过会。这三家企业分别为福建福光股份有限公司、烟台睿创微纳技术股份有限公司、苏州华兴源创科技股份有限公司。

这批企业背后自然少不了VC/PE的身影,据不完全统计,第二批的3家上会企业背后共有包括深创投、远致富海等二十余家本土创投,清科母基金作为LP也现身其中。

而随着科创板企业相继过会,科创板技术通关测试也将在6月15日举行。科创板开板在即,过会企业的估值定价成了最迫在眉睫的一个焦点话题。在投行人士看来,传统的PE 估值方法难以沿用,估值模式将更加多元。

20余家机构云集

第二批过会的企业,背后同样出现了不少VC/PE的身影。

作为国内光学镜头行业巨头,来自福建的福光股份的产品广泛应用于“神舟系列”“嫦娥探月”等重大国防任务及无人机、武装直升机、“红旗”、“红箭”系列等尖端武器装备;另一方面,公司将军品技术应用到民用领域,并和海康威视、大华股份、华为等知名企业建立了长期稳定的合作关系。

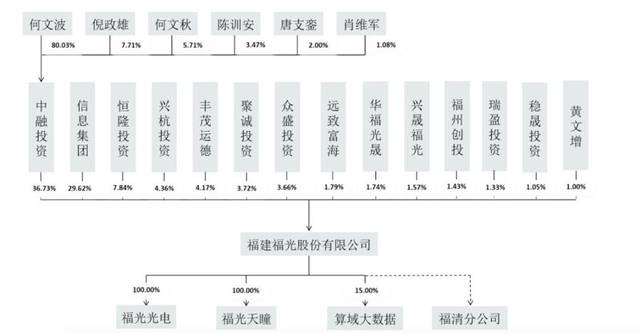

福光股份机构股东众多,共有恒隆投资(持股7.84%)、兴杭投资(持股4.36%)、丰茂运德(持股4.17%)、华福光晟(持股1.74%)、远致富海(持股1.79%)、福州创投(持股1.43%),兴晟福光(持股1.57%)、稳晟投资(1.05%)。

值得一提的是,该公司63天即获准上会。按照2019年3月的股权转让价格,公司估值28亿元。

第二家过会企业烟台睿创微纳主要从事非制冷红外热成像与MEMS传感技术开发的集成电路芯片企业,致力于专用集成电路、MEMS 传感器及红外成像产品的设计与制造。

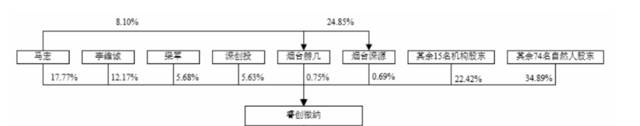

睿创微纳的投资机构阵容十分庞大。根据招股书显示,睿创微纳的机构股东,包括深创投(持股5.63%)、中合全联(持股3.04%)、合建新源(持股3.04%)、信熹投资(持股2.43%)、国投创合(持股2.08%)、上海标润(持股1.82%)、青岛中普(持股1.52%)、安吉鼎集(持股1.52%)、安吉鼎丰(持股1.21%)、华控科工(持股1.16%)、华控湖北(持股0.84%)、北京华控(持股0.82%)、石河子四方达(持股0.61%)、南靖互兴(持股0.56%)、潍坊高精尖(持股0.26%)等创投机构。

如果进一步穿透的话,合建新源、中合全联拥有共同的有限合伙人中核全联;华控科工、华控湖北和北京华控同属华控基金旗下,三家共计持股睿创微纳2.8167%,而清科母基金是华控基金的LP。

华兴源创是本次过会企业中拟融资额最高的企业,达10.09亿元。

华兴源创主要从事平板显示及集成电路的检测设备研发、生产和销售,产品应用于LCD与OLED平板显示检测、集成电路测试、汽车电子等行业。大众所至熟知的三星、苹果、LG、夏普、京东方等电子行业明星企业均是华兴源创的客户。尤其是公司进入苹果公司供应链,被认为是公司产品服务市场竞争力的体现。

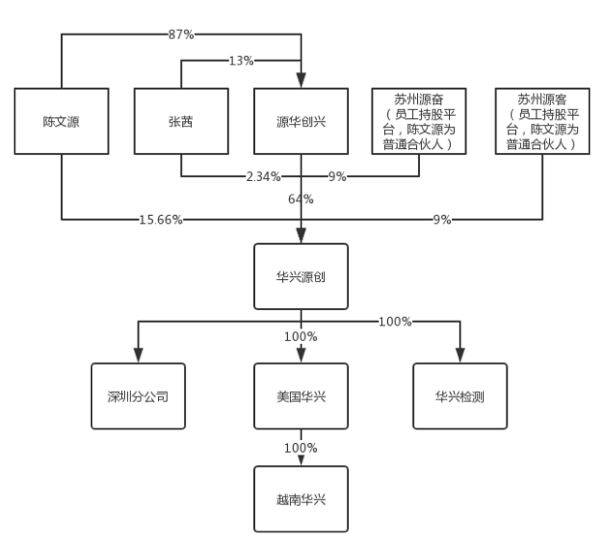

华兴源创一直未引入外部投资者。招股书披露,本次发行前,陈文源直接持有公司15.66%的股份,通过源华创兴间接持有公司55.68%的股份,通过苏州源奋间接持有公司5.49%的股份并担任苏州源奋的执行事务合伙人;通过苏州源客间接持有公司5.66%的股份并担任苏州源客的执行事务合伙人;张茜直接持有公司2.34%的股份,通过源华创兴间接持有公司8.32%的股份。陈文源、张茜夫妇通过直接和间接方式合计持有公司93.15%的股份,为公司的实际控制人。

一级市场估值或对定价产生重大影响

6月5日,上海证券交易所召开科创板上市委2019年第一次审议会议,微芯生物、安集科技、天准科技3家企业顺利过会。仅过了3个交易日,这三家企业就提到了注册申请。按照审核程序,证监会会在20个工作日内对发行人的注册申请做出同意或者不予注册的决定。

科创板一经提出,如何给科创板公司估值定价就成为市场最关心的问题之一,首批6家企业全部过会,下一个关键步骤就是询价定价。

科创板采用的是市场化询价定价方式。“将首次公开发行询价对象限定在证券公司、基金公司等七类专业机构,并允许这些机构为其管理的不同配售对象填报不超过3档的拟申购价格。定价完成后,如发行人总市值无法满足其在招股说明书中选择的上市标准,将中止发行。”上交所在答记者问时表示。

最重要的一点是,由于科创板允许尚未盈利的企业上市,这类企业将无法适用市盈率指标进行估值。

新时代证券研究所所长孙金钜表示,相比传统渠道的IPO定价主要参考市盈率标准,科创板试点注册制,机构定价自主性将得到提升,企业IPO定价时将考虑更合理的估值模型。

PE 估值方法难以沿用的情况下,PS(市销率,即用总市值除以销售额)估值被认为能够解决科创板企业大部分的问题。民生证券认为,需要对公司的发育阶段进行分析,成熟的公司适合用PE来估值,处于成长期的公司,更适合用PS来估值。

在市场探讨估值模式更多元的同时,有业内分析认为,一级市场估值水分很可能对科创板IPO定价环节产生重大影响。

打破市盈率约束,突破传统的估值定价机制,科创板势必将引发一场估值革命。

责任编辑:石秀珍 SF183