中小私募专一百亿私募爱变脸 究竟谁才是赚钱扛把子

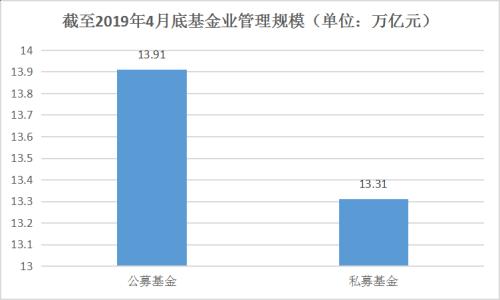

摘要 除了众所周知的“冠军魔咒”,基金行业还有流传已广的“规模魔咒”,也就是伴随着基金管理规模的增大,业绩却大幅下滑,事实真是如此吗?截至今年4月末,我国公募基金资产合计13.91万亿元,相较上月,规模略降约300亿元。与此同时,受一季度行情回暖影响,私募基金管理规模稳步上升,达到13.31万亿,与公募基

除了众所周知的“冠军魔咒”,基金行业还有流传已广的“规模魔咒”,也就是伴随着基金管理规模的增大,业绩却大幅下滑,事实真是如此吗?

截至今年4月末,我国公募基金资产合计13.91万亿元,相较上月,规模略降约300亿元。与此同时,受一季度行情回暖影响,私募基金管理规模稳步上升,达到13.31万亿,与公募基金的差距在不断缩小。

一季度A股的反弹行情,也让证券类私募在连续13月缩水之后也开始回暖。根据中国基金业协会的最新数据显示,截至 2019年4月底,已备案私募证券投资基金37685只,基金规模2.36万亿元。其中百亿以上的证券类私募基金管理人数量超过27家,累计管理规模超过4000亿,在证券私募总规模中占比近20%。

就私募行业来看,中小私募由于管理规模较小,船小好调头,操作手法往往比较激进灵活,也容易获取更多的超额收益。所以我们可以看到,如果仅按收益这个单一指标排名,冠军私募的管理规模大多不超过10亿。也有私募在一战成名后吸引不少投资者,但规模扩大的同时,投研能力与风控措施并没有随之进化,因此而“翻车”的私募并不在少数。

私募的规模与收益之间究竟是否存在一定的必然联系?

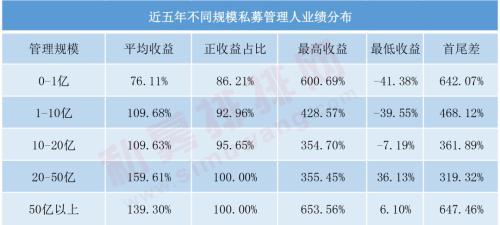

私募排排网根据私募公司管理股票策略的规模总量,分别以50亿以上,20-50亿,10-20亿,1-10亿,0-1亿作为规模划分标准,且纳入统计的私募公司正常运行的股票策略产品数量需要在3只或3只以上,且在统计周期内需要正常更新净值。

满足以上条件的私募管理人仅有774家,其中10亿以下规模的私募就已经占去8成之多;而管理规模在50亿以上的仅有37家,占比4.78%,他们平均管理股票策略产品数量34.59只。

不难看出,在震荡市,中小私募获取超额收益的能力略胜一筹,但是从三五年收益来看,20亿以上私募胜率依旧高于中小私募,尤其是50亿以上私募,其中包括不少百亿级私募,在牛熊交替周期里,依旧能够凭借良好的风控与扎实的投研,立于不败之地。

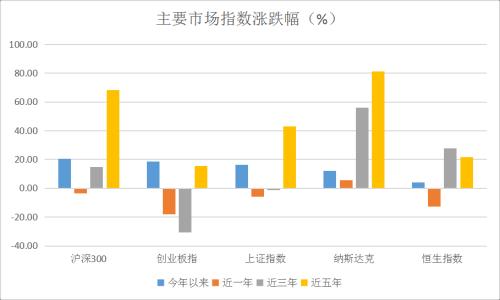

考虑到股票私募以投资A股为主,但也有投资范围覆盖港股与美股的,所以也对以上市场的主要指数涨跌幅做出统计,便于对私募的收益进行参考。

2019年以来:中小型私募高收益亮眼

2019以来,1亿规模以下股票型私募平均收益为16.87%,1-10亿与10-20亿私募规模的股票型私募平均收益也分别达到18.59%、16.59%。从高收益来看,0-1亿与1-10亿的中小私募最高收益均翻倍,分别为186.39%、211.20%。同期50亿以上私募的股票型私募最高收益仅为36.11%。

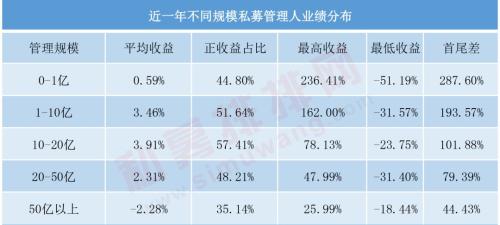

近一年:大型私募业绩修复速度缓慢

2018年A股以下跌探底为主,虽然经历了今年一季度的修复,但是截至5月底,上证指数近一年来涨幅依旧为-5.95% 。从不同规模私募来看,除了50亿以上私募,其他规模私募平均收益均已全部翻红,10-20亿私募近一年来平均收益3.91%领先。此外,在高收益方面,不少中小私募抓住一季度的反弹行情,净值得以快速修复,0-1亿与1-10亿私募的股票策略最高收益率分别为236.41%、162.00%,同期50亿以上私募最高收益仅为25.99%。

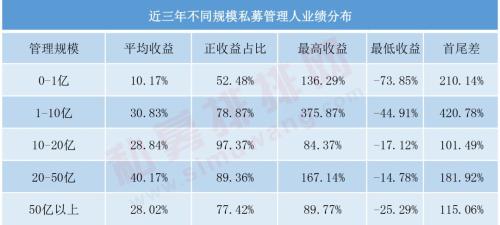

近三年:20-50亿私募成为优等生

在拉长统计周期到近三年后,小型私募劣势开始凸显,包括平均收益垫底,正收益占比垫底、最大跌幅垫底等。此前表现并不突出的10亿以上私募开始步入上升通道,私募规模在10-20亿的股票策略正收益占比高达97.37%,20-50亿规模私募的股票策略平均收益达到40.17%,同期上证指数与沪深300指数的涨幅分别为-1.35%与14.99%。

近五年:50亿以上私募完胜

当统计周期拉长到五年,也就是不同规模私募在2014年5月至2019年5月的股票策略收益,发现大型私募的优势更加明显。

50亿以上私募的五年期平均收益达到139.30%,所有纳入统计的私募全部赚钱,最高赚了653.56%,最低也有6.10%。而同期1亿以下规模私募的五年期平均收益仅为76.11%,最大亏损更是达到-41.38%。

虽然1亿以下规模中私募冠军的最高收益也达到600.69%,但是该私募在近一年和2019年以来的收益仅为29.87%和4.30%,且公司成立以来最大回撤高达64.91%。

结语:

私募排排网研究中心还对不同规模私募的风格稳定性与仓位进行了模型分析,结果发现10-20亿私募规模的风格稳定性最好,而百亿以上规模私募的风格飘移最为明显,具体表现在小盘风格降至低点,中盘成长风格由过去的不到10%,增加到最近的40%左右,变化非常明显。主要原因是近三年来,市场风格已经逐步从小盘向大盘价值切换。

为什么短期来看中小私募跑赢大型私募,而拉长周期来看,大型私募却又在收益与胜率等方面完胜中小私募?

排排君认为,对于小私募来说,某一年的高收益大多与市场行情与自己的投资风格相契合有关,所以注定了这样的收益难以持久。大型私募虽然在某一年的收益并不出众,但是凭借良好的风控与覆盖面较广投研团队,更能在变幻的市场环境中长期生存下来。

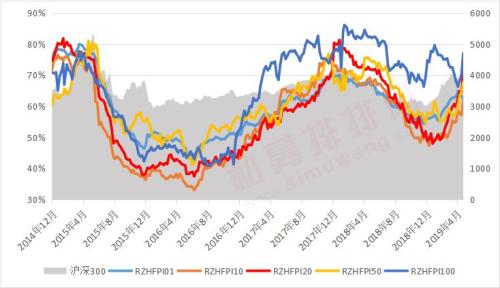

融智仓位指数和沪深300指数走势图

数据来源:私募排排网组合大师,截至2019年4月

并且从私募排排网融智仓位指数来看,2016年以来百亿规模的平均仓位上升的趋势最为明显,尤其是在2017年1月份之后,百亿规模的平均仓位从40%迅速上升至80%以上。截至目前,百亿规模私募依旧超越其他规模仓位指数10%以上。