本周集合信托成立规模小幅回升

摘要 一周综述:1、本周集合信托成立规模小幅回升,重归百亿线以上。据公开资料不完全统计,本周共有90款集合信托产品成立,数量环比减少1.10%;募集资金106.93亿元,环比增加22.87%。2、本周集合信托发行市场出现回调,发行规模有所下滑。据公开资料不完全统计,本周共40家信托公司发行集合信托产品17

一周综述:

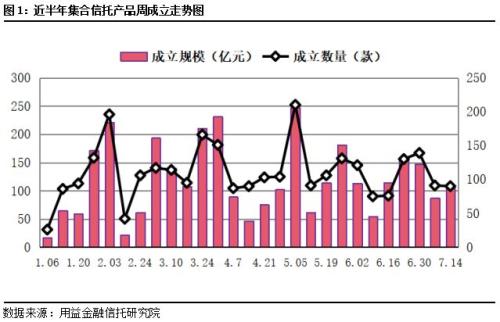

1、本周集合信托成立规模小幅回升,重归百亿线以上。据公开资料不完全统计,本周共有90款集合信托产品成立,数量环比减少1.10%;募集资金106.93亿元,环比增加22.87%。

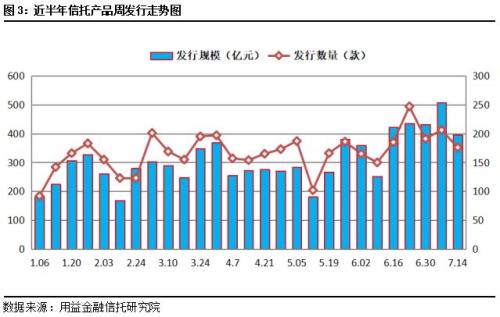

2、本周集合信托发行市场出现回调,发行规模有所下滑。据公开资料不完全统计,本周共40家信托公司发行集合信托产品176款,环比减少14.56%;发行规模395.65亿元,环比减少21.95%。

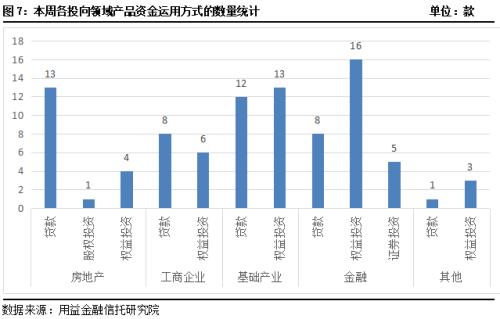

3、本周除金融领域外其他各投向领域募集规模有不同幅度的上升。据统计,本周金融类集合信托募集资金16.80亿元,环比减少27.69%;房地产类信托的募集规模51.33亿元,环比增长21.38%;基础产业类集合信托募集资金23.73亿元,环比增长31.12%;工商企业类集合信托募集资金14.89亿元,环比增长3.37倍。

一、集合信托市场一周回顾

本周集合信托成立规模小幅回升,重归百亿线以上。据公开资料不完全统计,本周共有90款集合信托产品成立,数量环比减少1.10%;募集资金106.93亿元,环比增加22.87%。本周集合信托产品的成立规模重新回升至100亿元线以上,资金募集规模相对稳定。但与一季度相比,资金募集情况稍有下滑,一方面集合信托产品的收益率已经逐步下行,对投资者的吸引力下滑,另一方面大资管行业中违约事件多发,易引发投资者担忧。

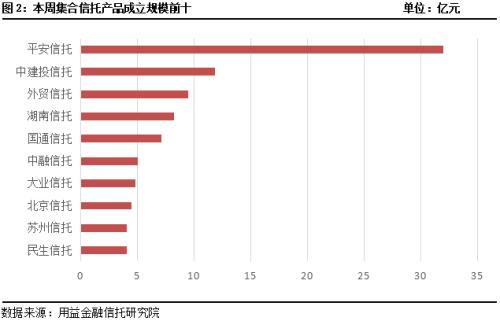

本周披露成立规模的23家信托公司中,成立规模在10亿元以上的信托公司2家,5-10亿元之间的4家,1-5亿元的信托公司14家,1亿元以下的信托公司3家。成立规模前三的信托公司分别是:平安信托(32亿元)、中建投信托(11.9亿元)和外贸信托(9.5亿元);产品发行数量前三的信托公司分别是:外贸信托(10款)、湖南信托(8款)、新时代信托(6款)。

本周集合信托发行市场出现回调,发行规模有所下滑。据公开资料不完全统计,本周共40家信托公司发行集合信托产品176款,环比减少14.56%;发行规模395.65亿元,环比减少21.95%。本周信托市场的监管环境出现较为明显的收紧,房地产信托可能出现较为明显的调整,因此,预计对未来信托公司集合产品的投放数量和发行规模会产生较大的影响。

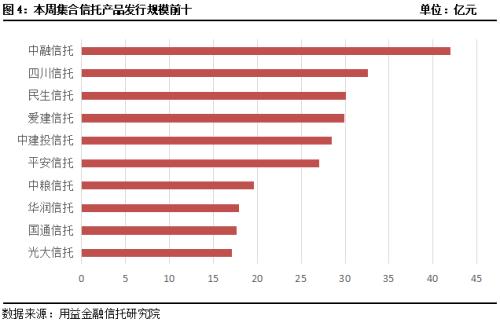

本周披露发行规模的33家信托公司中,发行规模在20亿元以上的信托公司6家,10-20亿元之间的6家,规模5-10亿元的11家,规模5亿元以下的16家。发行规模前三的信托公司分别是:中融信托(42.0亿元)、四川信托(32.6亿元)和民生信托(30.1亿元);发行数量前三的信托公司分别是:四川信托(28款)、中信信托(14款)、民生信托(12款)。

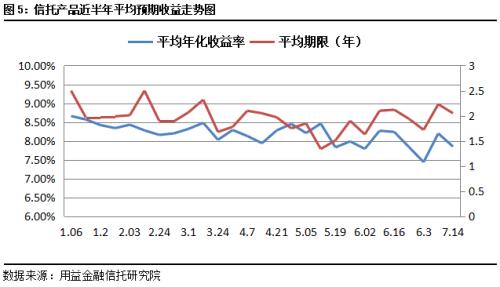

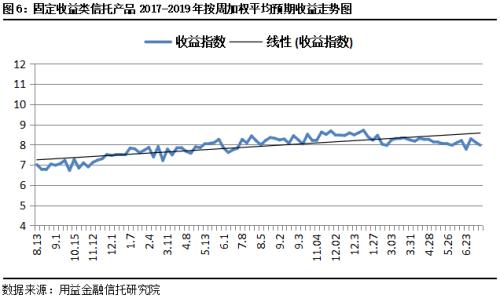

本周成立的集合信托产品平均年化收益率为7.85%,环比减少0.35个百分点;集合产品周平均期限为2.05年,较上周减少0.18年。近期集合信托产品的平均预期收益率围绕着“8”上下震荡,维持在一个相对稳定的水平。虽然近期外部环境的不确定性依旧很大,而国内经济下行压力持续,且近期监管出现显著的趋严信号,但短期内集合信托产品收益率大幅下行的可能性不大。

本周除金融领域外其他各投向领域募集规模有不同幅度的上升。据统计,本周金融类集合信托募集资金16.80亿元,环比减少27.69%;房地产类信托的募集规模51.33亿元,环比增长21.38%;基础产业类集合信托募集资金23.73亿元,环比增长31.12%;工商企业类集合信托募集资金14.89亿元,环比增长3.37倍。

本周房地产类信托表现依旧比较“坚挺”,但在强力监管下,预计规模收缩几乎已成定局。多家信托公司被约谈,要求对房地产项目进行余额管控。房地产信托上在购房尾款类、住房保障类、城市更新类旧改项目等符合监管要求的领域可以继续发力,但受制于业绩压力,信托公司转向基础产业信托以及创新业务的可能性较大。

从资金运用方式来看,房地产类信托中以贷款类为主,贷款类主要是开发贷,且从近期的监管环境来看,房地产类信托的资金运用方式的监管越来越严格;基础产业类信托资金运用方式依旧是贷款和权益投资两种,主要用途为为基建项目贷款,补充流动资金以及受让应收账款等。金融类信托的资金运用方式以权益投资为主导,与其他资管机构的合作较为紧密,而贷款类的产品多为投向消费金融领域。

从房地产领域来看,本周共有12款集合产品披露预期收益率,分布在6.4%到8.7%之间,平均预期收益率有所下行,平均预期收益率在8%以上的6款,7%到8%之间的6款。另外,成立规模前三的信托公司分别是平安信托(27亿元)、中建投信托(11.9亿元)和大业信托(4.87亿元)。从投向地区来看,披露投向地区的18款产品中,投向河南的5款、投向江苏的4款、投向广东的2款。

从基础产业领域来看,本周共有18款集合产品披露预期收益率,分布在7.3%到9.05%之间,其中平均预期收益率超过9%的3款,8%-9%的10款,7%-8%之间的产品5款。成立规模前三的信托公司分别是湖南信托(4.61亿元)、苏州信托(3.94亿元)和浙金信托(3.5亿元)。从产品的投向地区来看,本周披露投向区域的14款产品,江苏、浙江和湖南分列前三,其中江苏省4款,浙江省3款,湖南省3款。

二、信托市场新闻一周回顾

站在大资管变局下的信托业,正面临前所未有监管形势。一是监管对信托公司的罚单,罚单增多且罚款金额增加,监管态度持续趋严;二是房地产信托面临着“暂停”危机,伴随着房地产信托的融资规模不断攀升,监管部门的监管要求也开始持续趋严。

金融监管风暴再起 保险、信托迎史上最严股权和关联交易专项整治

近日银保监会向银保监局、银行、保险、信托、资产管理公司下发了有关开展银行保险机构股权和关联交易专项整治工作的通知,将开展机构股权和关联交易专项整治工作。此次检查范围为被查机构截至2019年6月30日的股权状况,及2018年1月1日至2019年6月30日期间的关联交易状况,可根据实际情况适当追溯和延伸。

增长过度 房地产信托收紧

近日有部分地区银保监局召集辖区内信托公司开会,进一步对地产信托融资提出要求。从会议内容来看,监管明确信托公司对土地款融资业务,不得再新增仅接受符合“四三二”条件,即“四证”齐全、开发商具备二级资质、项目资本金比例达到30%。同时,明确交易结构为贷款模式的业务报告等界限。

地产融资再收紧,多家信托收到银监窗口指导

继5月中旬银保监会23号文叫停信托变相为不符条件的房地产项目融资输血后,针对多家近期房地产信托业务增速过快、增量过大的信托公司,银保监会开展了约谈警示。一家被约谈公司的内部人士向记者确认了这一消息,并透露约谈是以闭门会的形式进行。

房地产信托叫停真相:新增不得超去年末地产业务总量余额的4%

7月11日,有媒体报道,光大信托、国投泰康信托发布消息称,暂停了所有房地产类项目募集。记者向包括光大信托在内的部分信托公司人士求证获悉,该公司确实有相关通知。不过消息透露,实际情况是按监管要求,对房地产项目进行余额管控,优化结构,平滑运作。

评:监管部门对房地产信托的监管要求持续趋严。对于一些高度倚重房地产信托业务的信托公司来说,下半年的业绩压力会相对较大;而对于房地产领域,市场普遍预期房企融资环境进一步收紧,资金面压力增加。

三、信托公司创新业务

中信登发布数据显示,家族信托、小微金融信托、员工持股信托、保险金信托和慈善信托发展势头强劲,6月末累计规模占比超过1.5%,较年初环比上升80.72%,反映出行业致力于挖掘信托制度的深层价值,持续加强创新能力;同时,也说明行业业务转型仍有较大空间。但近期承兴国际、闽兴医药等两个风险事件的发生为供应链金融业务开展带来了阴霾。

闽兴医药超22亿应收款转让埋雷 供应链金融风险受关注

中原证券(601375,诊股)资管产品踩雷福建省闽兴医药有限公司对福建医科大附属协和医院应收账款的舆论正在市场中迅速发酵。除中原证券外,目前多家与闽兴医药存在供应链融资关系的金融产品也正在面临风险。继承兴34亿供应链融资暴雷之后,应收账款确权风险正在市场中的不断上演,这也加剧了业内对应收账款风险的探讨与警惕。

诺亚财富34亿踩雷始末:风控之殇还是“庞氏骗局”?

7月8日晚,诺亚财富发布公告称,旗下上海歌斐资产管理公司的信贷基金为承兴国际控股相关第三方公司提供供应链融资,总金额为34亿元人民币,承兴国际控股实际控制人近期因涉嫌欺诈活动被中国警方刑事拘留。这场骗局被揭穿背后,折射出金融机构在风控领域存在着诸多操作问题——承兴国际控股恰恰是抓住这些金融机构的风控盲点与漏洞,精心编造了大量虚假合同瞒天过海成功“骗取”资金。

评:供应链金融“暴雷”的两个风险事件引发的讨论正不断发酵,应收账款确权风险正在市场中的不断上演,金融机构显示出较大的风控缺陷,风控流于形式,盲目跟风“流行”。

TOF探路净值化 证券类信托独辟蹊径

资管新规落地以来,在行业整体去通道的背景下,信托公司正被倒逼着借助新业务“开疆辟土”。其中,最容易打造净值化产品的证券类信托业务已成为部分信托公司试水的新方向,力推TOF(Trust of Fund,基金中的信托)业务则成为当下行业的新趋势。

抢人设点 家族信托成主战场

随着高净值财富管理市场的扩大,加上资管新规阵痛下的自我转型驱动,信托公司热衷于创建和优化财富中心。信托财富管理中心建设成本不低,而且不是简单的搞人海战术、铺设网点,技术和系统服务设施尤为重要。财富管理市场可观,如何做真正意义的财富管理、寻求差异化发展,成为业内值得探索的问题。

近日,中航信托参股并负责运营的四川省川投航信股权投资基金管理有限公司与国金证券(600109,诊股)合作的“国金-川投航信停车场PPP项目1-10号资产支持专项计划”在深交所获批,储架获批额度30亿元,首期发行规模5.3亿元。这是全国首单PPP储架式资产证券化项目,也是2017年雁江停车场PPP项目资产证券化后中航信托在该领域的又一突破。该项目首次搭建了PPP+Pre-ABS(资产证券化前端的融资业务)+储架式ABS(储架式资产证券化)模型,破解了PPP项目面临的最大难点——资金的进入和退出,打通了基础设施领域的募、投、管、运、退全流程,形成“盘活存量-投资增量-再次盘活”的良性循环。