500亿巨头崩了21亿违约 有息债务超250亿!中粮信托等大批机构踩雷

摘要 厂长的话寒冬即便退散,可雷潮却不曾停止。上到大白马下至ST,从业绩雷、商誉雷再到造假雷,上市公司乐此不疲地刷新着自己的节操。而上市公司的祸事,往往要和背后股东的手脚脱不开干系。。。这不,500强民企精功集团自爆的21亿债务违约,就给这个“兵败如山倒”的民企困境,揭开了难堪的冰山一角。21亿违约,精功

厂长的话

寒冬即便退散,可雷潮却不曾停止。上到大白马下至ST,从业绩雷、商誉雷再到造假雷,上市公司乐此不疲地刷新着自己的节操。而上市公司的祸事,往往要和背后股东的手脚脱不开干系。。。这不,500强民企精功集团自爆的21亿债务违约,就给这个“兵败如山倒”的民企困境,揭开了难堪的冰山一角。

21亿违约,精功集团崩了?

早就风声鹤唳的精功集团,终究还是雷了。

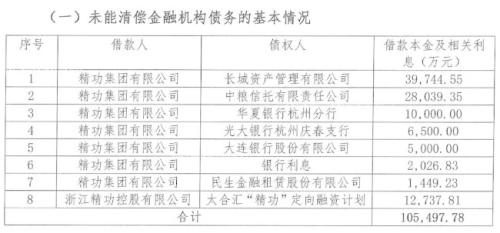

近日,精功集团发布公告,称公司又添了8笔债务违约,总计款项超过10亿。

厂长看了下,此次踩雷均是清一色的金融机构,从光大银行(601818,诊股)、长城资管、中粮信托再到民生金融租赁。。。此外,其子公司精功控股还有一款1.2亿的定向融资产品受累。

公司“自爆”,机构踩雷,但最终的买单主体还是位于结构底层的投资者。就厂长了解到的信息来看,中粮信托“拜其所赐”,其一款定融类的私募产品兑付逾期,涉及到的本息达到了2亿元。。。话说今年4月份的时候,精功集团还因这事被北京法院给列上了“失信被执行人”名单。

值得一提的是,就在两天之前,精功方面还刚爆出过10亿公司债券的违约事件。

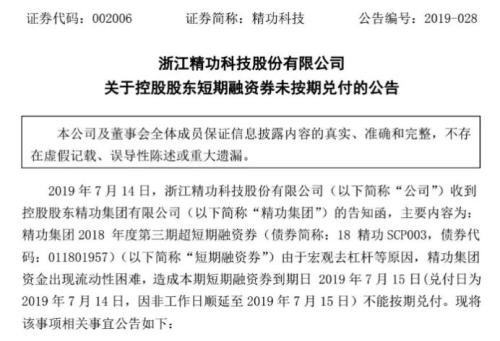

7月15日,集团控股上市公司“精功科技(002006,诊股)”发布一则“关于控股股东短期融资券未按期兑付”的公告,具体来说就是因为“宏观去杠杆”的锅,导致集团出现了流动性困难,公司18年的第三期超短期融资券18精功SCP003不能按期兑付。

有意思的是,在东窗事发之前,这只债券还头顶着AA-的评级光环。。。所幸评级机构的反应够快,15日当天,它就从“品相不错”的AA-跳水到了弃之若履的C。

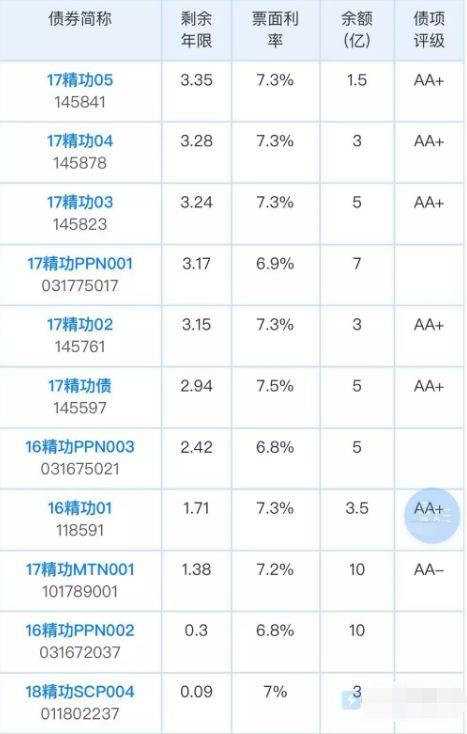

而根据公开信息显示,精功集团还有11只总值56亿的债券还未到期,且所显评级都在AA-之上其中的五只债券“17精功债”、“17精功02”、“17精功03”、“17精功04”、“17精功05”均于此次“事发”隔天停牌,其主动避祸的意思极为明显。

管中窥豹,可见一斑。几天之内接连爆出债务违约,总金额已然累计到了21亿——精功集团的资金链明显出了问题,而且应该不小。

就其自述的情况来看,从去年年底到今年7月16日,公司总部因为正常兑付了36亿元的债券本息,所以账面上有点虚,流动性比较紧张。

用大公资信的话来说,精功集团“利润水平有所下滑、短期债务压力很大,存在较大待偿风险。”而对于更深层的原因,精功官方也摆出一套“宏观环境不给力,去杠杆要人命”的陈词滥调。

诚然,行业集中低迷的因素确实无法忽略。在人家眼里,触雷似乎“无法避免”,这年头不摸到大的就算万幸了,至于自身风控是否到位,前期扩张是否过度,那都是一笔带过的“小事”。

毕竟常在河边走,哪能不湿鞋?。。。只是对于精功来说,它们似乎没在“河边走”,而是在“浪里飘”。

“小木匠”的逆袭与沉沦

说起这家集团,来头也不算小,多次入选中国民企500强,也是绍兴本地的招牌门面。

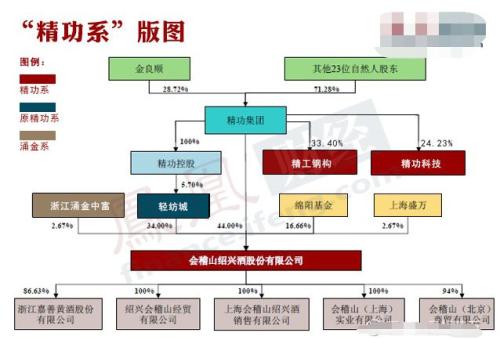

根据凤凰财经的相关统计,这个精功集团容纳有144家子公司,其业务范围涉及绍兴黄酒、新材料、装备制造、大数据等。其“总舵主”为金良顺,此外还有二十余位股东,并以“自家兄弟”为主力。。。在资本市场纵横五十余年,“金家帮”也搏得一个“精功系”的“雅称”:

对于老掌门金良顺,厂长这里还得多说两句。

所谓“六十年代小木匠,八十年代弄潮儿”。金良顺以木匠出身,68年接盘了乡里的经编机械总厂,此后搞技术革新、资本运作,立足于“钢结构建筑”,并延伸到装备制造和黄酒——其巅峰期曾手握四家上市公司,15年时更与东方资产联手成立了一家资管公司,大搞“PE+上市公司”并购,旨在为自家上市公司打通“海外融资渠道”。

而事实证明了,上市融资,确实是个“以力破巧”的一手妙招——正是这一落子,使其从早期民企资金链断裂的大雪崩里逃过一劫。而资本江湖,剩者为王,“无需优秀”的金良顺坐收“行业一把手”,最终成为执掌500亿民营巨头的“资本巧匠”。

但话说回来,资本运作一旦“过度”,就会从救命的良方变成害人的毒药。上市融资得来的资金是有明显上限的,如果不能开源节流,在业绩上拓宽正道,那么再大的靠山都会坐吃山空,一旦寅吃卯粮到山穷水尽,整出些狗急跳墙、另辟蹊径的丑事,也是犹未可知。

而从数据上来看,也许是食髓知味,金良顺对上市公司的利用,已然到了涸泽而渔的地步。

根据公开信息显示,目前精功集团控股的上市公司尚有三家,分别为精工钢构(600496,诊股)、精功科技及会稽山(601579,诊股)。昨天“事发“之后三家公司齐齐撇开关系,股价上也只是略有受挫,跌幅有限。

但有一说一,这三家公司的本身质地,也并不怎么好。

精功科技去年的归属股东净利润为573.21万,同比下降94.22%,为15年来的“首亏”;会稽山今年一季度营收净利润也分别下降了13.6%和23.13%;而精工钢构,虽然去年的净利润同比暴增192%,但公司的活动现金流居然是负的2.34亿元。。。总的来看,公司经营都面临着程度不一的困境,而作为第一大股东的精功集团,非但不思进取,反而想着“如何榨干公司的剩余价值”。

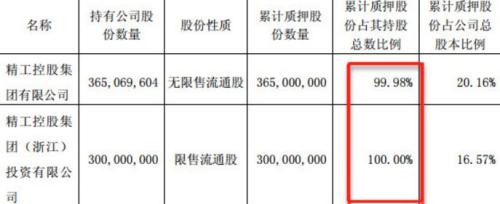

实际上,这三家公司的集团控股都已被高比例质押。其中会稽山的质押率高达100%;而精功科技的质押率也有99.99%;至于最为集团倚重的精工钢构,也已被“挥霍一空”:

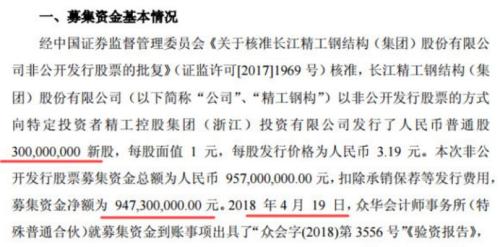

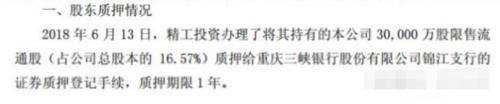

厂长顺便再提个细节:精工钢构曾在去年4月份整过一次9个多亿的定增,然后转手就全数质押出去。。。如此难看的吃相,说明集团的钱荒已经达到了相当高的地步。

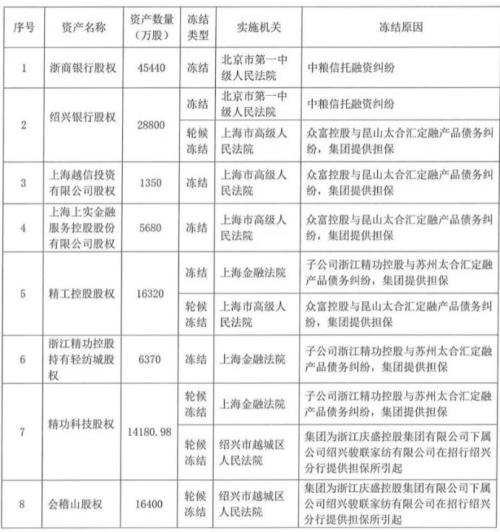

而在今年4月份的时候,由于各种各样的“债务担保责任”,这三家公司股份遭到了接二连三的司法冻结,目前的集团控股已全部沦陷。。。现在看来,也算是完成了它们的“历史使命”。

还有哪些暗雷?

说到底,这就是一出民企老板拿上市公司当提款机的事情。

近年来市场风口不好,早前那些无往不利的投资项目很容易收不回钱,这时候,股东手里的上市公司就能被“编排用场”、筹措资金。最常见的就是股权质押、出售资产,吃相难看的可能还会在公司现金流等财务数据里“做些文章”,把集团周转的压力传输给子公司——搞得不好,就又是一个璀璨夺目的财务造假雷!

当然了,雷来雷去,这种资金链传导的最终受体,还是那些购买底层产品的投资者。

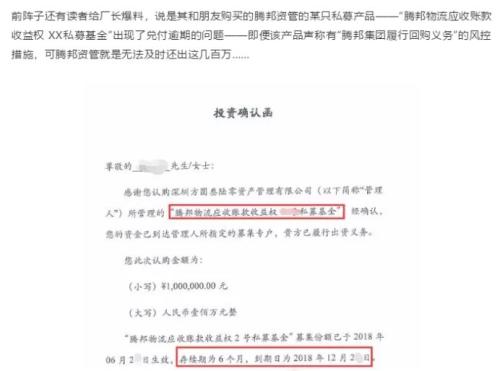

像今年新增的债务违约实体“腾邦集团”,厂长就曾在去年的文章里爆过它私募产品逾期的料:

如今两相印证,果然是资金链出了问题。。。毕竟一个几十亿、几百亿体量的民企大公司,怎么连几百万的私募产品都兑付不起了呢?

说到这里,厂长还要提醒大家一点,今年债券的雷还没停,甚至颇有些意犹未尽的感觉。

据相关数据统计,今年以来,信用债违约较去年同比暴增220%!其中有80多只债券属于实质性违约——而民企债券,就占到了发行总数的九成以上!

就拿7月15日这一天的灾情来说事,与精功同天“自曝”的,还有那么三家,其分别为山东胜通集团、中国城市控股集团以及臭名昭著的康得新。

其中胜通集团违约的是一款中期票据“17胜通MTN001”,总额5亿,发行期限3年。

和精功一样,胜通也曾荣登中国企业500强,不过相比之下,胜通要“早走一步”,这个民营巨头已于今年一季度就宣布破产了,此次违约是因为集团本身在走重整程序所致,所以怎么解决、何时解决还需要一定的时日。

中城建涉及到的违约债券为“15中城建MTN001”。对于这家企业,厂长记得之前专门码过一篇,它是因为股权纠纷导致融资渠道受限,使得资金链供应紧张。从16年开始已经陆续雷了8只债券,涉及金额达到136.5亿!目前公司计划出售资产来还钱,但迟迟没有进展。

至于还有一家“康得新”,那更是今年资本市场上的“明星”了,厂长年初曾将其称为“2019第一黑天鹅”,现在看来也不算过誉。如今这家公司已然濒临退市,与之相关的产品自然会殃及池鱼,一损俱损,不过这里头的麻烦事太多,就不细讲了。

总而言之,如今的“上市公司大雷”,大多是为早前不计后果的“狂飙猛进”买单。而这些后遗症的病发不是没有预兆的,但往往会被高明的财务手段所掩盖,一般人去考察比较困难,有些细节甚要考究(比如最近疑似造假的大族激光(002008,诊股),涉及到的海外项目就很难考察)。综合这些因素,厂长帮大家找了一种最为粗犷的办法——我们可以从股东高比例质押的缺钱现状,来一窥全局究竟。

下面我贴了一张大股东高质押的公司债券产品表(部分),供大家参考:

当然,对过去的问题总结,是为了揭示未来的风险。如此这般的“雷潮”戏码,究竟还要上演多久?从最近几经“覆灭”的网贷和愈发高调的某板来看,要还钱的“间接融资”正在为直接融资让道,再结合下某板宽松的上市条件。。。这么说吧,某些风险它不曾消失,它只是在新“保护伞”的遮掩下暂时隐形了。