关于信托的三个迷思

摘要 引言:2019年,信托业可谓风云不断,此起彼落,好不热闹。具体表现为监管不断加强,暴雷事件不断上演。行业底部反弹,呈现的是冰火双重天的格局。从中江信托被雪松国际收购到安信信托(行情600816,诊股)117亿项目违约;从中泰信托踩雷到云南国际深陷三方财富;再到23号文剑指信托土地前融和房地产信托的严

引言:2019年,信托业可谓风云不断,此起彼落,好不热闹。

具体表现为监管不断加强,暴雷事件不断上演。行业底部反弹,呈现的是冰火双重天的格局。从中江信托被雪松国际收购到安信信托(600816,诊股)117亿项目违约;从中泰信托踩雷到云南国际深陷三方财富;再到23号文剑指信托土地前融和房地产信托的严格调控;每个事件背后,都传递了不同的信号。

也正因为如此,信托也逐步成为了人们茶余饭后的谈资。事实上,由于其高额的投资门槛、较少的从业人群和市场教育的缺乏,对于信托,很多投资者包括大众还是有太多的误区和迷思。

之前所写的文章,大体上是一些比较干货和科普性质的文章,比如如何防止入坑?信托高收益从何而来?为什么推荐信托?即在误区方面,做了一定的科普和教育。但是后来发现迷思依旧,于是今天的这篇文章,更多的是关于于信托业,人们的一些迷思。

权当故事来看吧,take it easy!

迷思一:信托的起源

对信托有一定了解的朋友都知道,信托的雏形来自于古埃及的“遗孤信托”。在这样一个协议中妻子为继承财产,往往是子女作为受益人,妻子为其子指定的监护人。

现代信托的起源

不过雏形归雏形,现代信托业起源于英国的尤斯制。

彼时处于封建社会的英国,教徒们在自己死的时候将土地捐赠给教会,为的是死后可以入天堂。按照规定,这一部分捐赠的土地是不需要缴税的,造成的后果就是教会的土地越来越多,而国家税收收入的减少,触动了国王和封建贵族的利益;国王自然不能忍。

于是,英王亨利三世颁布了一个《没收条例》,规定凡把土地赠与教会团体的,要得到国王的许可,凡擅自出让或赠与者,要没收其土地。对于这个规定,教徒对他们的捐献行为进行了变通。在遗嘱中把土地赠与第三者所有。但同时规定教会有土地的实际使用权和收益权,这就是“尤斯制”,也就是今天信托的雏形。

以上写进教科书的东西。

国内信托起源

其实在中国几千年的历史长河中,有非常丰富的信托思想在其中。

在教科书上,信托起源于英国。但殊不知,一千多年前的中国,其实中国已经有了家族信托的雏形,这就是刘备的托孤行为。本文不是历史类,这里只是简单介绍和剖析一下信托的结构。

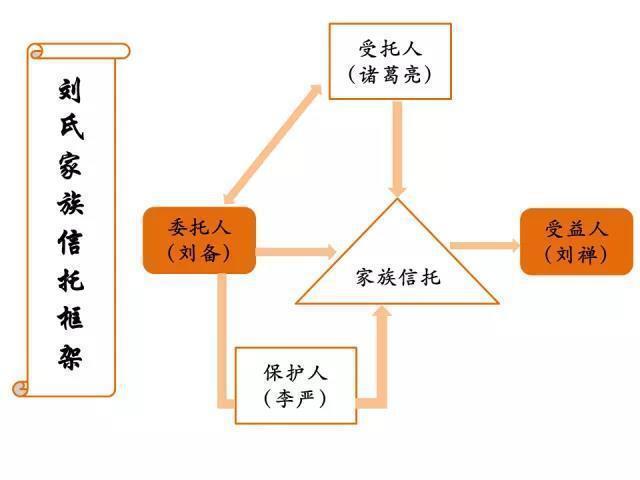

刘备托孤的故事,从继承的角度来看非常简单和正常,但是这里面却有家族信托的思想和雏形,而且意味深长。在下面这个由网友制作的图形当中,就写的很直接了。再这样一个结构当中,刘备是委托人,受托管理人是诸葛亮,受益人是刘禅,信托资产是蜀国政权(也算是刘氏家族产业);李严则相当于信托保护人角色,对于受托人起到监督、制衡作用,用以牵制受托人,避免其滥用职权、损害受益人利益。

从历史的走向和人物的结局来看,这个家族信托还是成功的。主要体现在以下几个方面:1.在受托人的运筹帷幄之下,实现了政权的平稳交接;尽管刘婵存在一定程度的架空,但受托人无二心;2.因制约机制合理,没出现帝王之家多发的恶意管理层收购,没出现曹氏家族的悲剧;3.即使到了最后,刘氏集团败于曹氏集团,但刘禅仍然被封安乐公,寿终正寝。

从这几个角度来看,这个家族信托是成功的。这也验证了,信托的思想和起源至少不全来自于国外。这样的案例还要很多,这里便不再一一举例。

迷思二:信托是骗子

很多人对信托的存在相当大的认知误区,觉得信托是P2P以及信托是骗子金融机构等等。其实信托是靠谱的,尽管2019年以来信托违约不断,整体风险资产率为1.31%,出现了较大程度的上升;但是整体风险依然可控,因为信托都遵循着既定的业务流程;实质性违约的,则是少之又少(限主动管理类)。而信托的靠谱,主要来自于以下几个方面:

法律层面的靠谱

信托是现代金融业的四大支柱,与银行,保险,券商,组成了金融业四大支柱,我国信托起步于1979年,在发展过程当中经历了多次整顿,最终以一法三规奠定了整个信托行业法律制度框架,同时留下了68家正常经营的信托公司。也就是说,信托公司是在法律法规约束下经营的;跟游走与灰色地带的金融公司完全不可同日而语。

监管层面的靠谱

按照《信托公司管理办法》的有关规定,信托受中华人民共和国银保监会的监管(信托部)。也就是说信托和银行,券商,保险公司一样是受到监管部门严格监管,而且每年固定的时期要进行经营情况的报备,并请第三方机构进行一个审计。

一言以蔽之,信托是国内金融业正规军

无论是国有还是民营,每一个信托背后的股东都不简。比如信托“大哥”的中信信托就是中信集团的,银行系的四大信托(建信、上信、兴业国际。交银国际)、五矿、中融以及爱建等等。从银监会的内设部门就可以看到,信托部是跟大型银行部、股份制银行部是平行机构,也就是信托公司和我们所熟知的工农中建交、邮储、招商、浦发等一道统一归银监会及其派出机构的监管。

审批流程层面

和银行理财这个资金的“二传手”不一样,信托是真正意义上的产品发行方和生产者,其运作模式是将投资者的钱募集过来借给融资人(融资类信托),信托公司赚取的是管理费。

一个信托产品,从最初立项到最后推荐给投资者,中间会经历很多步骤。而且,很多步骤都是十分专业的。无论是行业的交易对手准入、风险控制措施和手段、尽调流程等等。一个信托产品从准入、立项、尽调、初审、复审再到管理层,最后还要去监管部门进行报备,整个遵循一个严格的流程。

从以上三个层面来看,信托是靠谱的。最新数据统计显示,信托已经是20万亿的资产规模,未来将会在资本市场发挥越来越重要的作用。

迷思之3:信托不是坏孩子

1979年,在商业巨擘荣毅仁的带领之下,中信信托正式在这一年成立,也标志着信托这一业态正式进入中国。

在发展过程当中,中信信托为国我国社会主义工业化吸引了大量的资金,成为了信托业的一面旗帜,做出了非常大的贡献。同时各地方政府也纷纷放权让利,表现为就是各地信托公司如雨后春笋般的快速建立和快速膨胀,到了1988年信托公司,信托公司数量达到了742家,犹如百团大战。

广州国际

在那一端信托飞速发展的岁月当中,广州国际信托(以下简称“广信”)成为了窗口公司和行业的佼佼者。亚洲金融危机之后,广信由于杠杆率过高,最后导致破产。不仅结束了其作为窗口公司的使命,也在整个信托行业引起十分恶劣的后果。之后的行业大整顿,信托公司数量急剧下降到了最后的68家(另有三家处于停牌当中)。

一放就乱,一管就死。

和券商、期货公司一样,信托也同样重复着中国金融发展历史中的规律。

信托不是坏孩子

21世纪之后,信托公司一边为实体经济大量输血的,同时也被不法分子通过各种违法手段,在证券市场上进行牟利,典型代表就是金信信托。此后诸多的行业负面事件,再次在这为整个行业蒙上阴影。包括中信信托、泛亚信托再到今天的中江和安信;金融业坏孩子的标签也一直挥之不去。

信托不像股票市场那样备受关注,但是每一次的行业大新闻。总是勾起人们历史的记忆,也正是在不断累积的负面新闻当中,人们也就人云亦云认为信托是坏孩子。打着制度优势的旗号,干的全是制度套利的勾当。无外乎,信托的名声如此之差。

话说回来,负面归负面;在改革开放实践的过程当中,在摸着石头过河的金融领域探索当中,在不断完成金融基础设施建设的过程当中,信托以其特有的制度优势和灵活性,极大地助推了城市的建设。在过去金融快速甚至野蛮发展年份中,信托风险整体可控。不仅为实体经济发挥了重要的作用,而且,也极大的头上拓宽了居民尤其是高净值客户的投资方式。

信托真不是坏孩子。

写在最后

现代信托虽然起于尤斯制,但是信托的思想在中国早已生根发芽;而作为中国金融四大支柱之一,接受严格监管。比起那些今年频频爆雷跑路的私募和P2P,信托实在靠谱太多;即使违约达70亿之巨的中江,也在雪松的斡旋之下开启了拆雷之路。

信托资管规模已高达21万亿,远超保险券商,成为了仅次于银行资管第二大金融业态。关于信托究竟是坏孩子还是金融先锋的探讨,却一直在进行当中,短期似乎也难以盖棺定论,一锤定音。但无论从历史、法律、金融来看,信托都是那个最有“潜力”的孩子

对于信托,更应该用改革的态度进行鼓励,大胆创新,审慎而行;为中国金融业带来不一样的东西。在总书记所提出的“面临前所未有变革”的今天,金融的创新的使命远没有结束,风控也是行业永远的主题。

都宛如那滚滚的长江水,向东而去