发展家族信托不应盲目乐观

摘要 在科学技术领域,有一个词汇叫做“科技成果转化”,是指科学研究与技术开发所产生的具有实用价值的科技成果所进行的后续试验、开发、应用、推广直至形成新产品、新工艺、新材料,发展新产业等活动。科技成果转化存在转化周期和转化率。同理,新型的信托业务,不论其潜力是否巨大,也存在转化周期和转化率,抛开转化周期和转

在科学技术领域,有一个词汇叫做“科技成果转化”,是指科学研究与技术开发所产生的具有实用价值的科技成果所进行的后续试验、开发、应用、推广直至形成新产品、新工艺、新材料,发展新产业等活动。科技成果转化存在转化周期和转化率。

同理,新型的信托业务,不论其潜力是否巨大,也存在转化周期和转化率,抛开转化周期和转化率谈信托业务创新就是在修空中楼阁。

近两年来,信托公司的实务界和理论界都对家族信托抱有浓厚的兴趣和极大的热情,认为家族信托是信托回归本源的关键一环,也是信托业务转型,实现可持续发展的核心业务。

由此,不仅各家信托公司开始试水家族信托,理论界对于家族信托的宣传普及、业务培训和专著出版也如火如荼。西方的家族信托历经数百年,方才发展到今天的状态,中国虽有后发优势,但是凡事过犹不及,过热总是令人担忧的,需要冷静地审视当前家族信托面临的形势,而不是简单的“蹭热点”“蹭热度”。而且,《左传》有云“禹、汤罪己,其兴也悖焉”,当前理论界往往对客观条件的限制说得多,对自身意识能力的培养和提高说得少,打铁还需自身硬,这样也是不利于家族信托长远发展的。

一、对于家族信托抱有极大热情的几点理由

(1)家族信托是信托公司的本源业务,也受到国家的鼓励;

(2)高净值客户逐年增加,其多样化的需求使得家族信托非常必要;

(3)老龄化社会的形成使得财富传承需求进一步扩大;

(4)有一定比例的高净值客户在考虑使用家族系统。

二、中国大陆家族信托开展的几点问题

从理论上看,高净值客户的数量不可谓不多,但是这其中有多少是有效客户,有效客户中又有多少会转化为实在的客户呢?这值得推敲一番。

(一)不能或者没有意愿设立家族信托的高净值客户较多

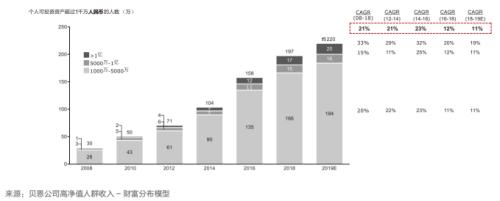

建行与波士顿咨询公司的《2019年中国私人银行市场发展报告》指出,截至2018年底,中国个人可投资金融资产总额为147万亿元人民币,个人可投资金融资产600万元人民币以上的高净值人士数量达到167万人。

而招行与贝恩公司的《2019年中国私人财富报告》指出,2018年,中国的高净值人群(可投资金融资产1000万以上)数量达到197万,其中超高净值人群(可投资金融资产1亿元以上)规模约17万,可投资资产5000万以上的人群规模约32万人。从财富规模看,2018年中国高净值人群共持有61万亿人民币的可投资资产,其中超高净值人群持有资产25万亿人民币,高净值人群人均持有可投资资产约3080万人民币。

建行的报告,门槛较低,而人数反而较招行为低,说明高净值人群的数量本身就存在争议。这两份报告是权威机构出具的,其研究方法是可靠的,排除统计口径的差异,我们大致可以确定,中国的高净值人群在150-200万人之间。

由于招行的报告数据较为丰富,其统计的高净值人群数量也较高,本文以招行的数据为基础进行分析。

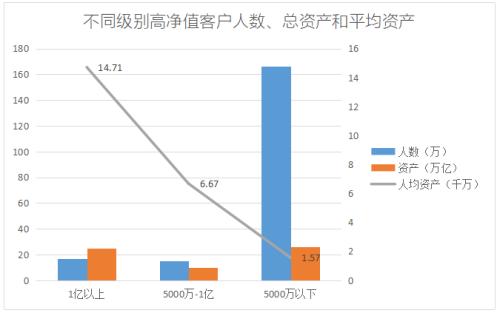

超高净值客户,有17万人,坐拥25万亿资产。而其他高净值客户为181万人,拥有36万亿资产。

这部分人中,还有资产在5000-10000万元的人,有15万人,如果保守估计这部分人人均资产为6000-7000万元,那么这部分资产大约为10万亿。

高净值客户中的166万“平民”,则瓜分剩余的26万亿资产,人均仅为1566万元。高净值客户内部的分化也极为严重。

而根据信托业开展家族信托业务的经验,由于家族信托的门槛为1000万元,一般来说可投资金融资产在5000万水平上下的客户才会有较强意愿设立家族信托。即是说,这166万“平民化”的高净值客户,是没有或者有较小意愿设立家族信托的。

而如果采用建行版本的数据,可投资金融资产高于600万元的客户都仅有167万,那么有资格、有意愿设立家族信托的高净值客户人数会更少。

根据两份报告,作者对有意愿且有资格的高净值客户人数进行估计,大约为17+15+3=35万人,而超过40万人的可能性已经很低了。

而且,这部分客户,还不一定设立家族信托,其资产可能被其他金融产品(包括信托公司发行的集合资金信托计划)和金融机构分流。

(二)潜在客户会被分流

设立家族信托的潜在客户,仍然会被其他金融产品或者金融机构分流。尽管一些分流的渠道,由于受到许多限制因素的影响,或是与家族信托有合作的空间,目前还不会对家族信托产生太大影响,但是仍需提高警惕。

1、集合资金信托计划、银行保险的分流效应

(1)集合资金信托计划

根据中国信托业协会的数据,截至2018年4季度末,集合资金信托规模为9.11万亿元,占比为40.12%,同比上升2.38个百分点。而2019年1季度,集合资金信托规模为9.49万亿元,集合资金信托占比为42.10%,较2018年4季度末上升1.98个百分点。

根据大致估计,信托公司的自然人客户大致在20-30万人次之间,而单次购买集合信托计划超过1000万元的大约在2-3万人次之间。一般信托公司对于高净值客户,都会给予一定的利率优惠,如果这部分客户仅以资产增值为目的,考虑设立家族信托的可能性较小。而购买300-500万额度集合信托的客户中,也有不少属于高净值客户,投资集合信托,也会使得一部分人无法设立家族信托。

(2)银行和银行理财子公司

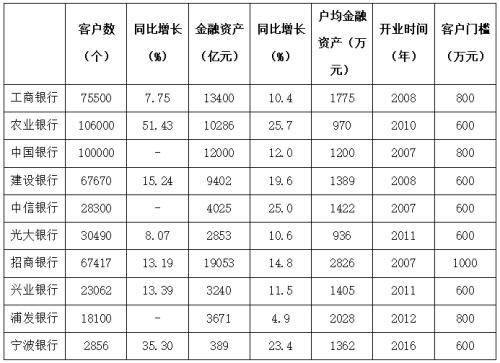

谢响在2017年分析了商业银行私人银行客户的情况。根据年报简单加总,上市的商业银行私人银行客户大约有60万户。

从私人银行客户的户均金融资产来看,招行的客户含金量最高,户均资产达到2826万元,显著高于其他同业。其他上市银行的私行客户户均资产大多在1000万-2000万元之间。这其中,工行在四大行中较为领先,私行客户户均资产超过1700万元;而浦发银行(600000,诊股)的户均资产则突破了2000万元。

商业银行私人银行的高净值客户基数大,而且对于这类客户,商业银行自然是全力维护,因此这部分客户的忠诚度也普遍偏高。

更为重要的是,大型的商业银行自身的实力也十分强劲,而且部分银行也较早开展了家族财富管理业务,抢占了家族财富市场份额。招行、工行是商业银行参与家族财富市场的急先锋,分别与2015年和2017年成立了工银家族财富投资管理公司和首单家族宪章信托和慈善信托业务。中国银行(601988,诊股)、浦发银行等近年来也都有所行动,分别成立了家族办公室,拓展相关业务。

此外,银行理财子公司的不断涌现也会使得信托公司面临更大的压力。

当然,银行与信托并非是你死我活的敌我斗争状态,而是既有竞争又有合作的关系,信托公司应当加强与银行的合作,一方面获取客户资源,一方面提高自身能力。

2、离岸信托潜在的分流效应

相比国内不同行业的竞争,同业的竞争则更为激烈,也可能更为致命,因为同为信托公司,业务具有更强的替代性。

根据中国基金报和中国社科院金融研究所的资料,可知在2018-2019年初,国内企业家已经开始将手中大量的资金,以信托计划的方式移师海外离岸市场。比如,2019年1月12日,融创中国董事长孙宏斌在香港提交的文件中披露,已在2018年12月31日将手中大部分融创股权(市值约45亿美元)转让给离岸家族信托基金South Dakota Trust Co.。龙湖集团、达利食品、周黑鸭、融创中国、旭辉控股、中国教育、南方通信、小米集团等也纷纷设立离岸信托,至2019年上半年,约有15家公司,涉及市值约为2240.76亿港元。

这些案例反映,中国高净值人群,尤其是资产上亿的人群,倾向于设立离岸家族信托。离岸家族信托基金的作用不仅仅体现在财富传承与税收递延两方面,还能最大限度确保财富保值。

所幸,由于资产外流得到管制,而且CRS对于离岸信托有较强的抑制作用,因此除了珠三角地区的高净值客户外,其他地域的高净值客户设立离岸家族信托的可能性较小。但是,高净值客户依然可以大量投资海外资产,且不排除中国金融进一步开放后,离岸信托的设立单数会大幅增加。

信托公司应当密切关注离岸信托,同时积极学习国外信托公司的优秀经验。例如,将信托资产配置在高信用评级债券,以及跨周期的投资项目,在尽可能分散投资风险同时降低家族信托资产净值波动性,实现财富的长期保值。

(三)其他阻碍因素

(1)有一定的费用

家族信托是一种法律安排,因此必定会有法律团队参与其中进行条款的设计,而信托公司作为受托人,也要对家族信托的财产进行管理,律师费和受托人报酬是铁定要支付的费用,如果是比较复杂的结构,比如成立公司进行股权代持,还会产生其他的费用。这些费用对于超高净值客户来说可以忽略不计,但是对于一般的高净值客户来讲,这笔费用的产生的边际成本较高,极大降低了一般高净值客户设立家族信托的意愿。

(2)许多委托人还不习惯资产所有权让渡给受托人

从法理上讲,家族信托的设立标志着委托人将财产的所有权让渡给受托人,尽管受托人需要按照委托人的意愿来管理财产,但毕竟所有权有变更,很多委托人并不能想通这点,或者知道这个道理但是心理犯嘀咕。

(3)风险隔离效果存疑

对于第一代创业家来说,自己的家业是筚路蓝缕辛苦打下的,自然倍加珍惜,也尽其所能保证家业的安全,但是信托是否足够安全呢?一般情况下,信托是具有风险隔离功能的,但是也有例外。为了确保信托制度的稳定并且兼顾债权人的合法权益,立法上作出了信托财产原则上不可以被强制执行,信托受益权却可以用来清偿受益人债务的安排。而且,近期,泽西岛的离岸信托并未成功规避婚姻变动风险,在离岸信托圈引发了不小的震动。

(4)登记生效主义影响信托的成立

目前只有我国在信托法上采取了信托登记生效模式,即信托财产只有依法办理登记信托才能产生效力。因此,财产委托人以需要办理登记手续的家族财产设立信托,必须将其财产进行登记公示。有学者认为,登记生效主义对信托财产有较大的干预,强制许多无法登记或没有必要登记的财产进行登记会使信托产品丧失灵活性,而且不利于保密,降低了吸引力。

(5)信托公司的能力和态度有待提升

信托制度红利的逐渐消失使得信托融资类业务竞争加剧,而长期的制度红利导致信托公司的竞争力相较其他金融机构衰弱,而且由于我国的家族信托处于起步阶段,专业人才匮乏,相关的配套设施也不及安全,能力和经验都有所不足。如果不能尽快提升能力,将无法满足高净值客户的多样化需求,坐失良机。

当前家族信托处于起步阶段,前景仍十分广阔,但是并不像某些研究所说的那么一望无垠,信托公司应当冷静分析,练好内功,迎接挑战。

(作者观点,与所在公司无关)