2019保险业半年度报告(财险篇):车险占比降至59%

摘要 告别了保险业高歌猛进的时代,宏观经济下行、监管管控强化、消费者觉醒等诸多因素影响下,保险业正迎来史无前例的变革。尽管行业巨大的惯性仍将长期持续,但在看似不变中,一些根本性的变化正在缓慢发生,身处其中,人们最真切的感受之一就是过去的经验已经不足以应付眼下的市场,创新变革势在必行,“转型”再也不是一句空

告别了保险业高歌猛进的时代,宏观经济下行、监管管控强化、消费者觉醒等诸多因素影响下,保险业正迎来史无前例的变革。

尽管行业巨大的惯性仍将长期持续,但在看似不变中,一些根本性的变化正在缓慢发生,身处其中,人们最真切的感受之一就是过去的经验已经不足以应付眼下的市场,创新变革势在必行,“转型”再也不是一句空洞的口号,而成为企业的生死劫。

为全面揭示2019年保险市场的风云变幻,“慧保天下”特制作此报告,尝试从负债端、资产端以及影响保险市场走势的政策因素、资本因素、科技因素等较为全面地揭示2019年上半年的市场走势。今天推出的是第一篇,聚焦财产险公司。

整体来看,2019年上半年的财产险市场主要呈现出以下几大特点:

保费增速继续放缓。受累于汽车销量放缓,财产险公司原保险保费收入在2019年上半年继续走低,同比增速11.32%,增速较去年同期减少2.87个百分点。与此同时,从一些行业交流数据来看,上半年实际上出现了综合成本率继续上升的现象。

投资收益有所下滑。尽管一季度股市翻红,保险整体受益不浅,但财产险公司似乎并没有享受到这一波股市红利,投资收益不但没有上升,反而有所下降。叠加综合成本率上扬挤压承保利润空间,财产险公司在2019年上半年的利润总额与去年同期相比稳中有降。

严监管。这可能是财产险公司2019年至今感受最深切的一点,几十家地市级分支机构因为违反“报行合一”被先后暂停车险新业务,无异于当头棒喝,一些公司为规避合规风险,主动调低业务目标,但仍有一些机构在铤而走险,从目前的情况来看,严监管态势不会放松,只会进一步升级。

虽然有减税的利好政策在前,但在诸多因素共同作用之下,财产险公司的2019年上半年显然并不轻松。

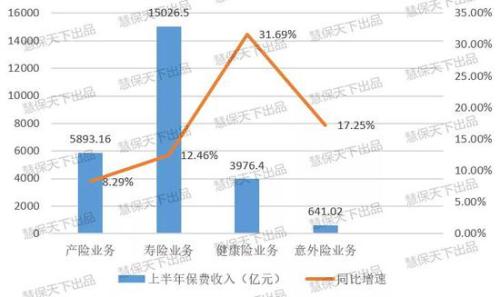

图 2019年上半年各类型业务原保险保费收入以及同比增速

1

负债端

回不去的高速增长,车险保费占比降至六成以下

1、保费增速持续放缓,较去年同期减少2.87个百分点

2019年1-6月,产险公司保费收入6706亿元,同比增长11.32%,增速较去年同期减少2.87个百分点,不过就单月保费同比增速来看,从3月开始,一直处于回暖中。6月当月,产险公司保费收入1201亿元,同比增长12.99%,增速较去年同期增加3.58个百分点。

截至2019年6月末,财产险公司总资产达到23825.99亿元,较上月末增长0.87%,较年初增长1.45%。

图:近三年各月本年累计保费收入同比增速图

图:近三年各月单月保费收入同比增速图

2、新车销量放缓,车险保费占比降至59%

财产险公司原保险保费收入上半年的增长态势与国内乘用车销量增长态势密切相关。根据中国汽车工业协会发布的数据,2019年上半年中国乘用车销量为1012.7万辆,同比下跌了14%,受国五国六标准切换以及各大汽车厂商清库存影响,6月份乘用车销量数据有所好转,其中狭义乘用车6月单月零售量达176.6万辆,同比增长4.9%,这是12个月以来的首度正增长,也正是因此,车险保费增速在6月也实现了快速的反弹。

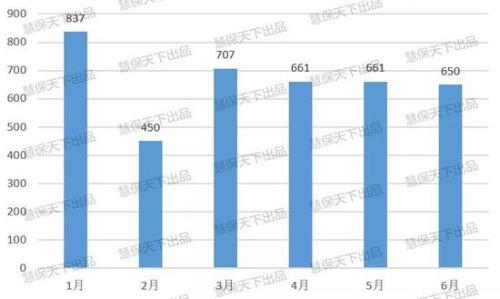

前6月,财产险公司累计实现车险保费收入3966亿元,同比增长4.55%,2018年同期,这一数字为5.55%。其中,6月当月,实现车险保费收入650.06亿元,同比增长9.13%。

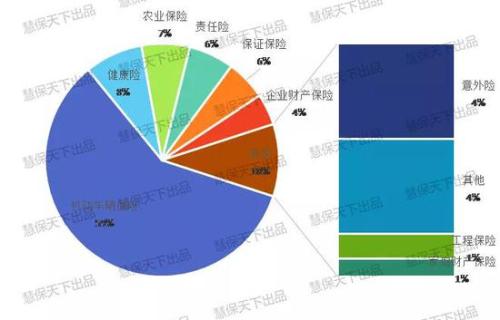

值得注意的是,车险保费收入虽然增速有所恢复,但其在财产险公司全部保费收入中的占比已经降至59.14%,低于六成。

图表来源:中国汽车工业协会

图 2019年1-6月车险单月原保险保费收入

(单位:亿元)

3、健康险成第一大非车险种,同比增速高达38.56%

在车险占比不断降低的同时,非车险快速增长,其中,健康险以8.04%的保费占比,成为非车第一大险种。上半年,财产险公司共实现健康险保费收入539亿元,同比增速高达38.56%,高于同期产寿险公司健康险业务合计31.69%的同比增速,显示,财产险公司相对人身险公司更加热衷健康险业务。

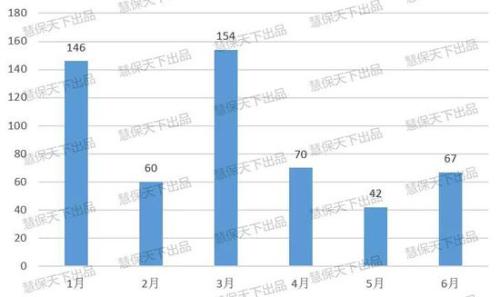

从单月保费情况来看,1月和3月为财产险公司健康险保费收入的高峰,主要是因为这个时段往往是各地社保经办项目的集中承保时间。从4月开始,健康险保费收入开始下滑,到6月,又开始有所反弹。

图 2019年1-6月财产险公司健康险单月保费收入

(单位:亿元)

4、农业保险、责任保险、保证保险位列第二、三、四大非车险种

健康险之外,其他主要的非车险种中,还有几个险种的同比增速超过了20%,分别是:农业保险以446亿元的保费收入成为第二大非车险种,同比增速达到21%;责任险保费收入为419亿元,同比增速31%,为第三大非车险种;保证保险以373亿元的保费收入,位居第四位,同比增速24%;意外险275亿元,同比增长更是高达42%。

图 2019年1-6月,财产险公司各非车险种保费收入占比

2

投资端

保险资金涌向股市,产险公司投资收益有所下滑

根据银保监会官网披露的数据,截至2018年末,保险公司资金运用余额为173672.28亿元,较上月末增长2.02%,较年初增长5.85%。这其中:

银行存款26335.07亿元,较上月末增长3.04%,较年初增长8.09%,占资金运用余额的比例为15.16%;

债券59829.70亿元,较上月末增长3.13%,较年初增长6.11%,占比34.45%;

证券投资基金8870.41亿元,较上月末增长1.63%,较年初增长2.54%,占比5.11%;

股票13033.56亿元,较上月末增长4.43%,较年初增长23.31%,占比7.50%。

可以看到,保险资金投资债券、股票和投资基金的比例较低,截至6月末仍只占比12.61%,但其中险资投资股票余额在快速增长,仅6月就增长了7.50%,相较年初更是增长了23.31%。受益于一季度的股市回暖,保险资金显然正快速投向股票。

同样是主要受益于股市回暖,保险业的投资收益率有了显著改善,一组数据显示,2019年前6月,保险公司投资收益实现了超过6%的同比增长,相较去年同期增速提升了1个百分点。

不过这只是行业整体的表现,具体到财产险公司,实际上投资收益不仅没有增长,反而出现了一定程度的下降。这直接影响了财产险公司在上半年的净利润表现。

表 2019年6月末保险资金运用余额及其分布

3

净利润

综合成本率上扬挤压利润空间,巨头例外,中国人保(601319,诊股)预计增长40%到60%

影响财产险公司利润表现的因素除投资收益外,还有很重要的一点就是承保利润。数据显示,2019年财产险公司的综合成本率还是出现了一定程度的上扬,导致综合成本率达到99.19%,承保利润空间被进一步挤压。

在投资收益下降、承保利润空间被进一步挤压的情况下,财产险公司的利润也出现了一定程度的下滑,这与人身险公司形成了对比。

不过,这只是财产险行业整体的情况,马太效应显著的财产险市场上,不同体量的保险公司之间往往差异巨大。比如根据中国人保最新发布的公告,其中期归属于母公司净利润预计为136.74亿元到156.27亿元,同比增加40%到60%。

4

市场环境

减税+严监管,财产险公司痛并快乐着

1、重磅减税政策正式落地,有望给财产险业带来数十亿净利润增量

2019年5月28日,财政部、税务总局官网同时发布《关于保险企业手续费及佣金支出税前扣除政策的公告》(简称“《公告》”),宣告将保险企业手续费及佣金支出税前扣除比例一举提高至18%,且明确“超过部分,允许结转以后年度扣除”,“保险企业2018年度汇算清缴按照本公告规定执行”。

这对于手续费竞争颇为激烈的财产险市场而言,无异于一项重大利好。专业人士指出,对于财险公司而言,新政策意味着每年最多有将近3%的保费收入(扣除退保金等后余额,财险公司退保金一般为0)不用再缴纳企业所得税(税率为25%)。2018年,中国财产险公司的原保险保费收入为11755.69亿元,这意味着,新政策实施后,其净利润有望增加88亿元。而2018年,财产险公司的净利润累计不过250.57亿元。

2、监管处罚保持高压态势,15家险企53个地市级分支机构车险业务先后被暂停

对于财产险公司而言,因“监管下沉”以及严格执行“报行合一”而来的合规风险也值得高度警惕。“慧保天下”梳理了2019年上半年银保监系统公开发布的罚单,统计显示,上半年银保监系统共针对保险行业开出389罚单,处罚金额总计6542.56万元。

其中,银保监会共开具8张罚单,罚金累计150万元;36个地方银保监局(含监管分局)累计开出381张罚单,累计罚款金额达到6392.56万元。

从处罚对象来看,各地银保监局(含银保监分局)针对财产险公司、人身险公司、保险专业中介机构以及银行类保险兼业代理的处罚情况也各不相同。但整体来看,上半年针对财产险公司的罚款金额最高,罚单共计133张,总额达3063.4万元;针对中介机构(含保险专业代理机构和银行类保险兼业代理机构)的罚单总数187张,合计2341.56万元;针对人身险公司的罚单也有67张,罚款累计仅1101.6万元。

这其中,尤其值得财产险公司警惕的是,为保证“报行合一”的顺利实施,监管部门在2019年逐渐加大了对于财产险公司违背“报行合一”的查处力度,先后暂停15家财产险公司下属的53个地市级分支机构的新车业务,停业时间少则三个月,多则半年。严格的监管对于财产险公司起到了相当的威慑作用,个别分支机构甚至采取主动停止部分业务的方式以避免监管处罚。

但值得注意的是,个别地区的手续费率依然居高不下,对此,监管正有意进一步升级处罚措施,财产险公司不得不痛并快乐着。