简单易懂:如何通过财务数据初选企业

摘要 A股目前有近3700只股票,如何迅速的初检一家企业,一直是一个困扰着很多投资者的老大难问题。从价值投资的角度来讲,财务排除应该是第一步。那么如何才能通过财务数据的梳理和审核,来实现初选的目的呢?我们今天就用大约20分钟的时间,来谈一下这个问题。文章有点长,但不用怕——腾腾爸的文章,力求让小学生也能读

A股目前有近3700只股票,如何迅速的初检一家企业,一直是一个困扰着很多投资者的老大难问题。

从价值投资的角度来讲,财务排除应该是第一步。

那么如何才能通过财务数据的梳理和审核,来实现初选的目的呢?

我们今天就用大约20分钟的时间,来谈一下这个问题。

文章有点长,但不用怕——腾腾爸的文章,力求让小学生也能读懂。

实在读不懂财务上的数据也不用怕——腾腾爸还善于在夹叙夹议间,插播一些黄段子——您翻翻其中的段子,也能笑个半死。

健康的企业,财务状况通常会呈现出“营收有利润,利润有现金”的特点。

也就是说,好的企业,一定得能赚钱,并且赚的还得是货真价实的钱。

赚了一堆存货,或者赚了一堆应收账款, 这就算不上是真赚钱。

任正非在华为内部讲话中,经常提到企业经营要追求“有利润的营收,有现金的利润”,讲的实际也是这个意思。

遵循着这一重要标准,腾腾爸在股市投资中初检企业时,就确立了以下“四步筛选法”。

一看营收和利润。

营收和利润能够不断增长的企业就是好企业。

在统计和检查营收、净利润时,我喜欢选择至少5年的数据,做为分析和研究的基础。

统计和分析的样本时间越长,往往越具有代表性——巴菲特关注和分析可口可乐时,可以逐页逐项看完它100多年的财报——但是老巴那是深研,我们今天讲的是初选:对于初选来说,样本选择的时间又没有必要太长。

我个人喜欢5-10年的数据统计。

一般的财经网站,多以5年为标准。

我们今天文章中的举例,就以5年为准。

数据统计好后,主要看三个方面的重点:

(1)是否有增长?

(2)增长是否稳定?

(3)营收和利润的增长是否同步?

几年来营收和利润一直不增长,甚至负增长,当然说明企业出了问题。

虽然增长,但忽高忽低,说明经营上一定有问题。

营收增长了,利润却没增长或增长甚少,这就是典型的“增收不增利”,也不是好现象。

抓住这几个核心,企业的初步画象就在我们心中形成了。

以捷成股份(300182,诊股)(SZ300182)为例——

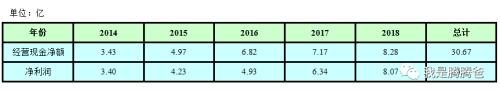

(捷成股份近年营收数据统计)

营收近5年来一直在增长。

2015年增长的还特别多——高达79%!

很好。

(捷成股份近年净利润数据统计)

净利润以前一直在增长——不错。

但在2018年时却大幅下滑了90%以上——这是超9成的幅度下滑啊。

通过上述对比,我们可以简单分析出如下3点结论:

1、营收和利润都在增长,但是总体上不同步;

2、增长得非常不稳定,忽高忽低现象非常显著。

3、细究下去:2015年营收增长79%,净利增长102%;2016年情形大抵与2015年类似;2018年则营收继续增长,净利润却大幅下滑9成,“增收不增利”——何也?

通过上述分析,我们很快就能确定,2015年、2016年、2018年年报,应该成为我们下步深入阅读的重点。

一般情况下,财务数据有大幅的变动,财报上都会有直接具体的交待。

遗憾的是,我翻了捷成股份2015、2016、2018年的三份年报,都没有看到这方面的具体说明。

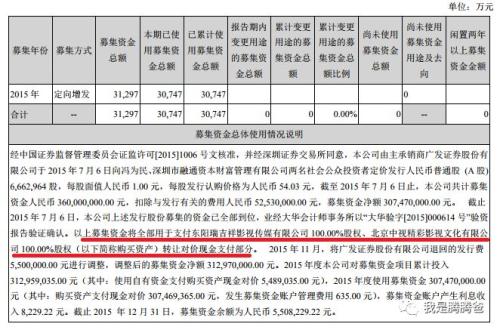

在2015年财报上,我看到类似这样的叙述——

(捷成股份2015年年报P27截图)

这一年,捷成股份通过发行新股募集资金的方式,接连收购了两家传媒公司100%的股权。

因此,我们有理由相信,这一年的高增长,和这两起重大股权并购有关。

在2016年年报上,我也找到了类似的表述。

在阅读2018年年报时,我发现企业还在通过增发新股募资的方式,继续对外进行并购,而且规模比2015、2016年规模更大。

这说明,企业这几年的高增长,与并购带来的财务并表有很大的关系。

这增加了我的不良印象。

企业不是不可以并购,但是过往的历史表明,市场上发生过的90%的股权并购都是失败的。

企业在并购时,并购对象为卖出好价,通常会做高数据,从而让并购企业最初的合并报表看起来非常靓丽。

但是企业并购,最容易带来的就是财务报表上商誉的增加,如果未来并购来的子公司业绩不及预期,商誉减值带来的业绩波动就较大。

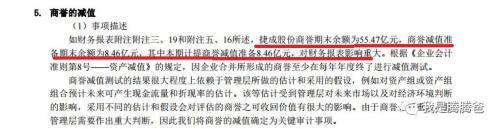

以捷成股份的2018年年报为例:为什么这一年营收大增,而净利润反而下降90%以上呢?

主要原因就是这一年,企业对总额为55.47亿的商誉计提了近8.5亿的减值。

(捷成股份2018年年报P121截图)

捷成股份果然未能免俗!

我们需要提醒的是:大幅减值后,捷成股份的商誉账户还有余额47亿!

它以后会不会继续“不能免俗”呢?

二看现金流入与流出。

营收和利润看完之后,可以解决“营收是否能为企业带来利润”这个问题。

下边,我们就再来看看利润能否为企业带来现金。

所以第二步,就是看企业的现金流。

看企业的现金流,我主要是看两部分内容:

(1)净现比;

(2)数据统计期内的现金流总貌(包括经营性、投资性、筹资性现金流入与流出)。

净现比可以比较直观地告诉我们,企业所取得的净利润中有多少真金白银的含量。

正常的经营性企业,净现比大于1是健康的。

但有些企业,非经营性业务带来的净利润,占比较大,这样直接用经营性现金流净额与净利润作比所得到的净现比,就可能严重失真。

为了解决这个问题,有学者提出了“核心利润”这个概念。

这个概念我们以前介绍过,这里不再赘述。

只是提出来,让大家在分析净现比时,知所进退。

数据统计期内的现金流总貌,可以直观地告诉我们,企业在统计期内,通过自身的主业经营,能否支撑起企业的日常经营和正常发展。

其基本逻辑是:如果企业经营效果好,能为企业带来充沛的经营性现金流入,那么仅靠自身的经营性现金流入就能承担得起企业全部的发展需要。

即经营性现金流净额,能覆盖投资性和筹资性现金流出,这才是企业现金总体充沛的体现。

理论听起来总是很抽象。

所以,还是以捷成股份为例,夹叙夹议——

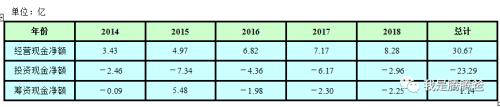

(捷成股份经营性现金流净额数据统计)

这张图是捷成股份最近5年的经营性现金流净额的数据统计。

这张图,应该和它的净利润数据统计进行对比分析——因为净现比就是经营性现金流净额与净利润之比(这里考虑到捷成股份的非经营性业务占比极小,故没有引入核心利润的计算)——我们可以看到:

(1)捷成股份的经营性现金流非常地不稳定,忽高忽低,2018与2017年居然可以相差4、5倍!

(2)在大多数的年份里,捷成股份的净现比是非常差的:2014年直接是负数,2015、2016、2017年全部远远小于1。

为什么2018年捷成股份的经营性现金流净额大幅的增加呢?

为了解决这个问题,我特意翻查了2018年年报的合并现金流量表——

(捷成股份2018年年报P133截图)

通过检查对比发现,2018年捷成股份的经营性现金流入,没有太大的变化,但如上图红框中所示,在现金流出的“购买商品、接受劳务支付的现金”账户中,当年只支付了8.9亿,而上一年则支付了26.9亿,整整少了16亿现金支出。

这少支出的16亿,是节省出来的成本,还是因为业务收缩带来的支出减少呢?

我虽然不太敢妄下断言,但总体上感觉,省成本没有这样节省的。

不论是哪种情况吧,捷成股份的净现比,波动很大,大多数年份企业造血功能不足。

那么数据统计期的现金流总貌呢?

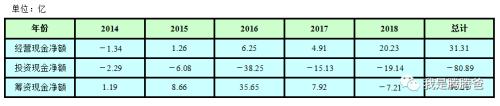

我统计了2014年以来捷成股份经营性、投资性、筹资性现金流数据,制表如下——

(捷成股份现金流数据统计)

对这张表,我们可以做出如下分析:

(1)这些年不停地往外投资,所以投资造成的净现金流出约为80.89亿——这一点,跟我们上边提到的多年连续不断的并购可以对应起来;

(2)这些年,企业经营带来的经营性现金流量很差,5年才31.31亿,远远支撑不了它的对外并购和其他投资;

(3)怎么办呢?只好不停地对外筹资喽——所以5年对外筹资净额高达46.21亿:这个数字是筹资净额,说句白话就是,从外边借来的钱,减去对外支出的股息及利息等,还净剩46.21亿。

(4)即使这样,经营性现金净额+筹资性现金净额,只有77.52亿,比投资性现金净额(净流出)的80.80亿,还缺口3个多亿——也就是说,这些年,单靠企业经营创造的现金流是无法支撑企业的对外投资的,加上对外筹资得来的钱,企业还是处在绝对的对外净流血状态……

这是一份绝对不能让人满意和放心的现金流量全貌图:企业为了维持自身的发展(增长),必须不停地对外进行投资(并购),而自己通过经营造血功能提供的资金又远远不能满足这种投资的需求,只好不停地对外进行融资输血——可即使这样,流出还是稍大于流入。

从这张现金流量的统计表上,我们可以看出:目前的捷成股份,资金的压力一定非常大。

负责融资的领导,一定会非常辛苦。

一个企业不可能永远靠对外融资来维持发展。

企业发展的良性循环,一定得是自身的业务能带来充沛的现金流,靠自身的造血来维持自身的生存和发展。

正如只有靠输血才能生存的人,能是正常人吗?

捷成股份的现状,让我突然想到了我老家的一位大哥:被车撞了,伤了脑部,现在躺在医院病床上呈现出植物人状态。

一方面,医生在用药物刺激他的脑部尽快修复;一方面,长期躺在床上,身体其他各项机能又在慢慢消耗和衰弱。

如果他脑部的修复速度快于身体其他机能衰弱的速度,他就有很大概率可以苏醒过来。

反之,如果他脑部修复的速度慢于身体其他机能衰弱的速度,他就一定会丧失生还的希望。

我个人判断,捷成目前的状况与我老家哥哥的状态一样,都是在与时间赛跑。

捷成需要前期的投资,自成链条,自成生态,迅速发展壮大出强大的自我造血功能,否则处境就会非常危险!

这番话不是说捷成一定会死——我只是说,它目前的状况很危险。

我毕竟对这家企业的商业模式完全不懂——我看到的,只是它过去和现在的财务指标不善。

但愿它能很快自成生态。

我只能说这么多。

财务数据翻到这里,企业营收中有无利润、利润中有无现金,这两个基本问题就基上能解决得差不多了。

但是为了更深入地了解企业,在不过多增加投资者时间和精力的前提下,还有两个步骤,可以增加进来。

这两点,简要,却常常可以起到事半功倍的效果。

三看所有者权益结构。

我以前专门撰文介绍过年报中《合并资产负债表》下方“所有者权益”部分的妙用。

通过检查这部分数据,可以快速地判断企业自创立以来到底为股东们赚没赚到钱、以及到底赚了多少钱。

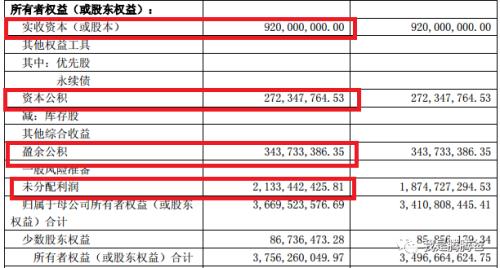

还是以捷成股份为例——

(捷成股份2019Q1所有者权益截图)

从上张截图上可以看到,股东们投资的钱=股本+资本公积=25.63亿+44.34亿=69.97亿。

而企业成立以来赚到的钱(分红之后余额)=盈余公积+未分配利润=16.21亿+28.22亿=44.43亿。

查查捷成股份的分红历史,捷成以前每年几乎都是每股三分两分地进行现金分红,所以分掉的部分几乎可以忽略不计。

由此看,企业这些年光对外疯狂融资了,实在是没有赚到多少钱!

回头再看看,我们上边分析的那些内容,是不是最后都会在所有者权益结构这块内容上,得到充分的体现呢?

四看资本开支多寡。

好的企业,每年只要用很少的资本开支就能满足自身的经营和发展。

而资本开支大的企业,则往往意味着企业的商业模式有问题。

这番道理和逻辑推演, 我们以前也专文讲过。

所以这里只引用结果,不再赘述推演过程。

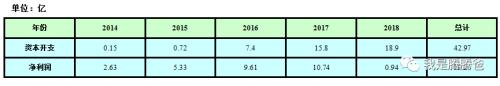

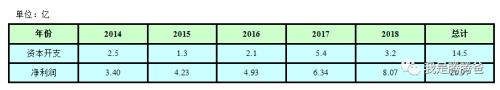

拿捷成股份为例——

(捷成股份资本开支相关数据统计)

捷成股份近5年来的资本开支高达42.97亿,而它这5年的净利润,经过注水之后才不过30来亿。

资本开支远远高于净利润。

我擦——腾腾爸忍不住爆了粗口……

从上述分析,我们可以看到,通过财务数据粗览一家企业质量高低,从而实现快速初选的目的,就是这样简单。

如果熟练的话,三五分钟,七八分钟,最多半小时,就可以确定一家企业可以直接淘汰掉,还是可以放进股票池再作进一步的分析和关注。

写到这里,我再着重强调一下:通上述方法,财务数据未达标准的企业,一定不能买;财务数据达到标准的企业,也并不意味着可以放心大胆地买——我上边讲到了,只能算是初选通过,下步应该是放入我们的股票池,再进行进一步深入的分析和研究。

再久之前,我还反复跟大家讲过:对一家企业,光看几份财报还是远远不够的,必须经过长期的跟踪与观察,才能上下其手。

甚至对财报的理解,如果没有长期的跟踪和观察,也是不行的——常常会陷入某种片面的认识。

投资者不是西门庆,企业也不是潘金莲——你不能见了面没三秒钟,就抱过来亲嘴、捏胸、摸屁股。

小心染艾滋!

总之吧,不论你爱听不爱听——这是看财报的缺陷,也是投资的复杂性所在。

上边的讲解中,我选取捷成股份为例,夹叙夹议。

总体上看,这是一个反例。

在写作前,我还选了一个正面的例子——晨光文具(603899,诊股)(SH600501)——下面,我按照上述步骤,把晨光文具的相关报表、截图,一一展示出来,朋友们可以对照检查、分析判断一下,看看财务健康的企业财务数据都是什么样子的:

(晨光文具营收数据统计)

(晨光文具净利润数据统计)

(晨光文具经营性现金流净额数据统计)

(晨光文具净现比数据统计)

(晨光文具现金流量数据统计)

(晨光文具2019Q1所有者权益结构截图)

(晨光文具资本开支数据)

最后讲两点:

1、为了锻炼大家的分析阅读能力,我对晨光的数据只提供了图表,没有提供分析——大家感兴趣的话,改天我另起一篇,就上述数据进行一下分析和推理。

您现在可以自己分析和判断一下,到时候再给我的分析对比一下。

学生超过老师的例子,比比皆是。

到时候别反过来嘲笑腾腾爸的落伍哈。

2、晨光文具的财务数据相比捷成股份的财务数据,好得没谱——所以这里可以先给出我的分析结论:从初选的角度,晨光文具可以进入我们的股票池,作为进一步深研和分析的对象了。

但是——世间事,最怕这“但是”二字,很多时候,“但是”之后表达的东西才是言语者最想表达和强调的东西——正如上文所言,初选通过了,并不代表标的就可以放心大买了。

这就像找对象——媒婆告诉你的对方条件已经满足了你的要求,只代表双方可以见面进一步接触和深聊了,并不代表你现在立马就可以娶人家或嫁给人家。

那么晨光文具现在可不可以入手呢——或者说,初选企业之后,如何进一步做投资价值分析呢?

嗯,这是一个大问题,我们以后再聊!