上半年59家信托公司净利润同比增13.96% 转型效果初显

摘要 在强监管持续发力、房地产信托发行规模大幅减少的情况下,上半年信托行业在加快转型、回归本源的同时,家族信托、小微金融信托、保险金信托和慈善信托等新业务领域发展势头强劲。目前,监管层正在起草《信托公司资金信托管理办法》等制度规则,对于信托公司看清形势、找准定位和发展方向都有更深入的指导作用——近日,共有

在强监管持续发力、房地产信托发行规模大幅减少的情况下,上半年信托行业在加快转型、回归本源的同时,家族信托、小微金融信托、保险金信托和慈善信托等新业务领域发展势头强劲。目前,监管层正在起草《信托公司资金信托管理办法》等制度规则,对于信托公司看清形势、找准定位和发展方向都有更深入的指导作用——

近日,共有59家信托公司披露了未经审计的2019年上半年财务报告。数据显示,行业整体经营情况向好,多数公司相关数据较去年同期有所上涨。在资管新规发布实施后,信托业主动或被动转型效果渐显,投向实体经济的规模占比稳中有升,在新兴领域不断拓展,发展空间较大。同时,在重重挑战和监管压力之下,“防风险”成为下半年信托业关注的重点。

经营业绩整体向好

2019年上半年经营业绩明显回暖,信托业务收入和固有业务收入均较上年同期出现不同幅度增长。

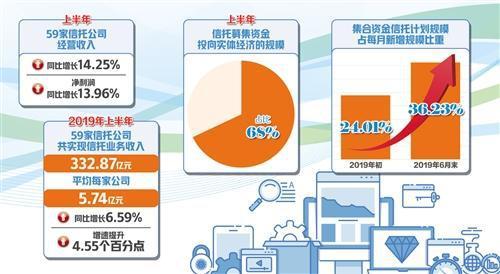

从经营业绩来看,业绩增速明显改善。2019年上半年,59家信托公司经营收入同比增长14.25%,净利润同比增长13.96%。多家信托公司取得了较好业绩。数据显示,光大信托管理资产规模达到6485.75亿元,同比增长15.76%;实现业务收入17.44亿元,同比增长98.67%;实现净利润8.61亿元,同比增长71.38%。中信信托在今年上半年实现净利润16.52亿元,同比增长34.42%。五矿信托上半年实现营业总收入18.09亿元,较上年同期增幅为47.49%;实现利润总额14.68亿元,同比增长38.81%,收入与利润实现双增长。

从信托业务来看,资产规模略有下降,信托业务收入仍小幅上升。2019年上半年,59家信托公司共实现信托业务收入332.87亿元,平均每家公司5.74亿元,同比增长6.59%,增速提升4.55个百分点。从固有业务来看,2019年上半年,固有业务收入实现大幅增长。59家信托公司实现固有业务收入合计166.54亿元,同比增长33.39%。

从业务结构来看,信托公司积极向主动管理领域拓展。中国信登的统计数据显示,今年上半年集合资金信托计划规模占每月新增规模比重稳中有升,占比从年初的24.01%稳步上升至今年6月末的36.23%。国投信托研发部相关人士表示,多数信托公司业绩上涨,一是得益于信托业务结构优化,信托公司去通道、发力主动管理业务效应显现;二是上半年资本市场回暖提振固有业务收入;三是房地产信托和基础产业信托推动了信托业务快速增长,但在新一轮监管下,未来房地产信托发行规模受到较大影响。

转型服务实体经济

在强监管持续发力、房地产信托发行规模大幅减少的情况下,信托行业加快转型,回归本源,更好地服务实体经济。数据显示,上半年募集资金投向实体经济的规模占比68%,显示出信托公司积极服务实体经济。比如,截至2019年6月末,光大信托投向基础设施类规模为954.33亿元,占比21%;投向矿产能源行业规模为122.31亿元,占比2%;投向工商企业等其他类的规模为2611.15亿元,占比57%,都以服务实体经济为主。

五矿信托相关负责人表示,信托公司在服务实体经济上,要紧跟政策导向,充分释放信托优势。从长期看,要紧紧围绕“一带一路”建设、京津冀协同发展、西部大开发、大湾区发展规划等主题布局。从中短期上看,将深入研究金融供给侧结构性改革,在服务经济稳增长政策中找机会。

此外,信托行业加大创新力度,积极探索新兴领域。目前,家族信托、小微金融信托、保险金信托和慈善信托发展势头强劲。中航信托2019年着重开展降低资本消耗与人力消耗的服务类信托业务,在家族信托方面,上半年累计净增家族信托客户数290户,净增资产23.40亿元,业务规模较年初增长125.54%,较去年增长542%。

值得注意的是,今年慈善信托项目备案规模已突破3亿元。截至8月1日,今年共24家信托公司备案了52个慈善信托项目,累计规模达到3.27亿元。其中,光大兴陇信托和万向信托备案慈善信托数量最多,均达到10个。

严监管在持续加码

在监管政策日益收紧的同时,信托行业的严监管也在持续加码。有关数据显示,今年以来监管部门对信托公司的罚没金额合计超千万元,远超去年同期水平。其中,有4家信托公司遭罚没金额超过200万元。被罚原因主要涉及业务违规、违反审慎经营规则、关联交易、信息披露违规、内控制度不当等,监管处罚事由具体明确。

上半年信托业风险不断。据Wind统计显示,截至2019年第一季度末,信托业风险项目达1006个,规模达2830.59亿元,信托资产风险率为1.26%,分别同比增长52.66%、89.80%和117.24%。此外,2019年信托产品到期规模巨大,将迎来偿还高峰。

信托公司如何防范风险,关键在于回归本源、落实服务实体经济。光大信托董事长闫桂军称,信托作为资产管理机构,必须回归本源,服务实体经济,要充分发挥信托制度优势,开展长期资本管理与长期资产运作,任何以资金池、期限短期错配为特征的业务模式都将产生流动性风险。

五矿信托相关负责人认为,信托公司要坚决贯彻监管要求,回归信托本源。“2019年的行业监管继续突出‘保稳定’和‘回本源’,今年2月份的信托监管工作会议正式提出了管战略、管风险、管行为和提高服务实体经济能力。其中,管战略、管行为与提高服务实体经济能力是一体三面,核心就是要求信托公司要根据自身情况制定发展战略,明确发展方向,回归信托本源。”

信托公司回归本源,是未来生存的关键所在。百瑞信托博士后工作站研究员谷晓明称,资管新规为资管行业发展清理了赛道,为信托提供了与其他资管机构公平竞争的机会。资管新规出台后,信托公司积极开展全方位创新和转型,主动压缩了行业内的“虚胖”部分,回归信托本源,探索挖掘细分市场机会,为信托公司的可持续发展提前布局。“为了进一步指导信托行业稳定、健康发展,监管正在起草《信托公司资金信托管理办法》等制度规则,对于信托公司看清形势,找准定位和发展方向都有更深入的指导作用,对于行业发展也是重要利好。”谷晓明说。(经济日报记者 彭 江 实习生 卫酉祎)