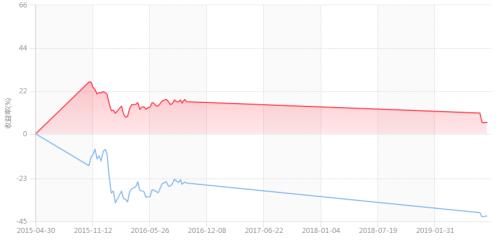

投资者买私募产品 亏钱的概率至少40%

摘要 买私募,要重点关注他们的性价比,即索提诺比率。根据我们的分析,上海地区的管理规模在5-20亿的相对价值策略私募是性价比最高的。从投资策略的角度看,我们可以把私募基金分成八大类。每一类基金面临的风险和潜在的收益又各不相同,所以单纯从收益或风险角度作对比,很难分辨不同私募基金的优劣。夏普比率(Sharp

买私募,要重点关注他们的性价比,即索提诺比率。根据我们的分析,上海地区的管理规模在5-20亿的相对价值策略私募是性价比最高的。

从投资策略的角度看,我们可以把私募基金分成八大类。每一类基金面临的风险和潜在的收益又各不相同,所以单纯从收益或风险角度作对比,很难分辨不同私募基金的优劣。

夏普比率(Sharpe Ratio),是基金绩效评价标准化指标。夏普比率代表投资人每多承担一分风险,可以拿到几分超额报酬;若为正值,代表基金报酬率高过波动风险;若为负值,代表基金操作风险大过于报酬率。

夏普比率用标准差来衡量风险。当收益在均值以上时的波动,对投资人是有益的,而在均值以下的波动是无益的,所以夏普比率并没有区分波动的好坏。为了更好的反映私募基金管理人的管理水平,我们选择索提诺比率,代替夏普比率,来分析私募基金的性价比。

索提诺比率,在计算波动率时,采用的是下行标准差,即收益的上涨,符合投资人的需求,不应计入风险调整。

索提诺比率越高,表明私募基金承担相同单位下行风险能获得更高的超额回报率。索提诺比率可以看作是夏普比率在衡量私募基金时的一种修正方式。

一、样本数据的选取

国内私募基金的运行时间相对不长,一年期产品的索提诺比率数据也不能反映管理人的水平,所以我们选取过去两年的私募产品作分析对象。

我们选取净值日期在2019年6月28日或之后,成立日期在2017年6月30日或之前,由私募机构发行的,已备案的,目前还在开放运行或者封闭运行的私募证券投资基金,共有4421只私募基金满足以上条件,并计算这些私募基金在2017年6月30日至2019年6月期间的索提诺比率。

其中75只私募基金产品因中途缺少净值数据或者无下行风险(如无回撤的固收策略产品)而无法计算出其索提诺比率,故不在分析样本之内,如:

另外,有48只产品的管理人并不是真正的私募机构,而是信托、三方、政府引导基金等,这些基金也被剔除。

异常数据对样本分析的影响也可能较大,所以我们剔除5只固定收益策略产品(策略特性造成的回撤很小,索提诺比例太大),以及另外6只净值有异常的产品。

分析样本中共有4287只私募基金产品,涉及到1685家私募机构。其中,有10只或更多产品入选分析样本的私募有57家,如下表:

以上私募机构都有10只或更多产品运行2年以上,且起始日期的净值都不缺失。

二、索提诺比率分布情况

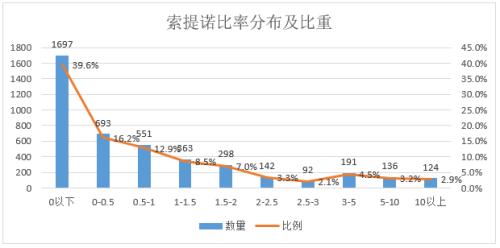

索提诺比率首尾差异较大,少数产品由于回撤较小,收益中高水平,导致索提诺比率超高。具体分布如下:

索提诺比率在0以下的产品有1697只,占比39.6%,表明投资人承担了下行风险,但是却未能获得任何收益,还要面临亏损。如果我们要求索提诺比率大于0这个标准去要求私募的话,市场上只有60%的产品能够进入我们投资者的选择范围。

在这1697只产品中,只有15只产品的区间收益(2017.6.30-2019.6.28)大于10%,数量极少,可以忽略不计。

所以,从这个角度看,投资者买私募产品,亏钱的概率至少40%。

索提诺比率越高,产品数量越少,表明要管理一只索提诺比率较高的产品,并不是一件很容易的事。大约三分之二的产品的索提诺比率小于1,只有三分之一的产品的索提诺比率大于1,。如果以索提诺比率为2作为一个好私募产品的标准的话,市场上只有16%的产品是好产品。也许这个标准定的有点高了,是不是有点看图索骥了?欢迎在留言区批评指正。

三、从管理规模角度看索提诺比率

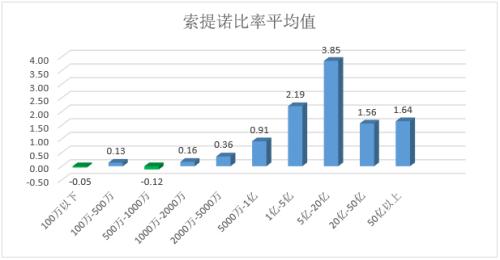

不同管理规模(阳光产品的规模,不含单账户或非阳光资金)的私募,对待风险和收益的态度也不尽相同,具体情况如何呢?

统计数据表明,公司管理规模在100万以下的私募产品的平均索提诺比率是-0.05,即平均下来这些产品都在亏钱。要是不亏钱,规模怎么在100万以下呢?

管理规模在2000万以下的私募机构的产品索提诺比率均值普遍较低,即投资人承担一个单位的下行风险,却基本没有任何收益。这样的私募基金,在两年或更长时间的考察期内,是没有什么竞争优势的。这也应该是规模上不来的一个重要原因吧!另外,处于初创期的小私募,还在野蛮成长阶段,对风险的控制远不如中大型私募,毕竟,做出收益,活下去,才是首要考虑的问题。

2000万至1亿管理规模的私募,索提诺比率均值明显提升,但都小于1。规模在1亿-5亿的私募,平均索提诺比率是2.19,远高于规模小的私募,而规模在5亿-20亿的私募,平均索提诺比率最高,达到3.85,即投资者购买这些私募的产品,同样面临一个单位的下行风险,收益是最高的。规模在20亿-50亿以及50以上的私募,平均索提诺比率基本相当,在1.6附近,明显小于5亿-20亿以及1亿-5亿的私募,主要原因是因为大私募体量大,遇到系统性风险时,船大难掉头,整体收益风险比有所下降。

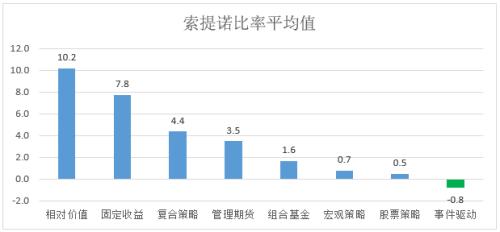

四、从策略角度看索提诺比率

不同策略有不同的风险收益特征。相对价值策略,多空对冲,风险小,收益中等的话,就可以做出很高的索提诺比率,统计数据也证明了这一点。

固定收益策略,由于投资标的本身的特性,发生回撤的频率和幅度明显小于其他策略,所以其索提诺比率较高也是情理之中的。

复合策略是其他几类策略的复合体,其索提诺比率居中,也是理所当然的。管理期货排第四,之所以是中等水平,主要是因为期货是天然自带杠杆,波动容易被放大,但期货有做空的机制,也就限制了波动的无限放大,所以其索提诺比率适中。

组合基金,其实是多策略在产品层面的复合,其索提诺比率排第五,相对较低的原因是国内股票型私募产品占比较大,组合基金投在股票策略产品中的资金也较多,其索提诺比率被股票策略拉低了。

宏观策略、股票策略和事件驱动策略的索提诺比率都低于1,甚至事件驱动的索提诺比率为-0.8。这三个策略基本是以股票投资为主,受到股票市场的大幅波动影响较大,且对冲工具较少使用。

总之,从这个角度看,投资者应该知道买什么策略的私募产品了吧?固定收益产品,由于其特殊的性质,少买吧!

五、从不同地区看私募的索提诺比率

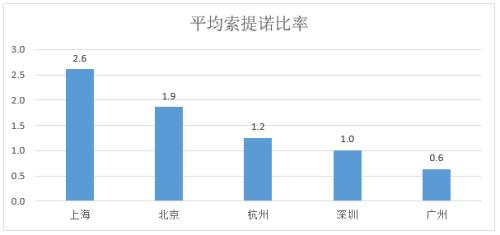

国内的私募机构主要集中在北京、上海、深圳、广州和杭州,其他城市相对较少。

数据表明,上海私募的平均索提诺比率最高,达到了2.6,这就是上海好私募比较多的原因吧!其次是北京,因为北方的投资者普遍偏向风险厌恶、收益求稳的特性,北京私募在风险控制方面也有一定的优势。

杭州私募的平均索提诺比率居中,既有浙江游资打板的土壤,也有海归派量化投资的实力,居中,也是复合的结果。

深圳的私募,属于相对风险偏好型的,索提诺比率均值为1,也能接受。广州排老五,要加把劲了!