解码上半年险资投资图谱

摘要 伴随着2019年“中考”成绩单的出炉,上半年险资投资收益率的谜底也正式揭晓。北京商报记者从业内获得的一组数据显示,超越去年4.33%的年化投资收益率,上半年险资年化投资收益率重回“五”时代。而拆解险企喜人的投资收益率不难发现,上半年,险企增配了权益类资产、另类资产和银行存款,债券类在占比基本稳定的情

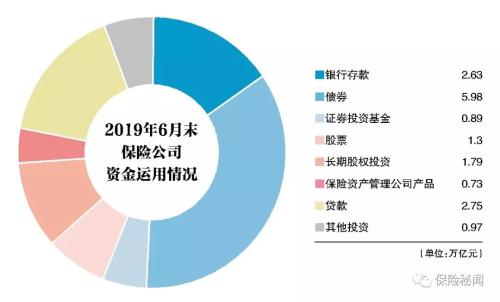

伴随着2019年“中考”成绩单的出炉,上半年险资投资收益率的谜底也正式揭晓。北京商报记者从业内获得的一组数据显示,超越去年4.33%的年化投资收益率,上半年险资年化投资收益率重回“五”时代。而拆解险企喜人的投资收益率不难发现,上半年,险企增配了权益类资产、另类资产和银行存款,债券类在占比基本稳定的情况下加强了国债的配置。

上半年投资路线图已然曝光,市场人士更关心的是险资下半年的资产配置。对此,多位投行人士分析称,险资将更加谨慎择优对协议存款进行投资、择机增配长久期利率债和捕捉交易机会及搜寻另类资产并加大配置力度。

01

投资收益率破五

今年上半年险资投资收益可谓是赚得盆满钵满。北京商报记者从业内获悉,上半年保险公司资金运用余额为17.37万亿元,较年初增长5.85%;险资上半年整体投资收益达到4715.11亿元,已达到去年全年投资收益的近七成。

从收益率来看,数据显示,上半年险资年化投资收益率破五,达到5.56%,去年年化收益率仅为4.3%。其中,股票投资、长期股权投资、其他投资还均高于险资2.78%的平均收益率。

具体来看,上半年股票投资的收益率大涨至6.23%,为险企带来752.33亿元收入;其他投资的收益率为4.83%,创收448.5亿元;长期股权投资的收益率为3.16%,投资收益为556.47亿元。

此外,上半年债券以2.26%的收益率为行业贡献了1299.26亿元收益,成为上半年赚钱最多的投资品类;而贷款和证券投资基金的收益率分别为2.57%和2.76%,为险企增加690.28亿元和244.43亿元的投资收益。

投资收益报喜的同时,今年上半年保险公司利润也实现反弹。总体来看,险企预计利润总额达到2162.25亿元,同比增加501.01亿元,增长30.16%;除了因承保利润亏损拖累导致产险公司利润微降0.69%外,人身险公司和资产管理公司均实现盈利,利润分别为1550.42亿元和51.20亿元,同比分别增长37.96%和6.89%。

而具体至公司,四大上市险企净利润较2018年同期预增40%-135%不等。如中国人寿(601628,诊股)上半年净利润预增约188.86亿元到221.71亿元,同比增长约115%-135%;中国太保(601601,诊股)净利润约为162亿元左右,同比增长96%左右;新华保险(601336,诊股)净利润预增约46.39亿元,同比约增长80%;中国人保(601319,诊股)净利润预计为136.74亿元到156.27亿元,同比增加40%-60%。

而保险收益的增加也引起险企总资产的变化,上半年保险行业净资产为19.5万亿元,较年初增加1.17万亿元,增长6.39%。

02

权益类投资增超两成

“上半年险资的投资回报率较高,主要和上半年A股市场大幅反弹有关。”对此,前海开源基金管理公司执行总经理杨德龙表示,年初时市场估值较低,处于历史大底的位置,险资明显增加了股票的投资量,而随着上证指数回升到3000点之上,险资的投资回报就出现明显回升。

据了解,一季度A股市场在大金融板块上涨的带领下出现大幅反弹,大盘一度上攻至3250点附近,而一季度险资年化收益率一度突破6%,股票投资年化收益率猛增至17%,同时带来488.19亿元的股票收益,成为当季最赚钱的投资种类。

而险企也把握住这波行情,持续加仓。今年上半年,股票的资金运用余额为1.3万亿元,较年初大幅增长23.31%,占比7.5%,较年初增加1.06个百分点。

此外,另类投资方面的数据显示,长期股权投资的资金运用余额为1.79万亿元,较年初增长4.76%;投资性房地产资金运用余额为1851.91亿元,较年初增长3.3%;贷款资金运用余额为2.7万亿元,较年初增长6.6%。

对此,中国(香港)金融衍生品投资研究院院长王红英表示,目前长期股权市场的估值应该说是相对比较合理的,在金融汇率形势相对稳定的情况下,长期股权是一个比较好的投资机会。

即便上半年权益类资产、另类资产的收益颇具诱惑,但作为具有长线稳健投资特性的保险资金,固收类资产依旧是险资投资配置的定海神针。北京商报记者发现,上半年,国债颇受青睐,上半年国债的资金运用余额为1.72万亿元,较年初增长22.76%,市场占比增加1.27个百分点。不过,金融债和企业债的市场占比略有下滑,较年初下降0.41个和0.71个百分点。

对此,中国市场学会金融学术委员、东北证券(000686,诊股)研究总监付立春表示,国债的配置可能与目前险资运用的整体风格有关,国债的优势在于长期性稳定性,另外随着投资风险因素增多,国债信用保障高,在风险偏好比较低或者对冲风险时,则需要更多地配置国债。而金融债和企业债的风险偏好较利率债、国债要高一些,因此险企在投资过程中还相对比较谨慎。

03

预计下半年收益走低

上半年,险资踩准时点投资大赚一笔,下半年,险资投资走势将会如何?对此,北京商报记者采访多位权威人士,均预测下半年险资收益低于上半年。

一位保险公司资管人士直言,“预计下半年投资收益会有一个均值回归的过程,整体要低于上半年。影响险资投资收益率的主要因素包括,资产战略配置比例、资产战术配置比例、各子类资产超额收益情况。”

那么,下半年险资会如何配置?

对此,有保险资管公司人士预测,可以谨慎择优对协议存款进行投资。当前部分商业银行五年期(包括)以上的协议存款报价在4.6%以上,由于协议存款投资收益不征收增值税,而且“偿二代”下的风险因子较低,最低资本占用较少,综合考虑增值税和最低资本占用后配置价值较高。为了防范信用风险,可以采取以商业银行持有的债券资产进行质押作为增信手段。

同时,还可择机增配长久期利率债和捕捉交易机会,为提升中长期投资收益和减少久期错配带来的再投资风险,建议拉长久期策略上采取至少维持当前久期缺口水平的策略,借助主要债券品种收益率反弹契机加大长久期利率债的配置力度。该资管公司建议,由于专项债和铁道债等利率债和金融债在所得税和增值税减免后配置价值较为明显,建议重点加大对地方政府中长期专项债和铁道债等品种的配置力度。

此外,还可积极搜寻另类资产并加大配置力度。当前以债权投资计划为代表的另类保险资管产品收益率水平仍在5%以上,相较于同期限类似评级的信用债有着120bp左右的流动性溢价,信托产品也有150bp左右的流动性溢价,仍具有较高的配置价值。

对于权益类资产,某保险资管公司建议,从长期逆周期投资的视角,在战略资产配置层面可加大权益资产的长期配置比例,中短期的战术资产配置和交易资产配置层面要注重把握波段操作的节奏,加大主动管理账户的资金分配比例和交易频率,积极赚取结构性行情下的交易机会。

不过,投资有风险,入市需谨慎。今年7月,银保监会保险资金运用监管部副主任郗永春表示,“希望无论保险机构从事什么样的投资,都要秉持投资的基本原则,坚持市场化原则、坚持合规的底线原则、坚持风险控制原则,在尽可能确保资金安全后争取合理的收益。”