私募7月业绩分化严重 后市成长股有望迎“戴维斯双击“

摘要 记者丨何思私募7月业绩分化严重,后市成长股有望迎来“戴维斯双击”来源丨国际金融报7月市场表现较为平稳,私募基金整体小幅获益。根据格上研究中心发布的报告,规模百亿元以上的证券私募“一骑绝尘”,7月平均业绩达3.55%,而行业平均业绩为0.42%。从产品方面看,7月新

私募7月业绩分化严重,后市成长股有望迎来“戴维斯双击”

来源丨国际金融报

7月市场表现较为平稳,私募基金整体小幅获益。根据格上研究中心发布的报告,规模百亿元以上的证券私募“一骑绝尘”,7月平均业绩达3.55%,而行业平均业绩为0.42%。

从产品方面看,7月新成立的证券类私募产品数量比上月增加30%,且今年以来产品量逐月攀升,说明市场情绪继续向好。

展望后市,私募排排网报告显示,从信心指数值来看,最近三个月波动加剧,市场分歧较大。结合目前的仓位数据来看,对于8月份的行情,私募仍然持较为谨慎的态度。而从多家机构8月策略报告来看,后市投资机会仍在。

1

百亿私募大幅领跑

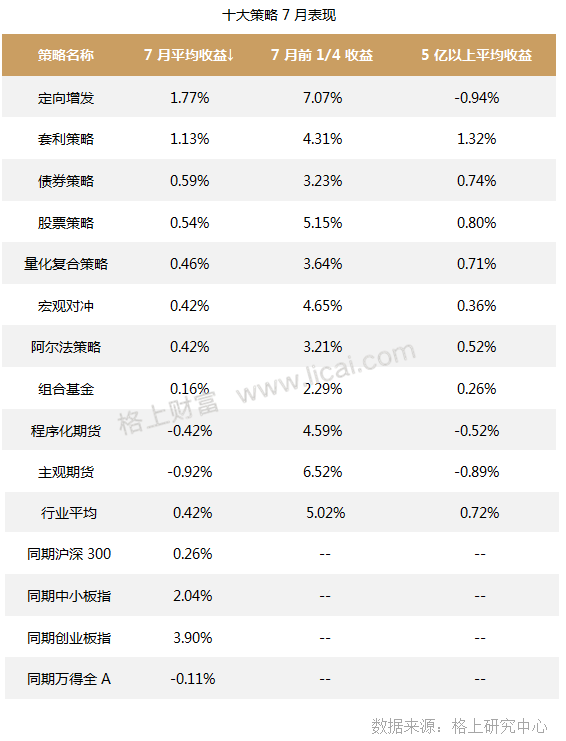

股票策略产品已连续两月获得正收益。根据格上研究中心报告,由于年中各市场资产未出现大起大落的涨跌行情,因此私募基金整体小幅获益,7月私募行业平均收益率0.42%。

分策略来看,股票型私募产品7月平均收益率为0.42%,在十大策略中排名第四。而在6月,主观股票策略业绩亮眼,以2.62%的平均收益率领跑,且成为唯一一个跑赢私募行业平均收益率(2.14%)的策略。

相比之下,期货型私募产品业绩表现不佳。数据显示,程序化期货策略7月平均收益率为-0.42%,主观期货策略7月平均收益率约为-0.92%,成为仅有的平均收益率为负的策略。

从今年整体情况来看,股票策略遥遥领先。今年以来,私募行业平均收益率为16.38%,股票策略平均收益率为19.3%,成为唯一超过行业均值的策略,且对行业均值形成较大上拉因素。截至7月末,十大策略在今年以来的收益均呈现正值,但近几月平均收益相对年初3-4月存在较大回落,赚钱效应主要集中在年初。

分规模来看,百亿私募一骑绝尘。根据格上研究中心数据,100亿元以上规模的证券私募7月平均收益率为3.55%,远远领先行业均值(0.42%)。此外,50亿-100亿元规模的私募业绩拖了后腿,仅实现-0.11%的平均收益率,而10亿-50亿元规模的私募表现中等,7月平均收益率约为0.87%。

为何百亿私募领先如此多?卿云投资总经理杨振宁在接受《国际金融报》记者采访时表示,可能有两个原因:一是因为百亿级的头部私募,跟公募的策略非常接近,他们有抱团效应,集中地抱团一些消费白马股,以及科技龙头股等。而这些消费白马股和科技龙头股,在7月份表现比较好,所以他们的业绩水涨船高,也是正常现象。

二是受益于科创板,因为科创板给头部百亿规模以上的私募提供了打新和配售权利,所以百亿私募从中获得比较好的收益。

2

新成立产品量持续攀升

从备案情况来看,证券类私募基金管理人与其产品的备案数量变化情况截然相反。一方面,7月份新备案私募管理人109家。其中,证券类私募管理人31家,为今年以来备案量最高。

另一方面,7月份协会新备案私募产品994只。其中,新备案证券类私募产品730只,这一数量较去年同期下跌23.72%,环比上月下降22.17%。

同时,新成立产品数量创新高。今年1-7月,新成立证券类私募产品数量分别是1只、1只、10只、248只、288只、565只、732只,新成立产品数量持续攀升,市场情绪继续返好。同时,首批3只私募资产配置基金均在7月成立并完成备案。

3

后市相对乐观

展望后市,机构较为谨慎。

私募排排网报告显示,从A股市场趋势预期信心指标来看,基金经理对于2019年8月份行情的看法,持乐观态度的比例出现较大幅度的下降。而从仓位增减持投资计划指标上看,保持现有仓位,持仓不变的基金经理依旧处于高比例。“主要的原因可能是目前私募基金的仓位已经处于70%以上的平均仓位,在市场不明朗的情况下,加仓意愿自然不强。”

但从多家机构的后市策略上看,投资机会仍在。汇利资产表示,对整个A股市场相对乐观。“目前整体市场估值基本接近历史底部区域,只要有赚钱效应,投资者对股票资产的配置需求依然旺盛。因此,在当前时点,综合企业盈利、流动性及风险偏好等方面的考虑,我们对整个A股市场相对乐观。”

此时正是逆向投资的好时机。汇利资产认为,在市场负面思考的时候买入,而不是在下跌的时候买入。市场的负面思考可能表现为超跌,也可能表现为不充分的上涨。市场被负面共识控制注意力的时刻,也许便是我们投资机会之所在。重点看好房地产、医药生物、非银金融、银行、交通运输等行业。

聚鸣投资表示,要寻找一些细分行业的优秀公司。去年下半年到今年上半年,不少行业都经历需求下滑带来的阶段性调整,因此有部分公司的价值逐渐体现。首先会做好基本面的研究,然后将会结合中报情况来验证判断。消费品、汽车、消费电子、航空可能都有这样的机会存在,只是需要时间,一方面给优秀的企业时间来证明自己,一方面让经济本身有更多的时间休整。

北京和聚投资认为,下半年是更有利于成长股的窗口期。从近期来看,8月是中报密集披露期,估值迎业绩大考,而成长股领域,相对于价值股估值的比较优势是客观存在的,其中业绩能出现确定性拐点或增长的板块,大概率将出现结构性的机会,有望迎来业绩增长、估值重估的“戴维斯双击”。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:石秀珍 SF183