牛股辈出的医药行业 朱雀基金:如何寻找下一个风口?

摘要 牛股辈出的医药行业,下一个风口在哪里?来源:朱雀基金今年以来,申万医药生物指数(801150)涨幅仅25%,远不及食品饮料、农林牧渔及电子板块轰轰烈烈。但作为近年来最重要的边际增量资金,北上资金仍对医药生物行业青睐有加,Wind数据显示,截至8月16日,持股总市值逾900亿元,长期维持在Top5的地

牛股辈出的医药行业,下一个风口在哪里?

来源: 朱雀基金

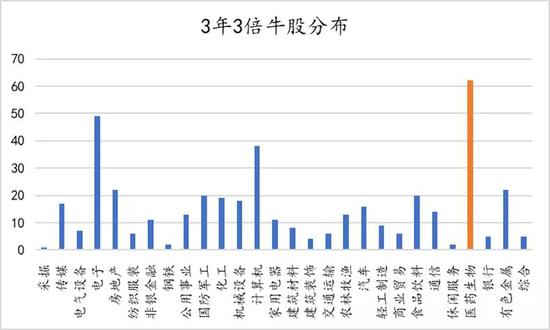

今年以来,申万医药生物指数(801150)涨幅仅25%,远不及食品饮料、农林牧渔及电子板块轰轰烈烈。但作为近年来最重要的边际增量资金,北上资金仍对医药生物行业青睐有加,Wind数据显示,截至8月16日,持股总市值逾900亿元,长期维持在Top 5的地位。究其原因,拉长来看,医药行业牛股辈出,堪称一座富矿。

数据来源:Wind,申万一级行业分类,2017年1月1日至2019年8月20日。

数据来源:Wind,申万一级行业分类,2017年1月1日至2019年8月20日。 数据来源:Wind,申万一级行业分类,2015年1月1日至2019年8月20日。

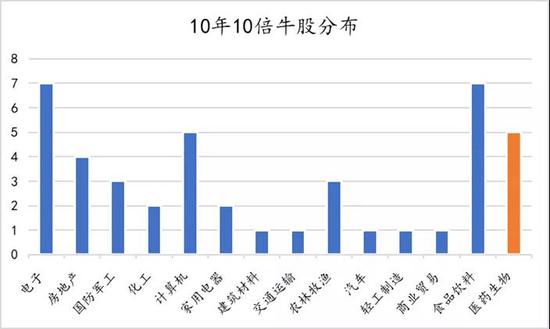

数据来源:Wind,申万一级行业分类,2015年1月1日至2019年8月20日。 数据来源:Wind,申万一级行业分类,2010年1月1日至2019年8月20日。

数据来源:Wind,申万一级行业分类,2010年1月1日至2019年8月20日。1 医药行业的下一个风口在哪里?

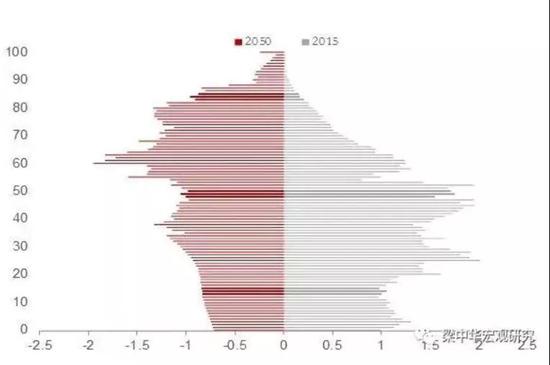

有券商使用Leslie模型测算,我国即将在2年后进入深度老龄化阶段,2037年老龄化水平达到日本现在的状态,2050年或将与日本当时的老龄化水平相接近。

2015、2050年我国人口结构对比(%)

数据来源:国家统计局,中泰证券研究所

数据来源:国家统计局,中泰证券研究所人口老龄化加剧的背后蕴含着巨大的药品市场空间。并且,目前全球药品研发市场已进入专利悬崖期,新药专利保护大量到期后,专利药将面临来自仿制药的激烈竞争,制药企业的营业额和利润或将大幅下降。因此,研发新品并争取快速获批上市,才是延续竞争优势的关键。

2 创新药:跨国公司与本土企业的必争之地

某券商研报称,近年来,国内企业的研发类型在从单纯的模仿改进(Me too/Me better)迈向快速跟进( Fast follow )甚至逐步追求 First in class。与此同时,海外创新药也在加速进入国内,国内新药研发面临重复申报导致竞争激烈和定价低于预期,临床用药日益规范等新挑战。

跨国药企二季报公布后,朱雀基金生物医药产业链的小伙伴在第一时间进行了钻研分析,成果和大家分享一下:

1、中国市场:跨国公司与本土企业分化明显

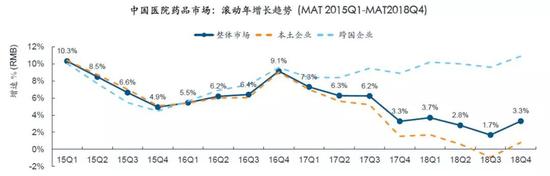

2018年,中国样本医院(百床以上医院)药品市场总销售额达到7718亿人民币,全年增长率为3.3%,增速与17年持平。自2017年以来,受到一系列政策的影响,如限制用药和控费趋严、医保支付改革、药占比控制等,中国医院市场增长乏力,本土企业受到较大冲击,三年来药品销售增长率持续下降,从2016年的9.2%下降到2018年的0.8%;而跨国企业的增速仍保持平稳上升,2018年达10.9%。

另外,分地域来看,跨国药企在不断加大下沉的力度,在二线和三线城市,跨国药企的销售额增速分别达到10.9%和11.9%。然而,本土企业在各线城市均表现不佳,在二、三线城市仅取得微弱增长,在一线城市甚至下降5.2%。

造成上述差异的主要原因是药审改革缩短了跨国公司新药的上市时间。同时,医保政策及时调整,在17、18年两次通过国家谈判形式纳入50多个跨国公司的新药品种,虽然纳入医保后药价降幅较大,17年和18年分别降价45%和57%,但是销量翻倍增长,销售额明显提升。所以,从单季度看,跨国公司和本土企业在增速上的分化是从17年Q3-Q4开始并逐渐拉大差距——尽管本土公司所生产药品中的阿帕替尼、康柏西普和安罗替尼进入医保后也放量显著,但是由于整体占比小,不足以带动整体销售的增长。

数据来源:IQVIA艾昆纬医院药品统计报告(≥100张床位)2018年。

数据来源:IQVIA艾昆纬医院药品统计报告(≥100张床位)2018年。数据来源:IQVIA艾昆纬医院药品统计报告(≥100张床位)2018年。

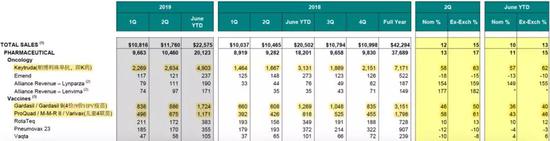

2、管中窥豹:跨国公司的重磅品种销售

为什么要关注跨国公司的重磅品种?首先,这些品类对业绩贡献直接。另外,这些产品的同类药物也是国内新药企业跟随、对标的主要产品,比较有代表性。因为篇幅有限,这里以知名跨国大药企辉瑞、默沙东为例,简单介绍一下。

辉瑞

辉瑞上半年整体销售263亿美元,同比增长0.03%。分业务板块来看,过期专利药业务和消费者健康业务都在下滑,创新药板块中真正增长的只有阿哌沙班、帕博西尼和托法替布。目前来看,阿哌沙班专利还有三年过期,帕博西尼和托法替布身后有多家优秀对手紧追,而其他后续产品或管线中很难有短期内可以挑大梁的品种。所以,未来几年辉瑞的增速承压。出于补充、优化新药管线的考虑,辉瑞在今年6月份溢价收购了擅长开发靶向药物的Array Biopharma公司。

默沙东

默沙东今年上半年收入225.75亿元,同比增速62%(扣除汇率因素,下同),主要得益于肿瘤板块的K药和疫苗板块的HPV疫苗,以及儿童麻疹-腮腺炎-风疹-水痘四联疫苗(Pro Quad)的增长。其中,K药上半年收入49亿美元,同比增速62%,有望成为年收入破百亿的品种;HPV疫苗和四联苗收入分别为17.24和11.71亿美元,同比增速分别为40%和45%。

另外,从单季度来看,K药在Q2销售达到26.34亿美元,同比增长63%,环比增长16%;而对手O药不仅在销售上落后于K药,增速也明显放缓:同比增速只有12%,且连续3个季度环比增速为0。

究其原因,还是因为K药在更多的重磅适应症上取得了成功,这一点值得本土企业借鉴。

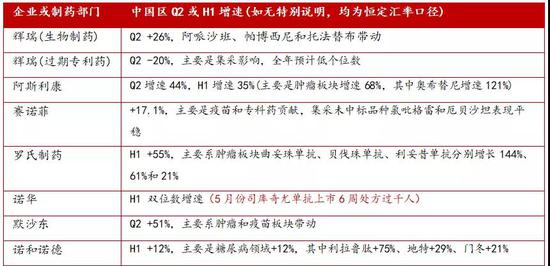

3、 跨国公司在中国市场二季度的增长

回到中国市场,集“基金支付、药品采购和价格管理”几大职权于一体的国家医保局成立后,结束了过去多部门“九龙治水”的局面。在医保基金的合理利用上,除了逐步排除没有明确临床证据的药物、通过集采挤出专利过期的原研药及其仿制药的水分外,还着重加大了对有着明确临床证据的治疗性药物的支持,这类药物绝大多数都是创新药,反映了远未被满足的临床需求。由于跨国公司的产品基本都是这类优质的治疗性用药,这几年也非常接地气的降价进医保,从结果看明显受益于“以价换量”的新政策,当然这也给本土企业的进入带来了很大的压力。

回顾跨国公司的二季报和半年报,可以看出,维持收入增速的都是重磅新药。而对于一些靶点,一些跨国公司为了保持竞争优势,进行了多层次布局,延长了药品的生命周期。例如,罗氏在HER2上布局了曲妥珠单抗、帕妥珠单抗和T-DM1;诺和诺德在GLP-1受体激动剂上布局了短效的利拉鲁肽和长效的索玛鲁肽,并成功开发了口服剂型。

对于本土公司来说,跨国公司的产品在国内放量有着两面性:一方面,本土企业可以参考跨国公司的药物设计、临床开发流程,缩短药品上市的周期。而跨国公司对医生和患者的教育也能提升疾病诊疗和同类药品的知晓度,为本土企业推广销量减少障碍;另一方面,跨国公司的产品也必将成为标杆,监管、医保、医生对待本土企业的产品时,会在疗效、安全性等数据上和进口产品进行全方面对比,对本土企业的产品形成压力。尤其是进口药品占据市场之后,本土企业很难像以前推广仿制药那样单纯靠价格挤占跨国公司的份额。新的形势将更加考验本土公司在药品的全生命周期上的管控能力,持续高投入的龙头公司及细分领域研究走在前列的公司值得关注。

责任编辑:石秀珍 SF183