从容投资吕俊:有些数据媒体上很少见到,但很有参考价值

摘要 “新周期到底开始了吗?2016年一季度就已开始。”“要看新周期的起因,有一些媒体上见到很少的数字,其实很有参考价值。把消费者信心指数解释好了,就能看懂新周期。”“我不知道大家去看过《人民的名义》没有。开头抓了一个贪官,那贪官就穿一个夹克,每天蹬着自行车上班,但其实他有别墅,别墅里面摆了一亿的现金,这

“新周期到底开始了吗?2016年一季度就已开始。”

“要看新周期的起因,有一些媒体上见到很少的数字,其实很有参考价值。把消费者信心指数解释好了,就能看懂新周期。”

“我不知道大家去看过《人民的名义》没有。开头抓了一个贪官,那贪官就穿一个夹克,每天蹬着自行车上班,但其实他有别墅,别墅里面摆了一亿的现金,这个就是所谓的消费倾向偏低。”

今天上午,从容投资董事长吕俊在金斧子主办的私募大会上发表演讲,对于经济新周期给出了自己独特的观点。

吕俊认为,这轮新周期用传统的房地产周期理论、信贷周期理论都已无法解释,那要用什么理论才能解答?新周期能持续多久?在新周期里如何做投资?反腐、赌博、买豪车和新周期又分别有何关系?

吕俊在演讲中给出了自己的答案。“聪明投资者”第一时间整理出全文。以下为演讲记录:

从容投资是一家以宏观策略见长的公司,我们的投资方法是先做宏观判断,之后再涉及到做大类资产配置,做好了之后再去挑品种。所以,在过去五年里面,我们一直就是在做这个资产的切换。

做投资,首先宏观判断不能出错

2013年的时候,我们的策略主要是做多成长股,做空股指期货,那个时候股指期货还不限仓。

2014年的时候,我们策略主要是做多债券,当时债券放得比较高的杠杆。

2015年又换到股票上面,年底的时候是换到债券;2016年的时候,主要是商品为主,做多商品;2017年股票和商品都有。

我们历史上一共做了七八次比较大的切换,基本上都对了。当然,还有更好更优的资产配置方案,但是也没办法做到那么完美。

比如说,2013年、2014年、2015年的时候,还可以做空商品,当时如果在做空上面的话,可能收益率还要更高一点。

要想做对资产配置,第一个必须判断准的就是宏观经济。因为宏观经济讲的人很多,但是实战操作又不一样。

为什么我们这个演讲叫“从微观到宏观”呢?因为一线操作跟很多公开媒体上讲的经济学家最大的不同,就是它对很多事情必须做出一线判断。

比如说,新周期到底开始了没有?2016年、2017年,如果当时对于新周期的判断是没有开始,没有开始是没有开始的资产配置方法。没有开始的话,你应该是看空经济,就应该做多债券、做空商品,应该避开股票。如果按照这个资产配置方案来做的话,那应该损失还是很惨重。

所以说,如果要做大的资产配置,首先就是宏观的判断不能出错。

配置做对了,投资肯定盈利

过去两年,2016年差不多一季度,我们就判断新周期已经开始了,当时主要就是觉得经济已经出清了,包括存货出清了,产能出清了,是从这个角度去看。

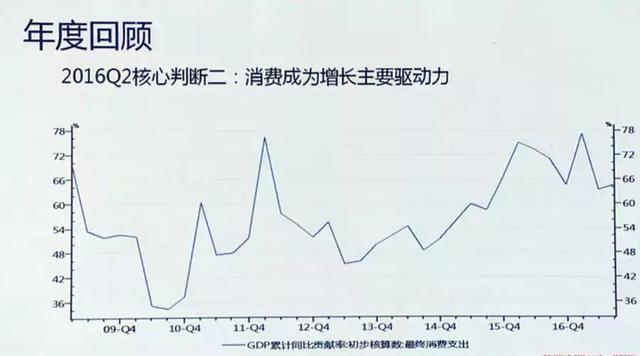

我们当时的第二个判断,就是认为消费已经成为经济增长的主要动力。

实际上,消费以前是比较大起大落的,就是当投资好的时候,消费在宏观经济里面的占比是降低的;投资不好的时候,消费的占比就提高。

但是2013年、2014年以后,(消费)基本上就稳定下来了。大家可以看到,消费占GDP的比重基本上稳定在六成以上。

所以,大家去看2017年的行情,如果是重配消费,配了白酒、配了家电,那么做起来还是比较轻松的。

当然现在是回头去看了,但至少在整个经济基本面上面,还是有一些内在原因支持这些消费股的上升。待会会有一个盈利增长分析,大家会看到,其实2017年企业盈利的大部分增长并不是消费贡献的。

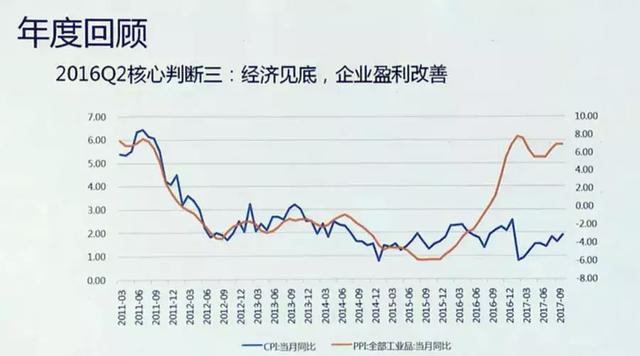

2016年,我们还做了一个核心判断,就是企业盈利会改善。企业盈利能改善的主要弹性部分,主要是在上游的周期性行业,确实后来也发生了企业盈利的改善。

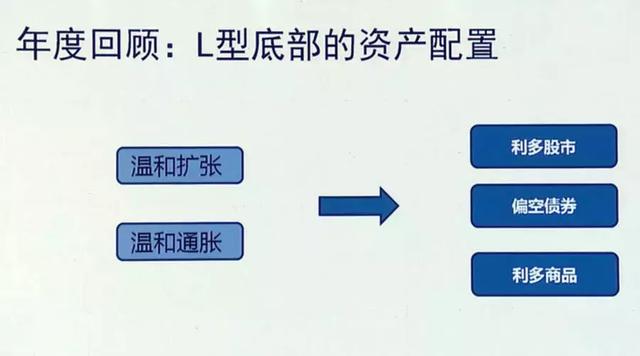

按照这几个宏观判断,当时我们做的资产配置方案就应该是做多股票,做空债券,然后做多商品。

只要配置方案对了,选股选品种稍微差一点,问题也不是太大,后面肯定是盈利的。所以,我们2016年、2017年连续两年都是30%多的收益,主要是配置是正确的。

经过两年的经济复苏,现在又出现了新的问题,现在大家已经不再讨论说新周期开始了没有?现在讨论的是,这个开始两年了会不会又掉下去,或者至少有一个回调。

另外,就是会不会过热,后面再往前走会不会变成有通胀了?因为通胀起来股票肯定完蛋了,历史上去看通胀起来之后,股市是非常难受的。

一个重要数据:消费者信心创20年新高

我们往下分析,首先要看新周期的起因,宏观经济数字其实好多做股票的人不阅读,但是宏观策略的基金经理必须阅读经济数字,有一些数字媒体上见到很少,但其实我觉得很有参考价值。

就是一些调查统计的数字,最典型的就是消费者的信心。我们的所有宏观经济指标,除了总量指标之外,那种按指数的指标,现在跟2006年、2007年那一波繁荣相比都差得很远,只有一个指标是远远超过那个时候,就是消费者的信心。

现在消费者信心达到了最近20年以来的最高点,已经到了120多点的水平。而2006年、2007年实际上也只有110多点,中间经济回调的时候就更不用说了,差不多100上下。

为什么现在消费者的信心这么强,我觉得把这个问题解释好了,可以看懂新的经济周期。

如果你用房产周期去解释新经济周期,房地产因为销量下降,后面肯定经济是不行的,那么,我们现在整个资产配置应该是一个防御性的态势,就是做多债券,然后做空商品,离开股票。

但是,房地产销量2017年下半年一直都是往下走的,看起来经济好像也还行,没有太差。所以房地产周期,至少对于目前经济复苏有一点解释力不足。

还有从信贷周期来解释,就是这轮周期放了很多信贷,所以经济起来了。那信贷周期也解释不了2016年以来经济的上升周期。

为什么呢?因为金融去杠杆去得很厉害,利率上的非常厉害。 银行资管新规,还包括信托业,那个24万亿的规模,现在传出来说,说能不能砍一半砍到12万亿。

你看贷款是增长的,但是大量的影子银行是砍的,所以从全社会总体的融资来说的话,其实并不宽松,但是企业盈利还是很好。

我可以举个反例,2014年、2015年,特别2013年、2014年的时候,影子银行膨胀非常厉害,社融增长飞快,那个时候的经济反而是向下的。所以,信贷膨胀周期也解释不了这一轮的新经济周期。

《人民的名义》解释了新经济周期

深层次的原因是什么?我觉得我们宏观经济学界应该更往前一点,应该多用一些新的理论,不要老是在凯恩斯的那些东西里面打转。

我提出了一个猜想,这也是以前都没有提出过的一个猜想,就是这一轮经济周期必须用张五常的交易成本理论去分析。

交易成本理论是怎么回事?我们说经济的增长一共有四个要素:第一个要素是劳动力,第二个要素是资本,第三个要素是企业家,第四个要素是产权保护和交易成本,你叫它市场经济或者叫市场基础设施都可以。

我认为,经济增长是这四个要素决定的,没有劳动力肯定没有增长,因为所有的价值都是劳动创造的。没有资本或者资本紧缺的话,劳动力也不能徒手干活,所以资本也很重要。

企业家呢,是其组织功效,就是企业家把劳动力、把资本,把它们组织起来。没有企业家,劳动力就是一盘散沙,而且也无法跟资本相结合。所以企业家起到组织这个要素的作用。

最后一点就是产权保护和交易成本,为什么这一点也很重要?因为市场经济的运转是必须通过交换来完成分工,交易成本如果高了的话,市场经济的分工效率就会降低,就会产生拖累经济的情况。所以降低交易成本,对提高经济运行效率是非常重要。

至于产权保护就更重要了,因为没有产权保护的话,企业家是没有动力干活的。为什么19大强调企业家的产权保护,现在最高法又把顾雏军的案子拿来重审,就是因为产权保护对于经济发展是极为重要的。

交易成本有很多方面,比如说川普在美国减税也是降低交易成本。那在中国发生了什么?我觉得过去五年以来,十八大以来,在中国发生的最重大的事件,就是反腐。

反腐极大降低了整个经济运行的交易成本,这一点是很多人没有想到的。因为贪官污吏所得的部分其实是来自于企业家。企业家不会自己承担这个成本,他会转移到全社会,转移到消费者,转移到政府采购部门,所以全社会都承担一个比较高的交易成本。

这个交易成本不光是一个成本,它还降低了经济运行效率,因为它使得并非最优的企业家得到了好处。十八大以来,反腐工作降低了整个社会运行的交易成本,整个经济运行的交易成本,从而使得我们目前的经济能够在较低的成本上运行。

当然,政府部门所收的税费现在也在设法减免,但是这个不太明显。

降低交易成本,全世界范围都很重视,川普也开始降税,降税也是一种降低市场经济运行成本的一种方法。

其实,张五常的交易成本理论最早是从科斯那里来的,美国人对这个应该是很熟悉的。

交易成本降低了之后,经济所得部分最后分配给了谁呢?我认为是分配给了劳动者,而不是企业家得到了这个收益。

这个又涉及到另外一个问题,就是刘易斯拐点过了之后,劳动力供给减少的问题。

由于劳动力供给不足,在资本和劳动力之间分配的话,现在越来越有利于劳动力,然后整个分配就是倾向于低端阶层,这样消费倾向会增加。

这个道理很容易理解,我不知道大家去看过《人民的名义》没有。开头抓了一个贪官,那贪官就穿一个夹克,每天蹬着自行车上班,但其实他有别墅,别墅里面摆了一亿的现金,这个就是所谓的消费倾向偏低。

因为贪官污吏他非常有钱之后,其实它的消费倾向并不高,因为他不敢消费,消费就暴露了。要么在国外去消费,财富没有留在中国手里。

所以,当腐败特别严重的时候,整个经济的消费倾向是不高的。你可以假想这一亿现金,最后撒给那些煤矿工人,撒给了这个泥瓦匠,发给了建筑工人,那么他们的消费倾向肯定是非常高的,来多少钱就花多少钱,对吧。

这就是为什么我们既看到茅台在往上增长,但是伊利也在往上增长,伊利是典型的低端消费品,对不对?当反腐完成了之后,消费倾向增加了,它驱动了整个经济第一向消费转型,第二是消费持续向前稳定发展。

消费驱动的经济周期还会持续很长时间

如果我们按照收入分配理论来看这一轮经济周期的话,那么当前的经济周期还要向前运行相当长的一段时间。

也就是说,我们应该保持的资产配置方案,应该还是做多股票,做多商品的,同时对债券保持谨慎的。

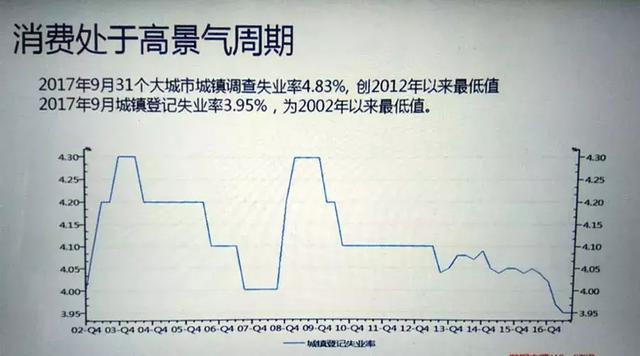

从数据上可以看到这一点,比如说城镇登记的失业率,目前达到了最近十几年以来的最低水平,现在的登记失业率是不足4%,按经济学的理论来说的话是充分就业。

我们还有一个很有趣的指标,是月入过万元的居民人数,因为过万元就是十二万,十二万就得做个税申报。

个税申报的人数,我们的推测是大概有800万到900万的人月入上万,有人推测是1200万人月入上万,所以月入上万的比例是在快速增长。

再看价格,我们把像食品、燃料这些去掉,重点去看服务业价格,因为服务业价格属于比较刚性的,好比说你去理个发,或者去看个病,这种价格是刚性往上涨,基本上是不会往下调,这个价格现在已经超过3%了。

CPI(居民消费者价格指数)其实还是有一定压力,因为食品价格最近也在上涨,消费除了低端,高端也增长得非常快。海外奢侈品的免税金额,最近也是迅速增长,高端白酒不用说了,是一路高歌猛进。

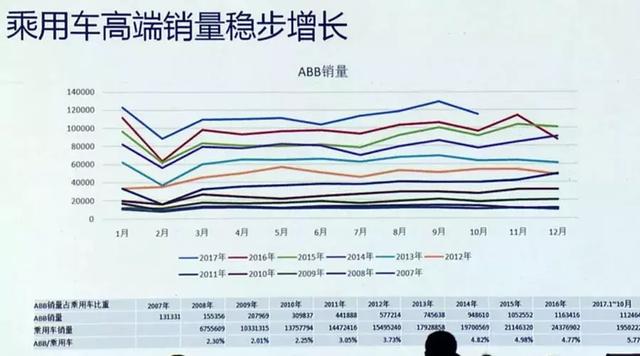

现在车辆消费,我们把奥迪奔驰宝马作为豪华车的代表,除以总的汽车消费量,那么,在2007年、2008年的时候,每销售一百台车,其中有2.3台是奥迪奔驰宝马。到了2017年的1至10月份,就有五点几台是奥迪奔驰宝马,说明消费升级趋势非常明显。

实际上,上海每销售一百台车,有20台都是奥迪奔驰宝马,当然包括低端的,但是毕竟也是豪华车。所以说,消费发生在各个环节和领域。

还有一个非常有趣的现象是,边际上最不需要的消费,什么叫边际上最不需要的消费呢?赌博就是属于边际上最不需要的消费,就是你要买房或者你要买车,你都不会去赌博,只有你房子车子都买了,你还有余钱才会去赌博,对吧?

我们统计了澳门博彩的数字:从2015年12月份到现在是直线上升,所以你去看它跟名义GDP的走势是完全一致的。 所以,中国人是财富的分配确实更均匀了,更加有钱了,才会有这种最不需要的消费。

我们看到,整个微观的数据全面支持我们的假设,就是这一轮由消费驱动的经济周期可能运行的时间比较长。

居民强烈买房倾向反应的经济含义

这样带来的另外一个结果,就是一方面供给侧在做改革,资金在收紧,在去杠杆。

你看,三个月Shibor已经到4.8快接近5了,十年期国债还在3.9,短期利率跟长期利率是倒挂的。票据利率现在也是在往上走的,意味着企业的融资成本是上升的,同时消费的信贷增长也比较快,这代表着年轻人的消费倾向是比较强的。

全球经济都在复苏,不仅仅是中国,有一个很令人惊讶的数字就是德国的PMI,中国的PMI是多少?51点几还不到52,不算太强劲,德国的PMI是60。德国的企业订单是从哪里来的?我猜,可能有一部分是中国来的。

(注:PMI中文含义为采购经理指数,PMI指数50为荣枯分水线。当PMI大于50时,说明经济在发展,当PMI小于50时,说明经济在衰退。)

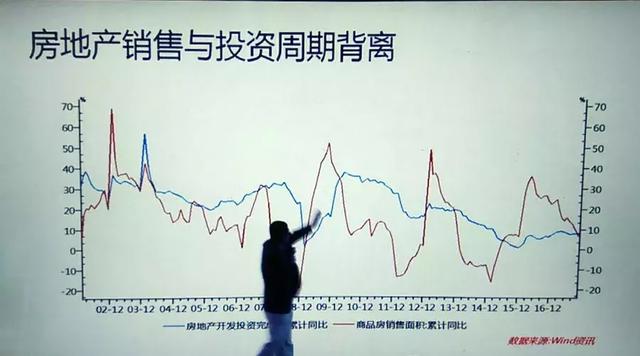

总体来看,我们只剩下一个风险点,就是房地产,房地产出现了,历史上第一次销量下滑和投资稳健呈现的一个反向指标。

在历史上,每一次房地产的销量往下走的时候,它的投资都是往下走,销量往上走的时候,投资也是往上走,每一次周期都是如此,市场方向是一致的。

但是目前看,销量下滑已经持续了好长时间,销量增速下滑持续了很长时间,但是投资的增速一直是保持稳定的,这个背后的原因,据说是因为房地产存货维持低位,所以它的走势是相反的。

因为真正拉动经济的是房地产的投资。对于房地产,好像大家也并不是一致看空。居民的购房意愿,按照央行入户调查的数字,还是保持在非常强劲的地位。

这里面,我们产生了一个新的假设,就是当居民收入分配提高了之后,天生有很强的买房倾向,因为所有基本消费满足了之后,无非就是买房买车,再去赌博,对吧?那么,正常居民如果收入增长很快,房地产的购买倾向就会很强。

周期品价格修复正在发生

所以,我们看到整个经济呈现的一种情况,就是需求维持非常旺盛的局面。

但供给呢?我们看一下,其实中国投资主要是民间投资为主,不要看政府投资什么4万亿,其实那不重要。

重要的是民间投资,民间投资占了整个投资的60%。但民间投资的趋势是往下走的,经过了短暂反弹,民间投资目前调到了几乎没有增长的水平。

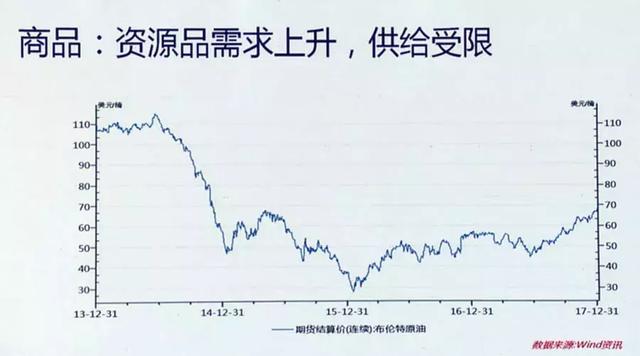

所以,我们有了这么一个图形,我们自然的会想到需求往上增长,但投资和扩大再生产并不积极,那会产生紧缺或者涨价,所以我们看见水泥价格在历史的高位,煤炭涨到700块钱,2007年也不过如此。

我们知道,经济是消费驱动的,但是不是意味着投资机会始终集中在消费品上?

当第一轮的时候,你可以去赌消费品,但是第二轮如果供给没有上来的话,可能投资品、资源品也会成为这个受益者。

我们来看企业盈利增长的情况,2017年前三个季度的数据,一共盈利是增长了差不多9000亿,比2016年前三季度,绝对增量是增加了4000多亿,其中大宗商品行业、金融行业是贡献了主要的增长,其实消费品行业只贡献了一小部分增长。2017年周期品行业对盈利增长的贡献是远远超过消费品行业的,但消费品的表现是远远战胜周期品。

所以,到了2018年,你会怎么想?如果周期品的盈利下来了,你觉得我们不给周期品股价是正常的,因为它盈利下来了。

但是,在可见的未来,我们还看不到周期品的盈利会下来,因为供给不增长,需求又很强劲,所以会不会产生一个资源品的、周期品的价格修复、价值修复。

元旦以来的行情已经说明了这一点,这个价格修复很可能正在发生之中。

总体来说的话,我认为找到了新的增长模式,以消费为驱动的经济,以降低交易成本和更公平的收入分配为原因的一个新周期,为基础理由的一个新周期,可能持续的时间会更长。

避开高估值品种

在这个周期里面,我们应该投资于那些EPS(每股税后利润)盈利上升而估值较低的品种。

为什么要投资估值较低的呢,因为2018年的减持压力远远大于2016年和2017年。如果你估值高的话,那么抛压就很重,很快就被减持压力打下来。

所以,2018年应该投资于盈利上升而估值较低的品种。这个就是我们对整个经济的一个看法,对整个资产配置的一个看法。

至于说商品,我们是看好的。债市呢,中国的货币乘数还是处于历史高位,去杠杆是路漫漫。

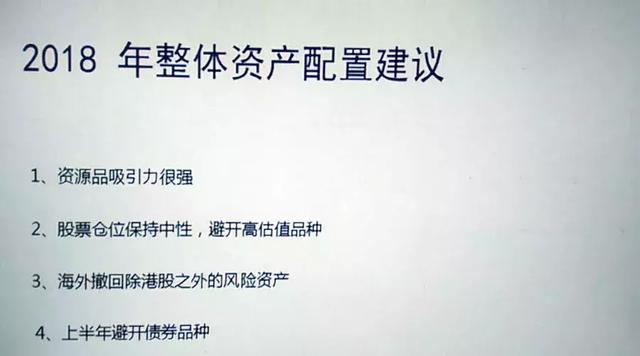

所以,我们认为整体的资产配置建议:

第一,就是资源品、周期品吸引力很强;

第二,股票也还可以,但是要避开高估值;

第三,海外没有把握,特别是美国那边没有把握;

第四,就是债券抄底可能要到下半年去了。

声明:凡注明“聪明投资者”的作品,版权均属聪明投资者。未经授权严禁转载、摘编或利用其它方式使用,违者必究。所有文章旨在记录和传递信息,不代表“聪明投资者”赞同或反对其观点。