华谊光线忙着左手投资右手融资 美股时期博纳错过的融资岂止108 亿元?

摘要 光线裁员20%,华谊兄弟中报业绩骤降近四成,国庆档票房少了3亿元……电影红利期已过,公司现金流承压,中国电影产业的拐点来临,已是不争的事实。裁员热、估值缩水、融资困难,影视公司的这个冬天要比往常难过。冰冷之下,异军突起的《湄公河行动》成为国庆档的黑马,口碑票房双高的同时也使得背后出品公司——博纳影业

光线裁员20%,华谊兄弟中报业绩骤降近四成,国庆档票房少了3 亿元……电影红利期已过,公司现金流承压,中国电影产业的拐点来临,已是不争的事实。

裁员热、估值缩水、融资困难,影视公司的这个冬天要比往常难过。

冰冷之下,异军突起的《湄公河行动》成为国庆档的黑马,口碑票房双高的同时也使得背后出品公司——博纳影业集团占尽风头。作为国内成立最早的民营影视公司,博纳影业曾与华谊兄弟比肩,二者亦先后登陆A股、美股市场。

理想很丰满,现实很骨感。赴美“捞金”的博纳影业却错失了国内影视行业的黄金年代,如今决定回归亦绝非当年的境况。

“影视公司入冬”第一集,每经影视带您走进曾经的巨头——博纳影业。

每经影视记者 李菲菲

“我问过王长田,也问过王中磊,我问他们觉得博纳和光线、华谊的差距真能有十几倍吗?”宣布回归之后,博纳影业董事长于冬在公开场合曾不止一次表达公司被低估的无奈。

如同一起长大的小伙伴,华谊兄弟、博纳影业、光线传媒三大民营影视巨头先后于2009 年、2010 年、2011 年登陆资本市场,相较于其他二者,“赴美镀金”的博纳影业却经历了五年被低估的时光。股价长期在IPO 定价之下徘徊,使得博纳影业私有化回归之时公司估值不到50 亿元人民币,而即便经历了股灾之后的华谊兄弟和光线影业,市值也稳居300 亿元之上。

长期的股价低迷,也让博纳影业在美时期鲜少有资本运作,而反观太平洋此岸的华谊兄弟,每经影视(微信ID:meijingyingshi)记者统计发现,其上市以来至今融资融券及定增的金额达108亿元。资本助力下的2014年,华谊兄弟的净利指标是博纳影业近10倍。错过的又何止百亿元融资?

2015年,光线传媒和博纳影业先后引入阿里影业。不同的是阿里影业投资24亿元,占股光线传媒8.8%,而投给博纳的8600万美元(约5 亿元人民币),却拿走博纳10%的股份,光线传媒每股成本是博纳影业的5.45倍。

对标华谊:错过百亿融资机会

要聊博纳影业,绕不过的话题就是华谊兄弟。这两家成立于上世纪90年代中后期的公司,曾一度是民营影视力量的“左青龙右白虎”,有太多相较性。同是全产业链布局,华谊与博纳先后作为登陆A 股、美股市场的第一个中国民营影视公司,曾经体量相似……而这些可比性却在双方登陆资本市场后渐行渐远。

从2010 年12 月登陆纳斯达克到2016年4月完成私有化,博纳影业经历了五年低谷,股价长期在8.5美元的IPO定价之下徘徊,2015年以前从未攀上过10美元。

“博纳上市恰逢美国八大电影公司当中的米高梅倒闭,彼时华尔街对整个电影行业都不看好。”对于长达五年的被低估,长期关注博纳动向,励石资本联合创始人严睿在接受每经影视记者采访时说道。

而股价的低迷直接影响了博纳影业的资本运作,记者梳理发现,在美时期除了2012 年引入默多克新闻集团为战略投资人外,博纳影业唯一的融资动作就是发起了博纳诺亚影视基金,截至两期募资27亿元,用于影视剧的开发。“博纳这5 年几乎在美股没有融到什么钱,都是内生增长”。于冬在接受娱乐资本论采访时坦言。

而反观华谊兄弟,2013 年后开始领涨整个创业板,半年多时间,股价最高飙涨了五六倍,最高时期公司总市值逼近600 亿元。“华谊兄弟市值最高的时候,是博纳的13倍。”对于两者的差异,于冬认识深刻。而

除了市值差距外,华谊的资本运作亦绝非博纳可与之相较。

据华谊兄弟公告内容,自2011年起公司便开始发行短期融资券进行融资,每经影视记者统计发现,截至目前,华谊兄弟共发行40亿元短期融资券,22亿元中期票据及10亿元超短期融资券,除此之外,公司更是在2015年通过近36 亿元定增引入阿里创投、平安资管、腾讯计算机、中信建投等战略投资者,融资金额共计108亿元。

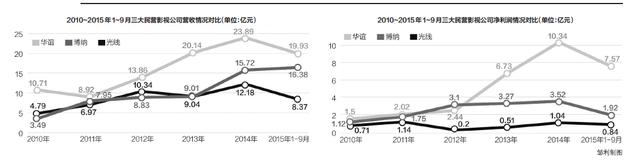

而正是上述庞大的资金支持,使得华谊的发展远超博纳。据两公司财务数据,从2010~2014 年,博纳影业的净利指标由华谊兄弟的1/2 降至1/10,曾经比肩的业绩已然成往事。

对标光线:阿里进驻成本不及1/5

“长期被低估,博纳的回归是必然的。”严睿对每经影视记者说道。2015年6月,博纳影业终于收到来自董事长于冬、红杉资本及复星国际“迟到的”私有化邀约,据公司公告,三家联合以每股13.7美元的价格要约收购博纳。

值得注意的是,博纳的回归之路也迎来了BAT 巨头的加持。2015 年12 月,阿里巴巴影业集团(HK,01060)发布公告,参与博纳影业的私有化交易。

无独有偶,早在2015 年3 月,阿里巴巴旗下杭州阿里创业投资有限公司便以参与定增的方式进入光线传媒,以24.22元/股的价格认购9900 多万股,共计投资24 亿元成为光线传媒第二大股东。自此,华谊兄弟、光线传媒、博纳影业中均有了“阿里系”的资本。

牵手大户马云,无疑是一向缺少资本助力的博纳影业渴求已久的,但这仅相差9个月的融资成本却是相差甚远。每经影视记者计算得出,阿里系资本购买光线传媒每股成本是博纳影业的5.45倍。

对于上述差距,于冬亦颇为无奈:“阿里投资光线24亿元,才拿8.8%的股份,这次投给博纳8600 万美元,折合5 亿元多人民币,却拿走博纳10%的股份。”

事实上,就财务数据而言博纳影业与光线传媒相差并不大,2015 年1 月至9 月营收更是高达光线传媒的近两倍。然而光线传媒经历数年的多元化运作,其清晰的商业模式成为资本愿意高价买单的关键。

今年上半年光线传媒更是以绝对的业绩优势领跑民营影视公司。相较之下,盘踞美股多年,估值较低、业绩增长乏力使得博纳的“贱价”成为必然。

2016 年4 月9 日,博纳完成私有化,于冬多年夙愿终偿。按照他的规划,未来要与阿里联手,快速投资并购实体院线,与腾讯联手开发IP,并且要加速国际化,与好莱坞合作拍英文电影。

“今天的回归,博纳可以说是兵强马壮,我虽然没有融到很多资本的钱,但博纳发展了五年,资产规模增长了接近30 倍,盈利能力增长了至少20倍,这五年当中我们没有任何一起诉讼。”于冬如是说道。

A 股前奏:博纳上市三重痛

2015 年上海电影节,于冬宣布了博纳影业决定私有化并回归A 股,彼时风头无两,盖过了红毯上所有的明星。

事实上,2015 年上半年恰逢博纳影业业绩辉煌之际,除了龙头发行板块再次创多个“第一”外,博纳影业旗下影院营收亦实现历史新高。市场一片繁荣,博纳业绩漂亮,这个时候用“衣锦还乡”形容似乎再合适不过。然而一年过去,回归之路却愈显漫漫。

原因有三,第一,就博纳影业自身来讲,原先称雄的发行板块因行业变化优势不再。近五年来,博纳影业的发行板块早已被五洲(万达)、光线等后起之秀超过。此外万达的院线优势、光线的制片优势都为其拿到好片源,占领发行市场增添筹码,博纳无法与之比肩。

第二,影视行业“黄金年代”已然过去。退潮之后泡沫显现,资本谨慎的同时,博纳影业曾经期望的高估值怕是很难实现。

第三,资本市场上中概股回归之困也使得博纳回归受阻。

三痛并发,资本还是否会青睐博纳,曾经老大优势何在?

痛点一:影视业务优化之际

作为第一个拿到发行牌照的民营影视公司,博纳影业以发行起家,往后多年都雄踞发行龙头宝座。每经影视记者梳理博纳财务数据发现,2007年~2009年排名前20的国内影片票房总收入中,博纳发行出品电影收入分别占到了44.1%、40.0%和44.1%。

对于彼时博纳的发行优势,寰亚电影副总经理陈焕宗在接受每经影视记者采访时直言“除了其在港片发行优势外,与当时民营影视公司数量少,竞争小不无关系”。

而随着影视业黄金期如期到来,门槛最低的发行板块成为各路资本及公司的竞技平台。博纳影业最为称傲的发行板块渐渐优势不再。

值得注意的是,虽然发行收入仍旧是公司营收板块的大头,但影院板块较高的利润率成为博纳影业利润收入的关键,2013 年、2014 年占公司利润收入比重达52.33%、44.37%。

除了发行板块扩张受限外,作为“最纯粹”的电影公司,博纳专注于电影板块也使得公司盈利前景及抗风险能力较低。2015 年1 月~9 月,博纳影业营收为光线传媒近两倍,但净利润却不及其二分之一。

“博纳的优势在于电影板块,但单纯的电影板块也会让资本对于公司的估值受限,未来如何进行全产业链进一步延伸和其他娱乐产业的布局也是资本关注的。”一位影视基金负责人在接受每经影视记者采访时表示。

痛点二:电影行业“拐点”之时

博纳影业宣布回归的2015 年,中国电影市场票房到达高点,然而烂片扎堆的2016 年使得市场进入冷静期。对于还在回归之路上蹒跚的博纳影业而言,除了年初的《澳门风云3》和《湄公河行动》外,博纳参与出品发行的电影表现实在平平。

2015 年上半年,博纳影业出品的影片票房总收入超22亿元人民币,占当期中国电影市场总票房的11%,其占国语片市场总票房的25%,以绝对优势领跑中国电影市场。然而今年上半年,博纳重金砸下的《封神传奇》亦可能面临亏损的风险。对于网传博纳以10亿元保底《封神传奇》,每经影视记者致电并向于冬短信询问,但截至发稿前并未收到相关回复。

事实上,对于资本泡沫带给行业如抬高竞争成本、降低产品质量以及增大整合资源风险等隐忧,在今年上海国际电影节期间于冬便有所警觉。在他看来,资本泡沫迟早会被挤破。未来中国资本市场将是一个逐渐回归价值投资、理性投资的过程。

励石商业评论联合创始人严睿认为,泡沫挤掉之后,影视行业将会重新面临洗牌。而大浪淘沙后,留下来的才是有竞争力的公司。“这个时候更要看博纳的韧性,在我看来博纳电影基因优势会支撑它扛过这个阶段,成长为真正的影视巨头”。

痛点三:中概股回归之困

自身业务亟待优化,行业泡沫拷打公司。除此之外中概股回归的降温成为博纳影业A 股上市之路的“拦路虎”。

上海财经大学现代金融研究中心副主任奚君羊曾表示:“中概股回归的热潮明显退去,政策会对中概股回归热情产生影响”。

在奚君羊看来,国内已经有大量公司排队等待上市,形成IPO 堰塞湖,短期之内难以疏解。如果再对中概股回归大开绿灯,可能会加剧A 股市场压力;如果让中概股也排队,那么排队中的公司上市时间更要向后推移。

“我已经做好了等3 年的打算。”对于回归的决心,于冬极为坚定。他曾表示:“博纳的经营状况很好,我们的股东也愿意陪我们一起慢慢排队。博纳的估值不高,而A股的壳不便宜,与其为了买壳而稀释股份,不如通过IPO。在这个过程当中,博纳也不排除通过其他的方式进行融资。”于冬坦言,再加上A股爆跌、IPO暂停等压力也曾使其心理挣扎,但回归A股“势在必行”。

“博纳这个时候选择回归有些生不逢时,但这也是必然的,博纳如果再缺失了资本助力,总会有被吞并的风险。”严睿说道。

对于目前博纳影业IPO 进展状况,每经影视记者亦致电并向于冬短信询问,但截至发稿前并未收到相关回复。