海富通杜晓海:来自希尔伯特空间的砍柴人

摘要 猫头鹰基金研究院导读杜晓海在2年多的公募基金管理经历中,先后经历了2016-05-26至2017-12-26的上升的不同市场环境。在行情的起起落落中取得了平均7.15%的年化收益率,而同期市场的收益率为-9.17%,超出市场16.32%。管理资金规模最高5.27亿。我们基于公开市场数据以及面对面的访

猫头鹰基金研究院

导读

杜晓海在2年多的公募基金管理经历中,先后经历了2016-05-26至2017-12-26的上升的不同市场环境。在行情的起起落落中取得了平均7.15%的年化收益率,而同期市场的收益率为-9.17%,超出市场16.32%。管理资金规模最高5.27亿。 我们基于公开市场数据以及面对面的访谈,对于杜晓海的市值表现与其背后的能力动因之间的逻辑关系进行了科学的分析,为更好的认识组合管理及其经理人提供了理性支持。

杜晓海在全市场范围近三年回报率最佳排名TOP 0.45%, 获得alpha最佳排名TOP 0%,获得smartbeta最佳排名TOP 30%。当然一年的alpha排名很高并不能说明问题。事实上,杜晓海在2018年所谓alpha排名比较高,是获益于其股债之间配置带来的收益的外溢,并非是选择股票获得的传统的alpha收益。这种外溢本质上量化模型的”错误“。但是本着严谨的态度,我们并没有因此修改模型或数据,如果那样将会破坏横向比较的可信度。

杜晓海投资具有不突出的成长或者价值属性,在该无偏向风格组近三年最佳排名TOP 26%,获得alpha最佳排名TOP 28%,获得smartbeta最佳排名TOP 28%。

业绩表现

杜晓海

杜晓海:硕士,历任Man-Drapeau Research金融工程师,American Bourses Corporation中国区总经理,海富通基金管理有限公司定量分析师、高级定量分析师、定量及风险管理负责人、定量及风险管理总监,现任海富通基金管理有限公司量化投资部总监。

杜晓海前后共管理过14个不同的基金产品,有些基金运营时间太短,或者是管理期隔现在太遥远,不具备分析价值,所以我们重点地挑选了4支基金为代表列举如下:

名称管理年限平均规模(亿)海富通新内需混合A2.41.3海富通安颐收益混合C2.40.3海富通欣荣混合C2.11.1海富通富睿混合A1.52.3

杜晓海职业期业绩表现

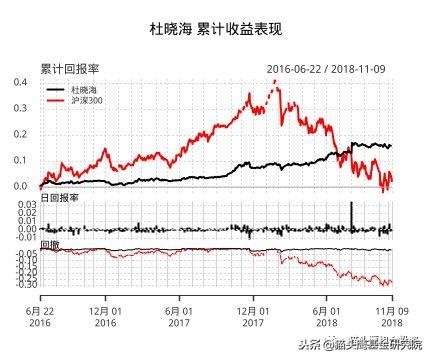

我们以管理人整个职业期为考察区间,将其同时管理的不同基金的收益以基金权重平均后作为基金经理人业绩表现的研究对象。与同时期的沪深300(000300)作比较,其累计回报与回撤如下:

图由上到下分别是累计收益、日收益和回撤图。累计收益考察杜晓海全职业期的收益情况,同时与市场沪深300做比较。日收益率几乎都是在正负之间变化,读者更应关注的时期变化的幅度。回撤最好与沪深300的回撤对照着看,回撤控制做得越好(图形尽量的在上方)则投资者持有的体验也越好。

以一年期固定投资的角度来说,任何时候投资杜晓海并持有一年,其平均收益为8.28%,方差为0.17%,获得正收益的概率为96%,真正体现了绝对收益的价值。

风格评述

针对杜晓海代表性的基金交易、持仓、净值数据的分析。经由计算机分别对其交易风格、持仓风格与主动性风格按照每季度一次的频率做出标签。而统计这些标签,往往能够揭示一些有趣的模式。统计如下:

风格标签频次高换手率、长持有期3货币占比最高3偏被动型3高换手率2信用债占比最高2

由此可见,杜晓海管理主动性上,风格不明确。这是相对于权益类基金经理来说的。事实上,作为一个绝对收益管理者,高配信用债、货币是非常明显的管理风格。当然,私募中的绝对收益者,可能采用不同的策略来实现。但是,我们必须理解作为公募绝对收益,可采用工具相对受限这一明确特征。

未来市场的判断

杜晓海看过很多策略,都是开大开小的性质,今天多,明天空,这个判断非常困难。宏观参数里面,难以预知川普的影响。基本面而言,国际市场宏观经济向下,年初开始pmi都向下,也没有改善。短期令人纠结的是企业盈利趋势向下,可能长期视角很多公司都在价值区间了。现在相对估值股票有吸引力,但是企业盈利仍旧向下的压力明年可能会有所加大。普遍大家觉得经济衰退时候,不该加股票,滞涨的时候也不适合搞股票。

系统性的加仓仍旧要慎重,今年6月、8月、9月抄底,都是失败的。客观上,存在大牛市基础,大小股票都便宜,但是企业盈利仍旧要开始理想了,才会采取动作。

投资体系交流

关于绝对收益产品

杜晓海认为绝对收益产品避免了相对收益产品那种巨大的波动性,真正体现了复利的力量。熊市少亏钱至关重要,2018年的行情说明了这个道理。

全球的绝对收益目标收益率区间在6-7%,因此国际上波动率不应该超过10%,杜晓海认为绝对收益的波动率上应该在6%以内。

关于数学与投资

杜晓海是学数学的(交大数学硕士),他认为历史数据是有用的。他们做股债混合和对冲产品出发点就基于历史数据的。通过数量统计发现:历史上,100%债券平均收益率5-6%,加10%以上的股票,收益提升2%左右,但是同时,波动率由3.7%提升到4.2%。因此,这个风险收益比是合适的,债券为主的,增加10%-20%股票比较好。每加10%可以提升1%收益率,但是从30%-40%的数据表现就开始不合算,获得的股票收益,不再足够补偿波动率的上升,所承担的风险大了一倍以上。

海富通新内需和海富通安逸收益,年化下来9%-10%区间内,和纯股票基金相差无几,但是波动率不是一个级别的。相比纯股基30%的波动率,绝对收益产品仅4-5%。

关于公募绝对收益与私募的比较

杜晓海认为,市场上很多私募产品都容易上到很高的仓位,这是很奇怪的。绝对收益产品很适合私募(猫头鹰注:事实上,多数私募是以绝对收益作为投资目标的)。从股债长期表现来看,除非大牛市,股票没有理由超过40%,不是大牛市的情况下,40%和60%的权益仓位,收益率是一样的,何必要配置权益到40%以上,面对极大的波动率?(猫头鹰注:多数基金管理人都存在行为金融学所谓的过度悲观或过度乐观的情况,如果他们真的看好股票,不会满足配置20-30%的仓位获取9-10%的收益率。尽管拉长期来看,9-10%的稳健收益率对于委托人是很好的回报。)

关于对冲,尤其是公募对冲

杜晓海认为由于纯股票仓位做不到绝对收益率,因此很多国际产品都是对冲型产品。他进一步指出,不论股债组合、相对收益或者绝对收益产品,都应该开通股指期货。他的纯alpha型产品,最低股指期货覆盖80%,其他产品可以套保股票部分的20%。仓位70-80%的相对产品,套保20%的话,效果仍旧是很可观的。然而,投资者普遍不使用股指期货,这是很可惜的。

很多投资者看到股指期货有负基差,认为这个贴水做套保成本太高。但其实今年3-5月份主要是因为分红调整导致的基差。(猫头鹰注:期货定价公式很好的说明派发红利是会降低期货价格的。)今年只有7-8月份是负基差,而9月份甚至基差为正,因此综合而言,股指期货很好用,不存在成本过高的问题。

关于择时

做股债组合的逻辑是,除非市场非常好,否则股票仓位就低一些,去年最多的时候股票也就30%仓位。2018年初做判断就很困难,尽管仓位降到10%-20%,但是市场比想象的惨烈,仍承受了损失。

择时是很难的。杜晓海认为,主要是要相信一些客观事实,股票和债券的相对比价关系。可以看PE以及分红率和十年期国债收益率的比较,什么更有吸引力的。(猫头鹰注:PE的倒数对应股票市场隐含收益率,与分红率(对应高分红股票性价比,俗称现金奶牛股)、国债十年期收益率(俗称无风险利率)互相比较,是分析股债比价关系的基本法门,一般人,我不告诉他。)当然,也不是机械的按照风险评价的数据来交易,但是这中间有朴素的道理。

杜晓海认为波动率是一个较好的择时指标。波动率高的时候权益就不能高。新兴市场的正常波动率在30%,2017年降到了10%,波动率实在是太低了,这时候银行等行业的风险收益比非常健康,当然股票的仓位可以高一些。但是必须认识到波动率不可能一直这么低,它也有均值回归的规律,市场风险加大的时候,波动率会高于30%,因此在2018年初波动率开始迅速放大的时候,就是应该降低仓位。

宏观择时不需要考虑太复杂,但需要掌握一些朴素的美林时钟的理念。很多人认为是滞涨到衰退期,那么自上而下的人暂时就不会入场,肯定要在某个时候看到改善再说。

另外,情绪指标、技术面等预测,在弱势之中是否有用?我认为是存疑的,其实可以一直弱下去。

声明

猫头鹰组合投资是最懂基金经理的FOF投资团队。团队主要成员,彭莉博士有12年公募基金从业经验,具有资深的FOF和MOM的产品、渠道和投资实盘经验;矫健先生有3年卖方研究、8年的公募私募基金研究和投资经验;蓝海博士是海外人工智能专家,具有深入的数据挖掘和处理能力。

猫头鹰基金研究院基于客观数据分析,结合详尽的沟通,力争对所评价基金经理的能力给出一个公正的评价,但仍旧难免有不足之处。

本报告仅为投资研究之目的,不得用于投资咨询的意见或建议,报告观点仅做参考。投资者作出的任何投资决策均应保持独立判断,并自行承担相关风险。

咨询业务合作,请联系彭莉博士,微信号:18616018516. 关注公众号:猫头鹰组合投资,发现更多有趣内容。↩