千合资本王亚伟:如何演绎中国版彼得·林奇

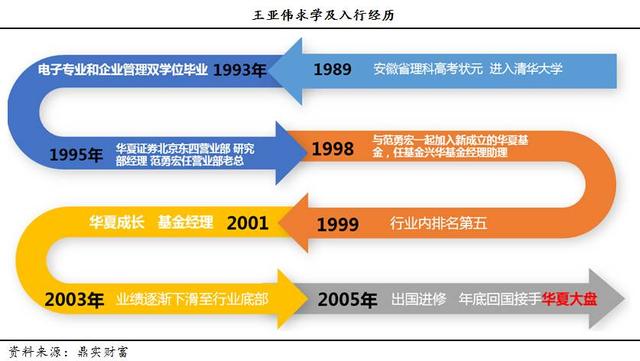

摘要 王亚伟出生于知识分子家庭,1989年以安徽省理科状元的身份考入清华大学电子专业,并在大学期间修学了企业管理第二学位,由此开始接触和了解证券市场。大学毕业后进入中信国际合作公司,由于对股票投资的热爱,王亚伟于1995年进入华夏证券担任研究员,当时他所在的营业部老总即是后来的“基金教父”范勇宏。1998

王亚伟出生于知识分子家庭,1989年以安徽省理科状元的身份考入清华大学电子专业,并在大学期间修学了企业管理第二学位,由此开始接触和了解证券市场。

大学毕业后进入中信国际合作公司,由于对股票投资的热爱,王亚伟于1995年进入华夏证券担任研究员,当时他所在的营业部老总即是后来的“基金教父”范勇宏。

1998年华夏基金成立,王亚伟跟随范勇宏一起加入了华夏基金,并成为基金兴华的基金经理助理,凭借天赋和勤奋,在1999年,取得了行业第五名的好成绩。2001年,王亚伟出任华夏成长基金经理;2003年开始,王亚伟业绩开始下滑,表现并不理想;到了2005年初,在“恩师”范勇宏的劝说下,王亚伟出国留学了半年,正是在这半年中,王亚伟接触了国际上多样的投资理念,并不断总结自己过往的投资经验,其投资理念开始发生了质的变化。

华夏大盘傲视群雄——获封“基金一哥”

2005年底,回国后,王亚伟拒绝了范勇宏为其安排的研究总监的职位,开始专注于华夏大盘基金的投资。2006年,王亚伟操盘的华夏大盘基金取得了153.06%的收益,同业排名11位;2007年,以226%的收益傲视A股;2008年,上证综指下跌65.39%,华夏大盘回撤34.87%,同业排第12;2009年,股市反弹,王亚伟以116.08%再次排在同业第1。正是这一年,王亚伟获得了“基金一哥”的名号。2010年,继续取得24.24%正收益,同业排第6;2011年,华夏大盘回撤17.11%,行业排名49位。

转战私募——创立千合资本

2012年,随着“恩师”范勇宏辞职,王亚伟也离开了华夏基金。同年7月,王亚伟在香港成立Top Ace,进行海外投资,投资方向主要是海外中概股。2012年9月成立了千合资本,开始私募生涯。2012年12月底成立产品昀沣证券,凭借“基金一哥”的光环,昀沣证券基金以2000万起投、单一产品规模超20亿、2.5%固定管理费三项均刷新行业记录。2016年底,千合资本产品募集门槛降至200万。

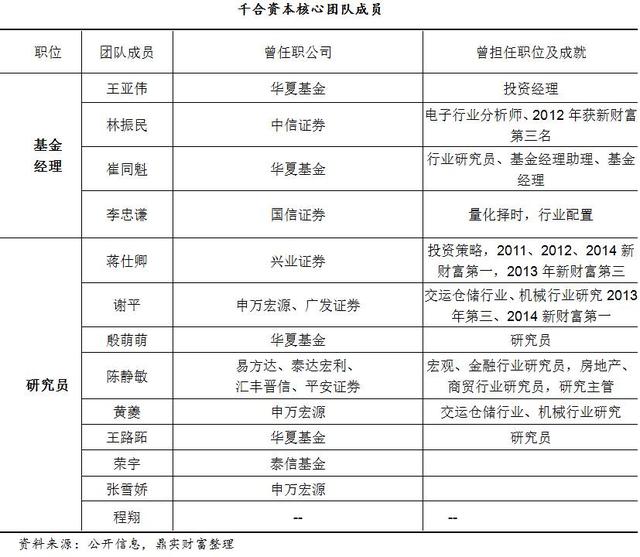

从千合资本最新的宣传资料来看,千和资本核心团队包括4名基金经理和9名研究员。投资经理有王亚伟、崔同魁、林振民、李忠谦,研究员有荣宇、蒋仕卿、黄夔、谢平、陈静敏、殷萌萌、王路跖、张雪娇、程翔。

核心团队成员均具有券商、基金从业经验,其中有过华夏基金从业经验的占比更高,包括基金经理王亚伟、崔同魁,研究员殷萌萌和王路跖都曾就职于华夏基金。崔同魁于2015年1月从华夏基金经理岗位离职,加入千合资本,管理了千和紫荆系列相关产品。

在2015年3月的访谈中,王亚伟谈到他非常看重团队建设,之后就开始一系列的人事变动。从就职时间来看,近两年来,千合资本更倾向于招募在新财富获奖的成员,如林振民曾获得2012年电子行业分析师新财富第三名,谢平在2013年获得交运仓储行业、机械行业研究新财富第三,2014年获得新财富第四,蒋仕卿更是在2011、2012、2014摘得新财富第一,2013年新财富第三,是新财富常胜将军。

管理规模及业绩

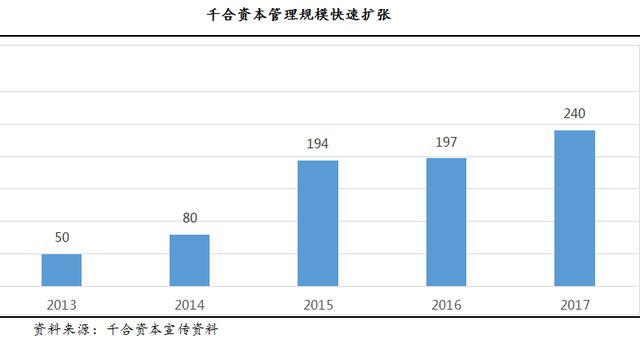

公转私之后,凭借“基金一哥”的名号,募集起步门槛就达2000万元,管理费高达2.5%,单产品规模超过20亿,刷新了业界三项记录。此后,管理规模一路走高:到2013年底,募集资金就达到50亿;2014年至80亿;2015年规模再次翻一番多,达194亿;2016年千合资本管理规模仅增加了3亿,至197亿;2017年上半年,千合资本管理规模再次猛增40亿,至240亿。

从业绩来看,千合资本不同产品的差异较大。主要可以分为典型产品和非典型产品,典型产品业绩要普遍好于非典型产品。典型产品的管理人均为王亚伟,非典型产品中,王亚伟管理的产品业绩要好于其他基金经理管理的产品业绩。

投资风格

王亚伟早期投资中阅读了大量彼得林奇的著作,深受其影响,“基金教父”范勇宏也认为,王亚伟的投资风格跟林奇很像,投资思路非常灵活,主要关注一些中小型股票,挖掘一些大众视野之外的冷门股,如有隐蔽资产股、拐点股,重组概念股,就是王亚伟的成功而进入到公众视野之内的,目前仍然是王亚伟的主要投资路线。

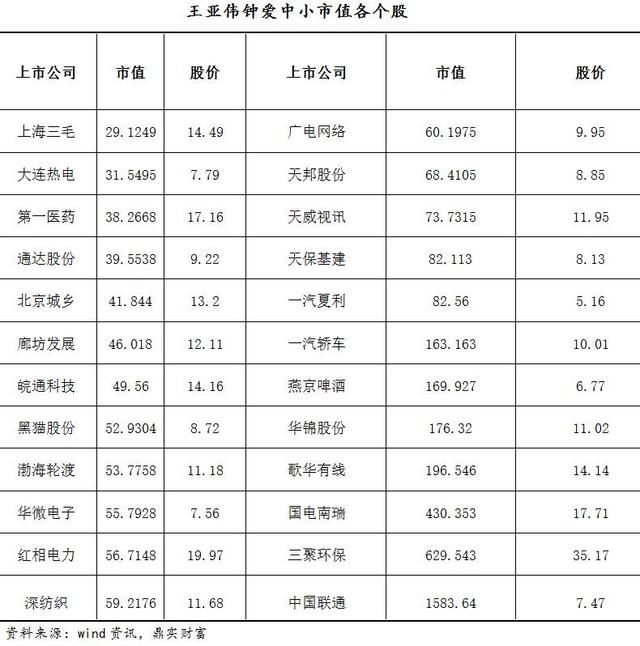

(1)钟爱中小市值个股

王亚伟持仓,大多选择20元以下、总市值不超过60亿元的上市公司股票。根据公开的信息,我们收集了部分王亚伟重仓过的股票,截止7月11日收盘价,除了近些年涨了10倍的以上的三聚环保股价超过20元,为35.17元,其他个股均低于20元;超过一半股票的市值低于60亿元。

(2)事件驱动型投资

王亚伟的投资不拘一格,除了偏爱中小市值的低价股外,还喜欢挖掘一些冷门股,不被市场关注的股票建仓,有利于建立足够的安全边际,如重组概念股正是由于王亚伟的成功而由冷门转为活跃概念的。同时,也会追逐市场热点的股票,如具有高送转潜力的股票,如2015年的暴风科技、苏试试验等,当下十分火热的国企改革概念股,如作为北京国企改革的北京城乡,上海国企改革的第一医药,深圳国企改革的天威视讯。

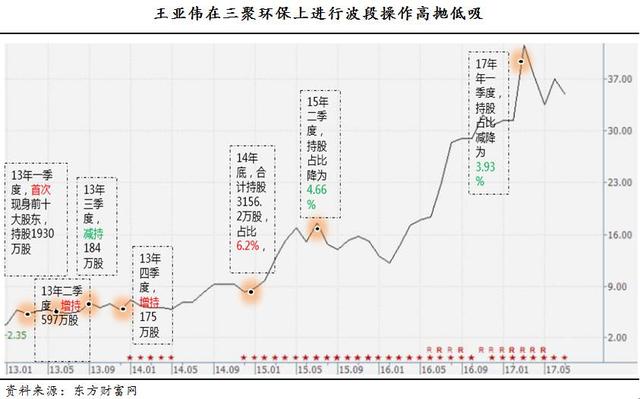

(3)波段操作,高抛低吸

戴着“基金一哥”的光环,王亚伟投资的股票成为市场追逐的对象,在东方财富搜索股票时,经常可以看到有些股票被贴上“王亚伟系”的标签。王亚伟则利用公众情绪的波动,相应做一些波段。比如王亚伟持仓最久、转私后投资最成功的股票三聚环保,根据三聚环保2013年度第一季度公告,千合资本的昀沣证券首次出现在三聚环保十大股东的名单之中, 当年二季度王亚伟增持597万股,三季度减持184万股,四季度再次增持175万股,持股占比达4.94%;2014年底的时候,昀沣证券进行了小比例增持,持股占比,达4.99%,而新成立的千纸鹤1号也加入进来,持股占比1.21%,千合资本总持股比例达6.2%。2015年中报时,千合资本对三聚环保的持仓降为4.66%;截至2017年一季度,千合资本对三聚环保的持仓占比已经降为3.3%。

千合资本最新持仓股分析

根据上市一季度报告,我们对昀沣系列产品持仓进入上市公司前十大流通股股东的标的股票进行了统计,昀沣证券持有三聚环保、天威视讯、广电网络、黑猫股份、北京城乡、歌华有线、第一医药、华锦股份、大连热电,昀沣3号持有三聚环保、北京城乡,昀沣5号持有国美通讯、第一医药、华锦股份、大连热电,昀沣6号持有天保基建、黑猫股份、华锦股份和大连热电。

从投资风格来看,王亚伟多只产品重仓持有的以重组和国企改革概念为主,并没有受到近一年监管方面对重组审核趋严的影响。从投资收益来看,重仓的11只股票标的中,截止7月10日,仅有3只股票今年是涨的,其中,涨的最多的是三聚环保,今年涨幅为14.45%,涨的最少的黑猫股份,今年涨幅为4.68%;其余8只都是下跌的,跌幅最大的是广电网络,下跌23.58%,跌幅最小的是大连热电,下跌4.18%。从持仓比重来看,持仓占流通市值1%以上的个股有三聚环保、广电网络、黑猫股份、北京城乡、第一医药、华锦股份、大连热电,持仓最重的是三聚环保,高达3.66%,持仓最轻的是天保基建,占流通市值的0.3%。

(由于合规原因,本文隐去相关净值、收益率数据,需要了解详情的合格投资者,请上鼎实财富网站注册成为合格投资者后了解)