2019年一季度策略报告!熬过最后寒冬,提前择优布局!

摘要 摘要2018年,全球金融市场动荡,A股市场三大指数全年几乎单边下跌。从指数跌幅来看,上证指数、深成指和创业板三大指数,年内跌幅分别为-24.59%、-34.42%和-28.65%。在全球各主要资本市场排名倒数。在此背景下,国内私募基金也亏损严重。初步数据统计显示,2018年高达80%以上的私募基金出

摘要

2018年,全球金融市场动荡,A股市场三大指数全年几乎单边下跌。从指数跌幅来看,上证指数、深成指和创业板三大指数,年内跌幅分别为-24.59%、-34.42%和-28.65%。在全球各主要资本市场排名倒数。

在此背景下,国内私募基金也亏损严重。初步数据统计显示,2018年高达80%以上的私募基金出现亏损。而表现最好的是管理期货策略,在股票市场赚钱效应不佳的背景下,商品期货市场赚钱效应尚可,管理期货策略的平均收益率远远高于其他策略。另外,量化对冲策略的私募产品也可圈可点,平均收益率为正。

展望2019年一季度,风险和机会都比较突出。首先,过去三年,IPO的加速,新上市的上市公司即将迎来解禁潮,据数据统计,2019年将会有高达2.8万亿的解禁规模。在市场资金本身就比较紧张的情况下,市场将会严重承压,这个将会很大程度上考验管理层给市场引导资金流入的能力。其次,中美之间的贸易问题目前尚未得到妥善解决。最后,国内宏观经济增速下行压力仍旧较大。但是机会也比较突显,历史大底随时可能产生。所以总体而言,我们对于2019年的一季度市场,持中性偏乐观的态度。

债券市场,经济基本面回落迹象明显,社融规模快速下滑引发经济下探的担忧,导致收益率上行乏力,而同期美联储开启缩表、美债收益率上升也客观制约了收益率继续下行。一季度大概率仍将延续2018年债券的温和涨势,但债券及品种之间分化仍会继续存在。建议择优布局。

商品期货市场,股指期货全面放开限制值得期待。其次,随着中国经济总量的增长,对原油需求越来越旺盛,国内国际机构参与上海原油期货的需求越来越大,原油期货会有更大的成交量和持仓量,容纳更大的资金,也会带给投资人更多的投资机会。商品期权方面,预期会陆续有新品种上市,更有可能股指期货期权上市交易。商品市场整体盈利方面,我们预期期货市场行情越来越复杂,主观交易的盈利会变得更加不稳定,唯有量化CTA才能获得稳定持续的收益。我们建议投资者选择与自己风险承受能力相匹配的量化CTA策略私募产品。

版权说明:本报告为深圳市排排网投资管理股份有限公司版权所有。未经公司书面授权,本报告不得另作他用,任何机构和个人不得以任何形式对外发布本报告的全部或部分内容。一经发现,深圳市排排网投资管理股份有限公司有权经法律途径追索赔偿。

目录

一、2018年私募基金市场回顾

1.1 2018年各主要策略基金的表现

1.2 排排网产品引入情况

二、2019年一季度私募基金配置建议

2.1 最新私募观点

2.2 权益类基金配置建议

2.3 固定收益基金配置建议

2.4 管理期货基金配置建议

公司简介

免责声明

一、2018年私募基金市场回顾

1.1 2018年各主要策略基金的表现

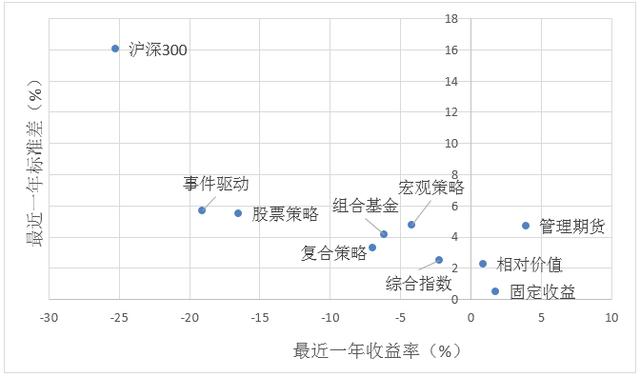

2018年,三大指数市场一直处于探底单边下跌过程中,从融智各个策略指数的涨跌幅来看,整个2018年,截至12月21号,表现最好的策略为管理期货策略,平均收益率为3.88%,其次是固定收益的1.76%,而股票策略以-16.50%的表现,排名倒数第二,仅好于事件驱动策略的-19.12%。

表1:融智各主要私募基金指数收益风险统计(%)

数据来源:私募排排网·研究中心(截至2018/12/21)

从最近一年的收益风险比来看,债券市场虽然较为不稳定,违约事件不断发生,但固定收益策略指数依然具有最高的收益风险比,远高于其他策略。另外,管理期货凭借今年良好的表现,以0.83的收益风险比排名第二,相对价值也紧跟其后。

图1:最近一年各主要策略指数的收益风险特征

数据来源:私募排排网·研究中心(截至2018/12/21)

表2是最近6年融智八大策略指数的收益率数据,从表中的数据可以看出,事件驱动策略已经连续三年录得负收益率,而股票策略今年的表现和去年的表现截然相反。值得注意的是,管理期货策略已经连续6年获得正平均收益率。

表2:融智各主要私募基金指数年度收益统计(%)

数据来源:私募排排网·研究中心(截至2018/12/21)

从最近12个月各个策略私募基金指数之间的相关性来看,相关系数平均值为0.56,相关性相比上个季度的0.53有部分上升,但是相比于上半年的0.7左右的相关性,还是下降了不少。从结果来看,管理期货策略和固定收益两个策略,和其他策略的相关性较低。

表3:融智八大策略私募基金指数及市场指数相关性矩阵

数据来源:私募排排网·研究中心(2018/1/1-2018/12/21)

1.2 排排网产品引入情况

2018年延续整年的悲观情绪,四季度行情继续震荡走低,市场交易氛围欠佳。在此情况下,整个四季度,我们选择主推量化类产品。在股票策略上,以幻方量化、九坤投资等知名量化管理人的产品为主导,推出以量化多策略配置为主要逻辑的九坤旗下三年期股票量化产品和幻方旗下全新指数增强产品进取系列。同时,主观股票策略上,我们依旧看好汉和资本、睿璞投资和明河投资等投资风格稳健、规模适中、具有长期优秀业绩的管理人。在管理期货策略上,我们在主打涵德投资和冲和资产旗下的量化CTA产品的同时,也为投资人提供了市场稀缺的商品期货跨境套利产品——展弘稳进1号系列,为投资人提供跨市场投资需求。固收策略方面,我们引进了第一创业纯债型资管计划“汇金稳健收益1期”、安信信托旗下多只类固收产品为投资人提供权益类产品之外的更多现金管理和大类资产配置需求。

2019年一季度, 们将继续在平台已筛选且观察时间较长的产品中,精选业绩及其他综合表现最优的产品。以合作较长时间的管理人发行的新产品为主要产品选择逻辑,最大限度的规避市场风险。同时,我们会少量精选2018年表现优异、有潜力的新锐管理人为投资者提供多样化选择,在此系列中,我们选择以宏观对冲为主策略的中安汇富旗下莲花山系列为主打产品。

二、2019年一季度私募基金配置建议

2.1 最新私募观点

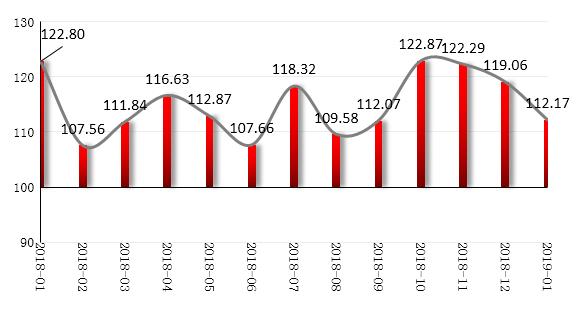

2019年1月,融智•中国对冲基金经理A股信心指数为112.17,相比上个月环比下降5.79%,指数值已经连续3个月出现下降。基金经理信心指数值显示,在10月份沪指探底2449点之后,私募基金经理对A股的信心有一定程度的上涨,认为短期内会有一定的反弹。而在11月份反弹至2700点附近时,随后的调查结果显示,基金经理信心指数值连续下降,凸显市场信心非常不稳定。下图是最近12个月,融智基金经理信心指数的走势图:

图2:融智·中国对冲基金经理A股信心指数

数据来源:私募排排网·组合大师(2018/12/28)

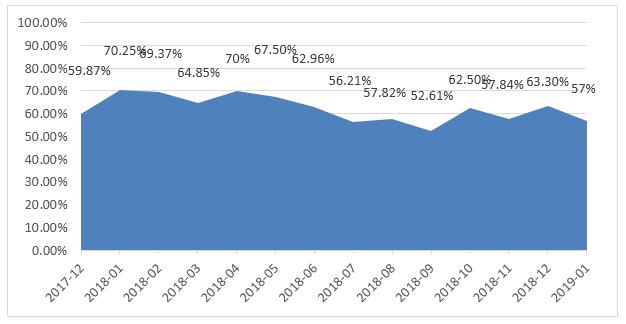

从私募的仓位来看,目前私募的平均仓位呈现区间震荡方式,整体仓位略显谨慎。目前私募平均仓位为57.00%,整体来看,私募仓位水平仍旧处于中等偏低的水平。下图是最近一年的私募基金仓位变化图:

图3:私募基金仓位变化图

数据来源:私募排排网·研究中心,调查时间:12月28日

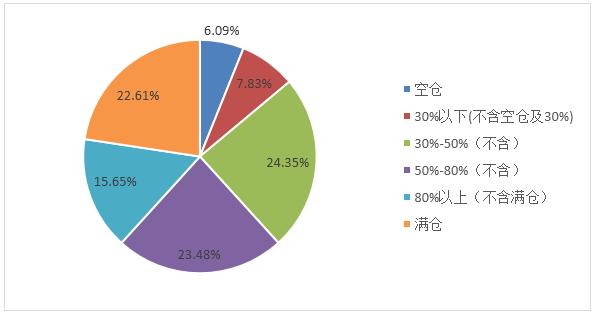

具体仓位分布来看,调查显示,22.61%的私募目前处于满仓状态,相比上个月的23.71%下降一个百分点;61.74%的私募在5成仓或者5成仓以上,高仓位的私募占比和上个月下降了12%;另外38.26%的私募处于半仓以下,其中只有6.09%的私募处于空仓观望状态。整体来看,在市场上一轮反弹结束之后,私募中高仓位的比例有所下降,提防市场的再次探底。预期市场二次或者多次探底之后,私募的仓位可能会再次回升。

图4:私募机构目前主要仓位情况

数据来源:私募排排网·研究中心

2.2权益类基金配置建议

展望2019年一季度,从基金配置的角度来看,我们认为目前市场的位置,参与的价值仍旧比较大,但是需要更多的耐心,整体机会大于风险。经过持续的下跌,上证50和沪深300指数的估值再次进入历史低位区间,部分强势股已经拒绝下跌,抵抗明显。而绩优股在行情一旦稳定之后,股价会迅速收回失地。而中小创虽然经历了大幅度的下跌,但是暴雷仍旧不断,而且估值整体依旧偏高,长期投资价值仍旧不大。基于上述理由,建议超配精选价值投资型私募基金。

2.3 固定收益基金配置建议

目前中央经济工作会议,明确稳健的货币政策要松紧适度,保持流动性合理充裕,改善货币政策传导机制。不可否认国内经济仍具备较大韧性,货币政策仍有降准等操作空间。一季度大概率仍将延续2018年债券的温和涨势,但债券及品种之间分化仍会继续存在。建议一季度债券配置策略仍以防守为主,优先选择高评级短久期的优质品种,对低评级城投债、高质押率公司信用债等品种适度规避。

2.4 管理期货基金配置建议

2018年,在A股市场不佳的表现衬托下,国内商品市场表现抢眼。我们认为2019年的期货市场依然会有不俗的表现。充满机遇,也有挑战,管理期货策略私募基金的平均收益有望维持在5%-10%之间。但是未来,期货市场行情越来越复杂,主观交易的盈利会变得更加不稳定,唯有量化CTA才能获得稳定持续的收益。我们建议投资者选择与自己风险承受能力相匹配的量化CTA策略私募产品。

2.5组合配置建议

2019年一季度,我们预期A股市场的风格将维持现状,超跌反弹可能成为主基调。在私募投资策略的配置上,我们建议适当增加固定收益类基金的配置比重,减少海外基金的配置。

表4: 2019年一季度资产及策略配置建议

数据来源:私募排排网·研究中心

以下为私募排排网研究中心提供的各策略私募基金的详细投资分析及建议,仅供投资者参考。

公司简介

私募排排网是国内私募基金行业垂直细分领域的引领者、先行者,公司持有基金销售牌照以及基金管理人牌照,是中国证监会核准的基金销售机构,立足于为合格投资者和私募基金管理人两端提供一站式金融理财服务平台。

免责声明

本报告信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证。报告中的内容和意见仅供参考,并不构成对所述相关产品购买的依据。我公司及其雇员对使用本报告及其内容所引发的任何直接或间接损失概不负责。