良卓资管爆雷源于资金挪用,拟拿如皋银行股权补偿

摘要 2019年3月18日,我们独家发布了《良卓资管或已爆雷,众多上市公司牵涉其中》的新闻报道。结果在当天晚上,部分“踩雷”的上市公司纷纷发布风险提示公告,披露其投资基金存在不能如期收回的风险。今天,我们继续展开深入调查,并两度派员前往现场,结果发现事情有了新进展。根据公开信息披露,上海良卓资管管理有限公

2019年3月18日,我们独家发布了《良卓资管或已爆雷,众多上市公司牵涉其中》的新闻报道。结果在当天晚上,部分“踩雷”的上市公司纷纷发布风险提示公告,披露其投资基金存在不能如期收回的风险。今天,我们继续展开深入调查,并两度派员前往现场,结果发现事情有了新进展。

根据公开信息披露,上海良卓资管管理有限公司(以下简称“良卓资管”)是一家主营资产管理的私募投资机构,旗下目前拥有37只私募基金,绝大多数基金以投资商业与银行汇票、供应链金融等低风险的金融产品为主,实控人与公司法人为季正栋。上海良熙投资控股有限公司(公司简称:良熙控股)为良卓资管的母公司,最终控股股东为沈凤娣与俞淼,而良熙控股的法人为杨骏。

票据基金或已遭挪用,三上市公司紧急公告

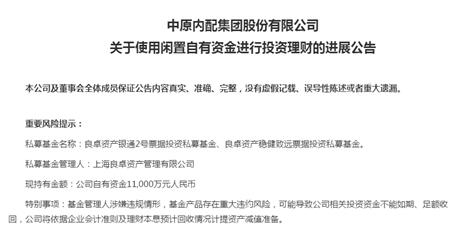

2019年3月18日晚间,中原内配集团股份有限公司(公司简称:中原内配,证券代码:002448)发布公告披露:公司自2018年至今以自有资金累计1.1亿元投资了良卓资管管理的两只私募基金,分别为良卓资产银通2号票据投资私募基金(简称:银通票据2号)、良卓资产稳健致远票据投资私募基金(简称:致远票据)。2019年3月15日下午五点,公司获悉购买的上述产品在运营过程中突发重大事件,涉嫌未按合同约定用途使用受托资金,出现重大违规情形,可能存在重大风险,公司将依据企业会计准则及理财本息预计回收情况计提资产减值准备。

同日晚间,上海洗霸科技股份有限公司(公司简称:上海洗霸,证券代码:603200)与河南四方达超硬材料股份有限公司(公司简称:四方达,证券代码:300179)也纷纷发布风险提示公告。上海洗霸公告称,公司以自有资金1400万元购买了银通票据2号基金,2019年3月15日晚,公司财务部门接到私募基金客户经理电话,称私募基金产品管理过程中基金管理人部分人员涉嫌出现违规操作,导致私募基金财产可能出现重大损失,相关投资本金及收益可能无法兑付或按期兑付。

而四方达方面则披露,公司以5000万元闲置资金购买了致远票据基金,因基金管理人涉嫌违规情形,基金产品存在重大违约风险,可能导致公司相关投资资金不能如期、足额收回,可能会因此影响公司相关期间利润。

三家上市公司同时“踩雷”一家私募机构并不多见,那么良卓资产旗下银通票据2号以及致远票据这两支私募基金为何一夜爆仓?基金管理人有何违法违规操作?我们今日再次赶往现场一探究竟。

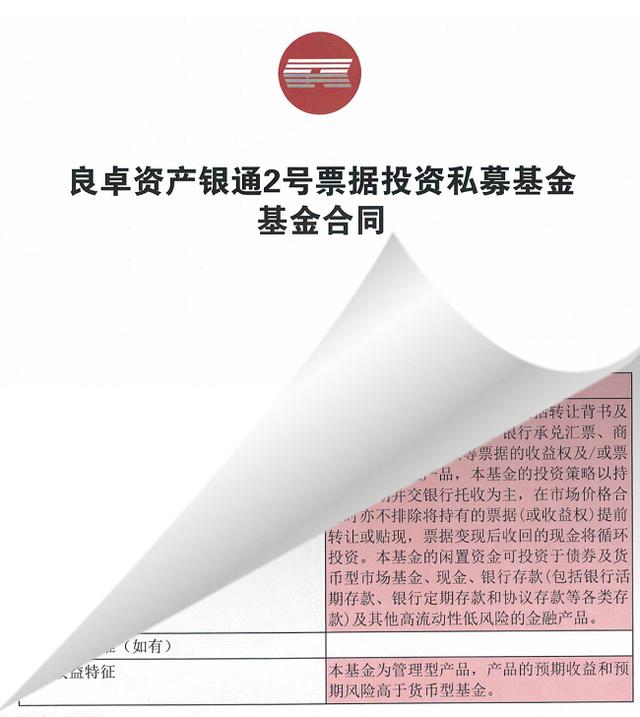

在现场,我们获取了一本银通票据2号的基金合同,据合同披露,该基金主要通过背书受让的方式投资于银行承兑汇票、商业承兑汇票等票据的收益权。投资策略为以持有到期并交银行托收为主,在市场价格合适时亦不排除将持有的票据提前转让或贴现,票据变现后收回的现金将循环投资。

金合同中还明确该基金为管理型产品,产品预期收益率和预期风险高于货币型基金,基金的闲置资金可投资于债券及货币型市场基金、现金、银行存货及其他高流动性低风险的金融产品,但不得投资于二级市场股票,不得投资于商品期货或者股指期货。如此看来,这只基金整体属于低风险风格,具有较强的流动性,同时我们翻阅了另一支基金——致远票据的基金合同,其基金性质以及合同内容与银通票据2号基金基本一致。那么如此低风险的基金,仓内的钱为何血本无归呢?

现场一位投资人向良卓资管基金营销部负责人魏经理提出质疑:良卓资管是否没有将票据基金中的资金用于票据投资,是否管理人挪用了这笔资金投资了合同中不允许的高风险产品?对此魏经理表示:营销部门只负责基金销售,对基金运作不太清楚,但从案发第一时间基金负责人就前往上海公安局经侦分局汇报情况这一细节,应该可以回答您的问题。如此隐晦的回答引起了众多投资人的不满,纷纷要求其正面回答,随后该营销部负责人匆匆离开。

负责人已放出,拟用如皋银行股权溢价抵债

昨日我们前往现场时,良卓资管的负责都正在上海经侦介接受调查,今日早上我们再次前往现场时获悉,公司负责人已经放出,并给出了补偿投资人自己所持有的新三板挂牌企业股权的解决方案。

据现场众多投资人统一口径声称,良熙控股以及全资子公司良卓资管的诸多负责人持有新三板挂牌公司江苏如皋农村商业银行股份有限公司(公司简称:如皋银行,证券代码:871728)的部分股权,目前如皋银行股价3.52元/股,若投资人愿意以15.78元/股的价格受让,则可以与良卓资管负责人签署协议,以该新三板商业银行股权补偿投资损失。

我们通过公开信息了解到,如皋银行是一家成立于2010年的地方性商业银行,公司2018年3月在新三板挂牌上市,目前因重大事项筹划处于停牌状态。据了解,如皋银行已接受保荐机构的上市辅导,拟登陆A股主板市场。股权结构来看,据万得查询,截至2018年3月7日,公司有三位新进自然人股东,分列如皋银行的第六至八大股东,分别为赵嬿妮、杨骏、薛名遐,每人持有如皋银行2000万股股权。三人都是在2018年1月股票增发时入股如皋银行,入股价格为4.14元/股。按照现在的股价计算,三人共计持有市值2.11亿元。

据现场的投资人声称,上述三位持有如皋银行的自然人股东也就是良卓资管以及全资母公司良熙控股的负责人,其中还存在代持关系,且解决方案中用股权补偿投资损失的也即上述股东持有的市价约2亿多元的股份。对此,我们通过公开资料查询,发现杨骏为良熙控股的企业法人。而在基金合同书中,我们发现赵嬿妮为基金联系人。此外,我们没有找到另一如皋银行股东薛名遐在良卓资管及良熙控股所担任的职位。

投资人大多拒绝,上市公司要公允价格

对于良卓资管及良熙控股负责人给出的解决方案,现场的投资人几乎全部“不买账”,更有投资人打印出“不要签约”的宣传卡片在现场发放。然而,相比投资人的集体拒绝,“踩雷”的上市公司则表示可以考虑,但如皋银行的股转价格需要进一步公允。

为何不接受负责人开出的股权补偿投资损失的解决方案,现场的众多投资人纷纷表示自己的顾忌。首先几乎所有投资人都觉得定价不公允,如皋银行目前股价3.52元/股,而良卓资管方面开出的协议转让价格为15.78元,翻了四倍多,这让很多投资人不能接受。其次,很多投资人觉得此补偿协议只是良卓资管用于逃避法律制裁的手段,一旦签署协议就变为债转股,良卓资管也就“金蝉脱壳”了。

此外,投资人中也不乏金融专业人士,他们表示新三板股权就算转到手也是一张废纸,因为股转系统对于个人投资者的起投金额要求为500万元,仅获得如皋银行的几十万元股权是不符合要求的,没有资格持有。而对于良卓资管方面表示的如皋银行将转板上市也只是“一厢情愿”,一旦上市失败,那么股权转让协议就是废纸一张。

受害的投资人中也有法律专业人士,他向我们表示,签署补偿协议并不可行,400多位投资受害人,只要有一人要求立案调查,如皋银行的上述股份就会被冻结,签了的人也是无法获得冻结的股权的。此外,现场签署补偿协议并没有加盖公章,没有任何法律效力。

然而相比众多投资人集体拒绝签署补偿协议,“踩雷”的上市公司倒表示该方案可以考虑。在现场,我们遇到了自称四方达的负责人。他向我们表示,目前都没有兑付。对于良卓资产提出的解决方案,该四方达负责人表示可以考虑,但15.78元的股转价格太过于高,有失公允,希望良卓资管给出合理的公允价格。

值得一提的是,为了维护自身利益,上述号称四方达的负责人竟然聘请了两位保镖保护良卓资管负责人季正栋的人身安全,并向我们表示,这样做一方面可以看住该负责人不让其逃跑,另外一方面也保护其免受人身危险,在保证该负责人人身安全的前提下再与之商讨解决方案也是最大程度上维护自身企业的利益。

截至当日中午我们离开,良卓资管及良熙控股的诸多负责人尚在会议中商讨上市公司要求的转股公允价格。此外,另一公司负责人表示明天以及后天将接连开展4次投资人见面会,每次仅限30人次,商讨合理的解决方案。对于此次良卓资产的爆雷,还有很多的谜团等着解开,比如还有多少上市公司隐瞒信息不公告?比如挪用的资金去了哪里?整个涉及的金额到底多大?我们也将持续为广大的投资者关注。