猪年投资展望:寻找中美预期差

摘要 何谓预期差?当预期过于乐观,结果常常不如人意,资产将被抛弃,价格也将下跌;当预期过于悲观,结果反而容易超过预期,资产将受追捧,价格也将上涨。2018年,A股跌幅熊冠全球,美股创下大萧条以来最差年末表现,全球90%以上资产价格出现下跌;而在狗年交棒猪年的2019年初,不仅标普500创下1991年以来最

何谓预期差?当预期过于乐观,结果常常不如人意,资产将被抛弃,价格也将下跌;当预期过于悲观,结果反而容易超过预期,资产将受追捧,价格也将上涨。

2018年, A股跌幅熊冠全球,美股创下大萧条以来最差年末表现,全球90%以上资产价格出现下跌;而在狗年交棒猪年的2019年初,不仅标普500创下1991年以来最佳开局,连日飘红的A股也已有分析师短期喊至3000点,按1月低点计算涨幅超20%,相当于判断A股将迅速进入牛市。

“逢8必跌”之后,人们开始讨论“逢9必涨”。

从泥沙俱下的狗年进入鸿运当头的猪年,面对琳琅满目的“便宜资产”,投资者难免“食欲大增”。但即便饥肠辘辘,也不是每家食铺都值得光顾,更不是所有资产都值得大快朵颐。在经历了一年的普跌与一月的普涨之后,当理性从恐慌与狂欢中逐渐回归,分化才更可能成为猪年大类资产配置的主线。

便宜的机会,在于货比三家;猪年的机会,在于寻找预期差。

一、美国经济:宏观高位的微观裂缝

在几乎全军覆没的狗年资产中,美元取得了少有的正收益。这并非由于美国经济有多优秀,更多是得益于全球经济放缓的“同行衬托”。

数据来源:Wind,创见研究

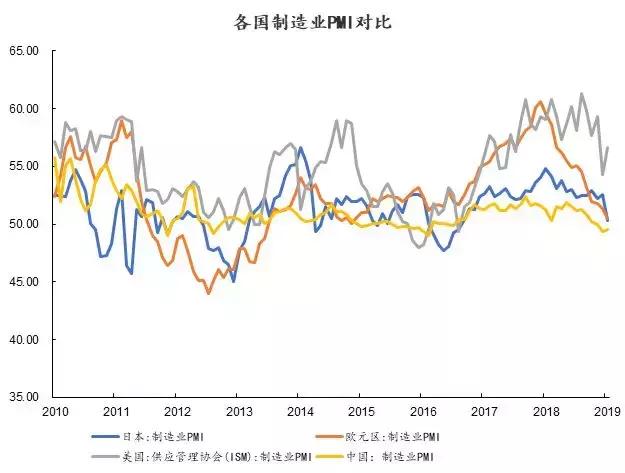

经历了自2016年以来的复苏共振之后,以欧元区与日本为代表,非美发达国家经济体制造业PMI在2018年快速滑坡,从高速扩张到濒临萎缩仅用时不到一年:支离破碎的政治环境与覆水难收的QE进程,正陷欧元区资产于 “越跌越贵”的“价值陷阱”;楼市银行齐遭做空,迫使加央行紧随美联储挥舞鸽派白旗;号称“与经济危机绝缘”的澳大利亚楼市坠至崩溃边缘,澳央行也已紧急下调经济预期;而作为新兴市场经济体代表,中国官方制造业PMI时隔多年再度跌破荣枯线,显示宏观经济仍有下行空间。总体来说,非美经济体在2019年的经济前景不容乐观。

值得注意的是,一枝独秀的美国制造业PMI已在去年下半年触顶,且近期下行幅度丝毫不逊2018年初的欧元区,显示美国经济亦有隐忧。

数据来源:Wind,创见研究

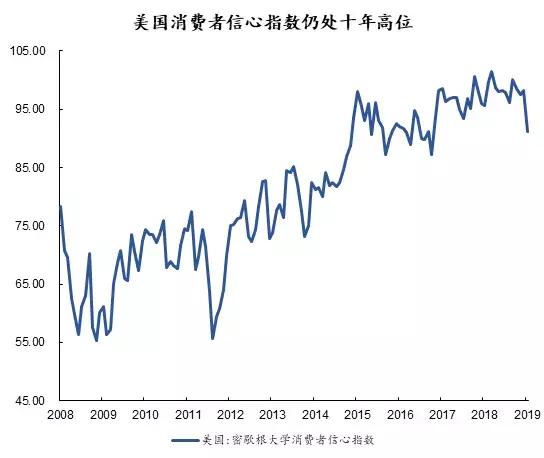

观察另一前瞻指标:尽管同样在2018岁末有所下滑,但美国消费者信心指数仍处于自金融危机以来的十年高位。叠加领跑全球的制造业PMI与已历十年牛市的美股,美国经济三大前瞻指标如今呈现“三高”格局,显示美国宏观经济预期仍然高涨。

但从微观层面观察,美国经济能否实现预期仍需打上问号。

数据来源:Thomson Reuters,Morgan Stanley Research,创见研究(截至2月8日)

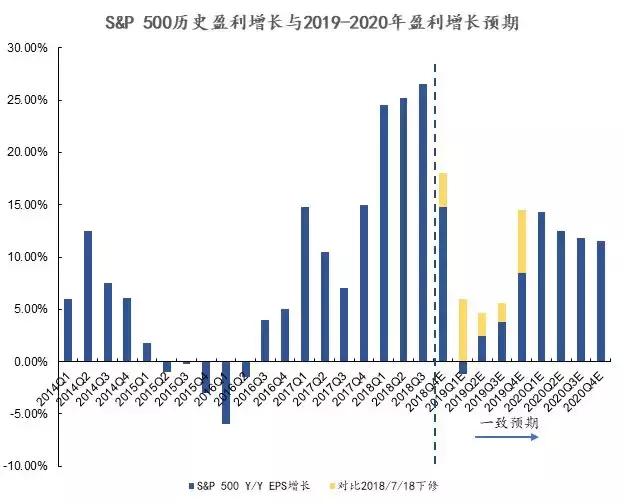

从上市公司盈利看,华尔街分析师对标普500上市公司的盈利预期正在不断下调。相较于去年年中,华尔街对2019年一季度的盈利预期已经转负,该现象是自2016年第二季度以来首次出现。

更值得担忧的是,分析师几乎将2019年5.3%的年度盈利目标全盘押注于2019年第四季度9.5%的盈利增速反弹——要知道在上一次盈利预期转负之后(2015年第二季度),盈利衰退预期持续了整整四个季度,如今华尔街在预期一季度盈利负增长的同时,仍然看好接近双位数的年末盈利反弹,前后悬殊难以服众。

数据来源:FACTSET,创见研究

考虑到华尔街素来有在季初调低预期的传统,我们将2019年1月的盈利预期下修幅度与过去五年的季初首月进行比较, 显示当下盈利预期已是自2016年1月以来最悲观。期望这样的悲观水平在年内实现反转,逻辑上也难以通顺。

数据来源:Wind,创见研究

从减税的边际影响看,特朗普为美国注入的这剂“强心针”也已是强弩之末:

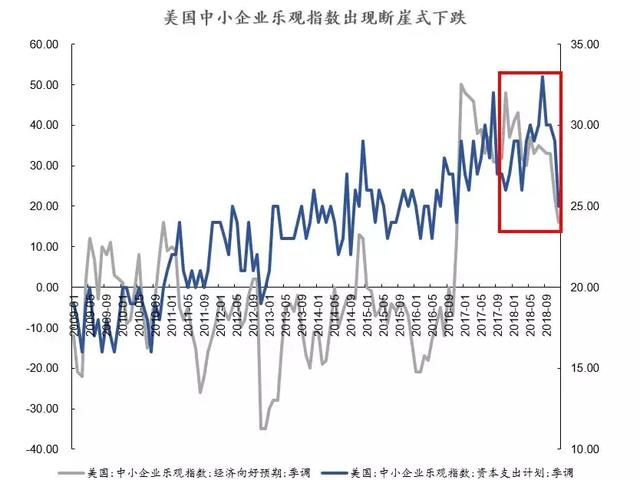

首先,从资本支出角度看,与消费者信心指数同样处于十年高位的美国中小企业乐观指数在2018年第三季度就已出现断崖式下跌,其中经济向好预期与资本支出计划两项下滑幅度最大,显示减税对中小企业主的扩张刺激已经进入退烧阶段。

其次,从雇佣角度看,根据美国全国商业经济协会(NABE)的最新调查,高达84%的企业主认为减税没有改变他们的投资与雇佣计划,这也与中小企业乐观指数的调查结果互相验证。

美国前瞻经济指标的“三高”之下,是微观的盈利裂缝与减税的强弩之末。历史上,宏观高位的微观变化,往往造就长期趋势的拐点,无论该拐点是否将在今年年内出现,眼下市场对2019年美国经济的预期都显得过于乐观。这意味着美股与美元仍不够便宜,而以中国为代表的新兴市场资产配置价值凸显。

二、中国经济:剪刀差、时间差与逻辑差

我们认为,货币政策剪刀差,市场底时间差以及内外资金逻辑差,将成为把脉猪年中国宏观经济与大类资产配置的三大关键预期差。

1.货币政策剪刀差

由于美联储此前已明确暗示暂停加息,近期部分成员言论也表明缩表指日可待,这将为以中国为代表的新兴市场经济体提供有利的外部环境。相比去年,新兴市场的资本外流压力在猪年将有确定性的放松。

对于美联联储转鸽,目前市场主流观点认为其打开了中国央行的降息空间,因此普遍看好债券在猪年表现。但我们认为该逻辑过于简单粗暴,原因来自三方面:

数据来源:Wind,创见研究

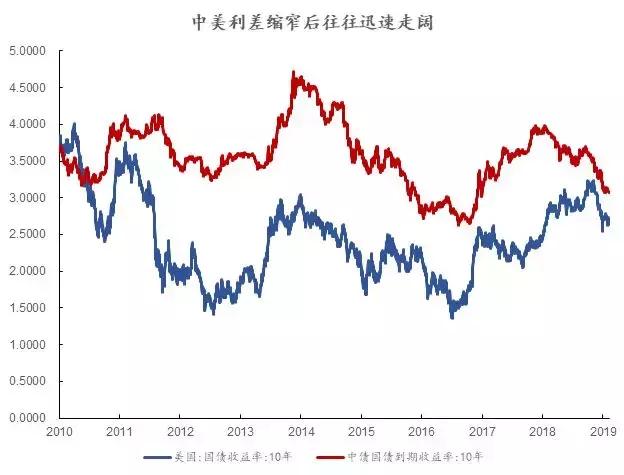

从历史经验看,中美利差如今正处于2016年底以来的最窄位置;将时间周期拉长到10年,自2010年以来中美利差就不曾出现倒挂,如此狭窄的中美利差期间仅出现过两次,且之后都迅速走阔。

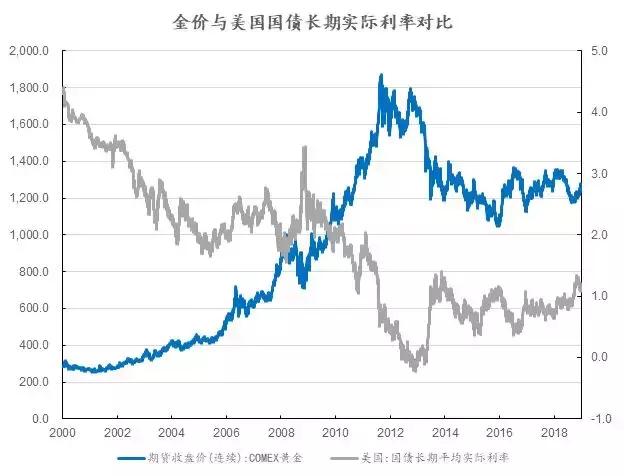

我们认为,目前美债收益率下行的确定性与幅度都要大于中债,而中债收益率下行空间将相对有限,押注中美利差走阔的性价比远大于继续缩窄乃至倒挂,中美国债收益率将在猪年重现“剪刀差”。因此,中债并非猪年最佳大类资产,而对美国利率下行更为敏感的黄金配置价值相对较高。

数据来源:Wind,创见研究

从政策指引看,美联储由鹰转鸽态度明显,暂停加息已有明确前瞻指引。且在去年十二月“血的教训”之后,更加受困于美国高位资产价格的美联储,短期内难以再度转鹰,其货币政策的边际宽松具有高度确定性。而中国央行在多次定向降准后,近期仍通过永续债等不直接增加基础货币投放的形式实行结构化宽松,仍然遵循不搞“大水漫灌”的政策方针,并无全面降息指引。央行“放水”确定性不如美联储“放鸽”。

站在央行角度看,人民币汇率近期的企稳无疑是中国央行最为乐见的局面,在此时全面降息再度触发人民币贬值预期、主动放弃货币政策独立性显得没有必要(同样适用于其他新兴国家经济体)。此外,中美两国所处经济与金融周期位置不同,中国央行本就无须对美联储亦步亦趋,何况本届央行的独立性又要明显强于往届。我们认为中国央行至少在上半年不会全面降息,全年不会超过一次。

2.市场底时间差

在经历了“内外交困”的狗年后,各界的悲观预期似乎已达成一致。但“股价即为预期”告诉我们,此时任何超预期的利好都将在资本市场迅速反映,而“不算太差”的消息都将被市场“自动屏蔽”。抛开基本面,从纯预期角度看,一致性的经济悲观预期,恰是对资本市场的一大利好。

例如2月12日,商务部在发布会上称2019年消费增速有可能进一步放缓,作为国民经济三驾马车中最重要的一环,来自官方的发声本应振聋发聩,但A股仍然选择“充耳不闻”闷头上涨,这即为悲观预期已充分反映在股价中的典型例证。猪年,我们有望在中国的资本市场目睹更多类似的“预期领跑事实”。

回到基本面看,过去三次的A股熊市底部,市场底平均领先经济底半年左右出现,这意味着只要经济足够接近底部,A股完全有可能率先上涨。

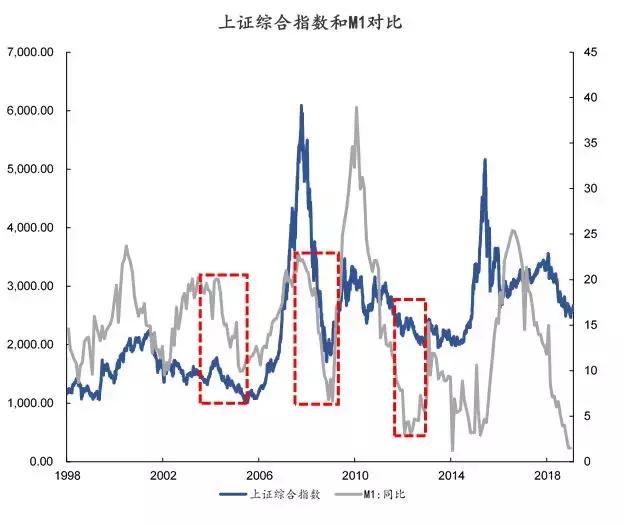

数据来源:Wind,创见研究

经济数据方面,以消费为例,作为社会零售数据的核心变量,本轮汽车销量较阶段高点的下降幅度为20年最大,且销量增速低于-10%的情形自2001年以来也仅出现过4回。无论从下跌时间跨度还是幅度看,汽车销量都已呈现历史级别的数据底,相应的社会零售下行与消费减速空间也已不大。

数据来源:Wind,创见研究

从金融数据来看,作为过去三次熊市大底前的精准前瞻指标,M1本次由阶段高点下调的幅度已经超越了2005、2008两次熊市底部,且非常接近2013年熊市底部前的历史水平。与此同时,M2、社会融资也均在历史新低位置徘徊,这并不意味着当下的流动性环境将迅速宽松,但“紧”的空间同样已经相当有限。

在代表性经济与金融数据均已呈现历史大底、经济预期一片悲观的当下, A股已经迎来了历史级别的布局“甜区”。在度过了“现金为王”的狗年后,无论从预期还是基本面审视,猪年都是适宜长期布局A股的一年。

3.内外资金逻辑差

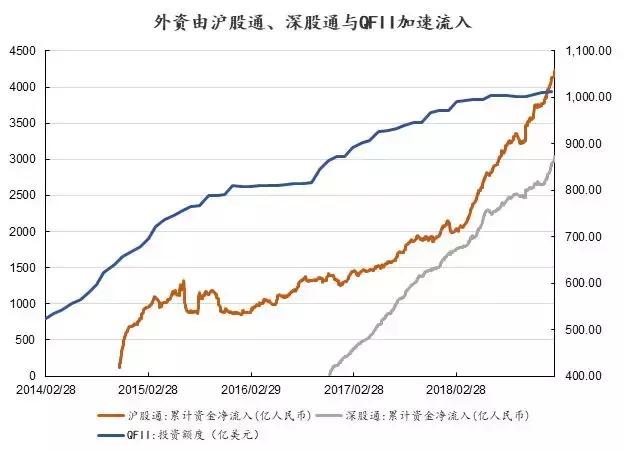

数据来源:Wind,创见研究

1月,证监会的密集发声中,对合格境外投资者(QFII)的相关投资要求再度放宽;1月14日,外汇管理局宣布将QFII额度翻倍至3000亿美元。而在进一步拓宽QFII渠道的同时,外资通过沪股通、深股通流入A股的速度也创下历史新高——今年1月份北上资金净流入金额高达664.15亿元,较去年同期增长了近70%;

2月12日, MSCI新兴市场指数宣布纳入包括工业富联、小米在内的12支境内股票,年内A股纳入因子比例有望从5%扩容至20%。外资在1月份的大举流入不只是单纯的“抢跑“。

根据银河证券基金研究中心数据,截至2018年底,公募基金持有的A股市值为1.47万亿元,比2007年峰值时减少1万亿元;占A股流通市值的比例也从曾经的27.93%高位降到目前的4.17%。此消彼长之下,外资持股市值有望在年内超越公募。

数据来源:酷望投资,创见研究

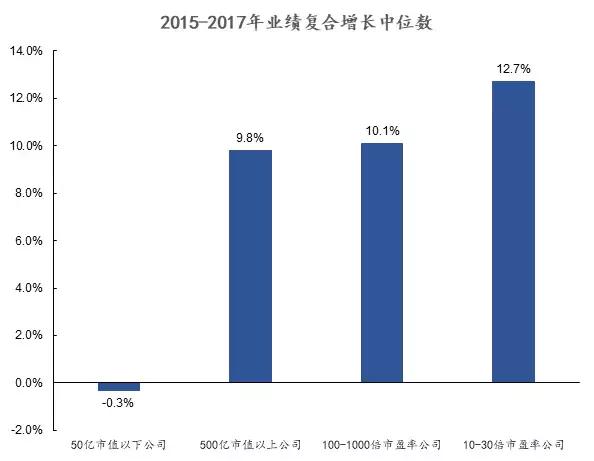

区别于公募重成长、重中小创的投资风格,外资更看重公司业绩与公司治理,对高市值的行业龙头尤为青睐。就股灾后A股上市公司的业绩复合增长情况来看,10-30倍市盈率的价值蓝筹业绩最为优秀,正在成为外资布局A股的首要目标。

此前市场对于中小创的一致看好,一是源于对科创板概念的期待,二是源于对央行大规模“放水”的预期,其核心逻辑在于短期流动性。但就目前来看,科创板虽概念火热,但兑现程度尚未可知,而在“六个稳”的精准施策导向下,央行“大水漫灌”也并非板上钉钉。

而外资长驱直入的背后,是对价值洼地提前布局的的“长钱”逻辑,其核心在于A股的估值水平,而相较于短期流动性的不确定性,A股的便宜毋庸置疑。

因此,伴随资本市场的加速开放以及内外资实力的此消彼长,我们认为猪年资本市场的“长钱”逻辑将压过“短钱”,价值蓝筹也将跑赢成长风格中小创。

三、观点归纳

结合对美国经济预期差、中美货币政策剪刀差、市场底时间差以及内外资金逻辑差的阐述,我们对猪年市场的主要观点归纳如下:

1.新兴市场投资机会大于美国

2.预计中国央行至少在上半年不会全面降息,全年不超过一次

3.对于国内投资者,我们推荐的大类资产排序:股票>黄金>债券>现金

4.具体到股票风格,我们更加偏好“长钱”逻辑主导的价值蓝筹,而非成长风格中小创